世界的で使えるクレジットカードの国際ブランドが何かと聞かれれば、おそらく多くの人がVISAかMastercard(以下、マスターカード)を選ぶようにアドバイスされるだろう。

今回は特にマスターカードに焦点を絞って、詳しく説明していきたいと思う。

目次

マスターカードとは?

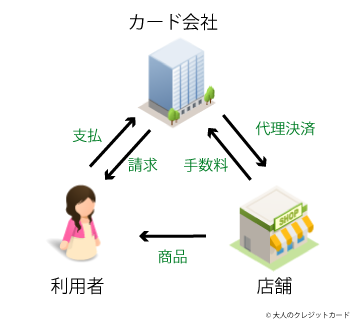

マスターカード(Mastercard)とは、一言でいうとクレジットカードの決済機能を提供する国際ブランドである。

クレジットカードは、仕組みとして、カードユーザーがマスターカードのブランドマークがついたクレジットカードを店舗で利用した場合、カードユーザーはクレジットカード会社にお金を支払、クレジットカード会社は店舗に手数料を差し引いて代金を支払う。

マスターカードはこの決済システムを24時間、世界中で提供している。

マスターカードと呼ばれる特定のカードがあるわけではない

マスターカードと呼ばれる特定のクレジットカードがあるわけではなく、国際ブランドマスターカード登載のクレジットカードが多く存在しているということになるr

例えば、楽天カード(国際ブランドマスターカード)だと、このような券面になる。

マスターカードにポイントシステムはない

上記のようにマスターカードがカードを発行しているわけではないので、ポイントは発行会社が発行していることになる。

先程の例でいえば、楽天カード(国際ブランドマスターカード)のポイントは、楽天カードは発行する楽天ポイント、ということになる。

マスターカードは世界中で使える

世界中どこの国で使っても、瞬時にクレジットカードが利用可能かを判断し、高いセキュリティを提供している。

そのため、ユーザーは自分が住んでいる国以外でも安心して、且つ快適にクレジットカードを利用することが出来る。

マスターカードとVISAカードが良く比較されるが、加盟店舗の総数としてはVISAの方が多いと言われている。

また、国内においては、VISAのライセンシングが先行していた関係もあり、VISAの方が知名度が高い。

マスターカードのプロパーカードはある?

マスターカードは、あくまで決済機能を提供しているのみであり、自社のクレジットカードを積極的に推し進めているわけではない。

プロパーカード、つまりマスターカード自身が発行するカードはない。

つまりマスターカードを持っている場合は、三井住友カード(マスターカード)などクレジットカード会社などにライセンスしたケースや提携したカードということになる。

国際ブランドVisaも同様にVisaカード自身が発行するカードなどはなく、ライセンスした会社や提携した会社が発行業務を行っている。

提携カードとプロパーカードのどちらが良いのか。

マスターカードのプロパーカードも存在するが、サービスや補償、サポート体制や日本でのマッチングなどを考慮すると、提携カードを持つことをおすすめする。

提携している主な日本のカード会社

| カード会社 | 代表するクレジットカード |

|---|---|

| 三井住友カード株式会社 | 三井住友カード(マスターカード) |

| アコム株式会社 | ACマスターカード |

| 楽天カード株式会社 | 楽天カード |

| ポケットカード株式会社 | P-one wizカード |

| トヨタファイナンス株式会社 | ENEOSカード TS3(ティーエスキュービックブランド) |

| ライフカード株式会社 | ライフカード |

| 株式会社イオン銀行 | イオンカード |

| 株式会社ジャックス | Delight JACCS CARD |

| 株式会社オリエントコーポレーション | Orico Card The Point など |

| NTTファイナンス株式会社 | NTTグループカード |

| 三菱UFJニコス株式会社 | DCジザイルカード |

| 株式会社ゆうちょ銀行 | JPバンク銀行 |

| 株式会社アプラス | Tカードプラス |

| 株式会社クレディセゾン | セゾンカードインターナショナル |

| 三井住友トラストクラブ株式会社 | TRUST CLUB ワールドエリートカード TRUST CLUB ワールドカード TRUST CLUB プラチナマスターカード |

| マスターカードプリペイド マネージメントサービシーズ ジャパン株式会社 | T-POINTが貯まるプリペイドカード※海外専用 |

| 株式会社UCS | UCSカード |

| 株式会社セディナ | セディナカード |

| 株式会社青山キャピタル | AOYAMAライフマスターカード |

| 株式会社りそな銀行 りそなカード会社 | りそなセゾンカード |

| PayPayカード株式会社 | PayPayカード |

| KDDI株式会社 | au Walletクレジットカード |

その他の発行会社

株式会社ウェブマネー

きたぎんユーシー株式会社

きらやかカード株式会社

ちば興銀カードサービス株式会社

トマトカード株式会社

株式会社労金カードサービス

※これ以外の会社から発行されているカードは、上記の会社との提携で発行されているものになる。

※2018年1月時点での情報。正確な情報は各会社のホームページを参照のこと。

マスターカードの加盟店数

マスターカードの加盟店数は一覧こそないが世界中で4000万店弱(おそらく2015年にはこの数字を越えていると推測される)ほどある。

※2014年5月時点auのキャンペーンでは、「世界約3,810万のMasterCard (R) 加盟店」で紹介されていた。

海外ではVISAとmastercard(マスターカード)はどちらが使えるか?

以前はマスターカードはヨーロッパに強く他の地域が弱いとも言われていたが、現在ではVISAとマスターカードは加盟店数でも同程度と言われており、使える地域にほとんど差はないと言われている。

VISAかマスターカードのどちらが良いか迷った場合は、マスターカードを選択しておけば国内、及び海外で苦労することはまずないと言っていいだろう。

国や地域によって差があるが、例えば、シンガポールではマスターカードの方が強いと言われている。

各国のクレジットカード事情はこちらから探せる。

各国のクレジットカード事情

マスターカードのステータスランクヒエラルキー

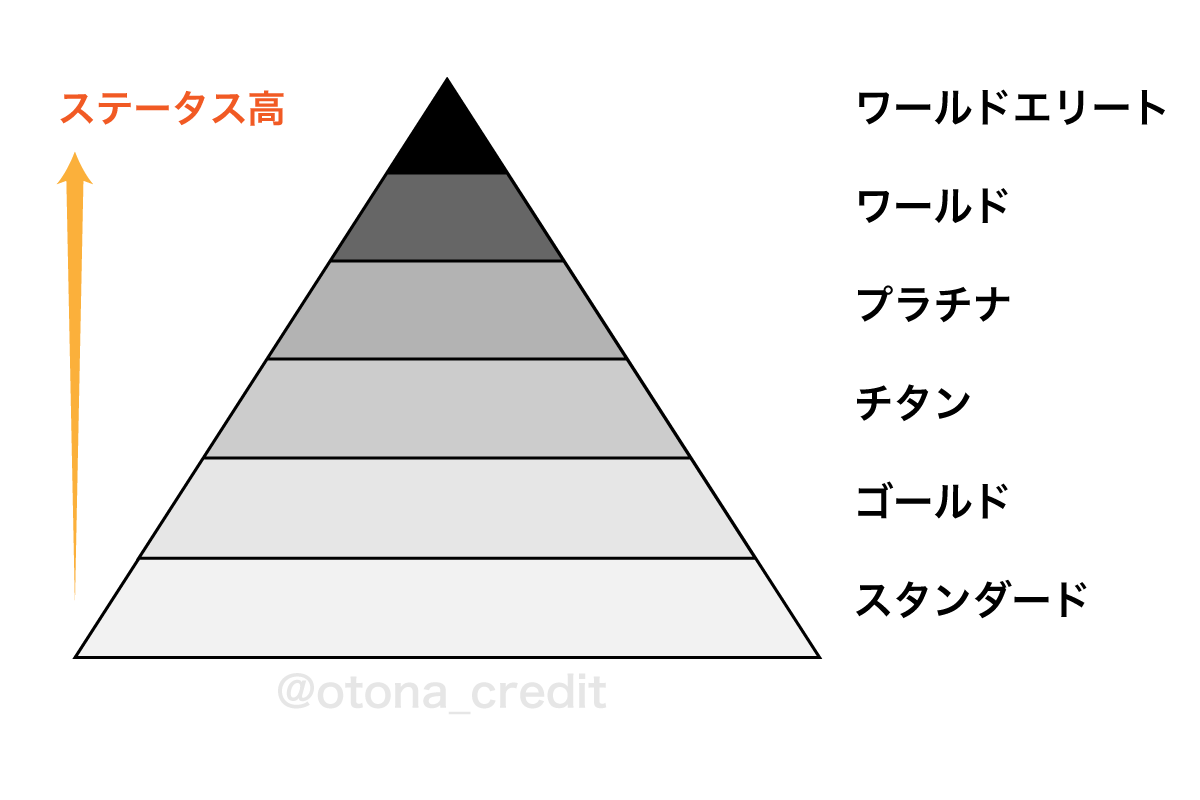

マスターカード自体がクレジットカードを発行しているわけではないが、国際ブランドMastercardとして、Taste of Premiumと呼ばれるステータスに応じたサービスを提供している。

マスタカードのランク

最上位のワールドエリートを筆頭に6段階のステータスが用意されている。

ステータスごとの対応クレジットカード早見表

| ワールドエリートMastercard | TRUST CLUB ワールドエリートカード、 ラグジュアリーカード(チタン、ゴールド、ブラック) |

|---|---|

| ワールドMastercard | TRUST CLUB ワールドカード、ポルシェカード |

| プラチナMastercard | TRUST CLUB プラチナマスターカード、楽天ブラックカード、OricoCard THE PLATINUM、三井住友カード プラチナ(Mastercard®) |

| チタンMastercard | ※1 |

| ゴールドMastercard | オリコカード ザポイント プレミアムゴールド、楽天ゴールドカードほか |

| スタンダードMastercard | オリコカード、楽天カードほか |

※1 以前はSuMi TRUST CLUBリワードカードがチタングレードであったが、2019年7月1日にTRUST CLUB プラチナマスターカードにリニューアルした際に、プラチナにグレードアップした。

国際ブランドとしてのサービス

国際ブランドVisaとマスターカードはよく比較対象になるが、マスターカードがVISAよりも優れている点として、国際ブランドとしてのサービスが挙げられるだろう。

通常クレジットカードのサービスは、国際ブランドからライセンスを受けたカード会社が行っているが、マスターカードブランドは独自のサービスも展開している。

Taste of Premium

Taste of Premium(テイスト・オブ・プレミアム)は、国際ブランドMastercardがゴールドカード以上のステータスカードのみに提供するサービスで、全部で約19の特典が用意されている。

ステータスの高いクレジットカードには、各種保険や、ポイント還元制度、空港ラウンジ機能が付帯しているが、Taste of Premiumは、これらのサービスを補うような様々なサービスが利用できる。

プライスレスジャパン

2015年7月からマスターカードはプライスレスジャパンというサービスをスタートさせた。

このサービスは発行会社を問わず、マスターカードのブランドがあれば利用することが可能。

プライスレスジャパンでは、「お金では買えない価値のある、日本の様々な魅力を改めて発見する新しいプログラム」としてスタートした。

このプログラムでは、比較的ラグジュアリなサービスが多くそろっている。

- ラグジュアリ・ステイプラン

- 五感で楽しむ江戸情緒・浅草

- ショッピングでのポイント付与や割引クーポン

- 食事や鑑賞のプレミアムプラン

食事や鑑賞のプレミアムプランでは、通常では味わうことができない特別なプランが用意されているので、それこそプライスレスな体験をすることが出来るだろう。

世界中どこでも使えるキャッシング

利用可能なATM

マスターカードのクレジットカードであれば、世界中どこでもキャッシングが可能だ。

そして、海外でキャッシングをする際に、どこでも引き出せるATMがあるというのもうれしいポイントだろう。

海外ではマスターカードのマークがあるATMはもちろんのことのCirrus(シーラス)のマークのあるATMで利用できる。

Cirrusは銀行オンラインシステムで、マスターカード以外にもダイナースクラブ、JCBなどで利用できる。

|  |

| Mastercard JCB ダイナースクラブカードなど | VISAなど |

国内ではこのアプリで検索できる場所以外に、セブン銀行、イオン銀行、ゆうちょ銀行、シティバンク銀行などでキャッシングを利用することが出来る。

これだけあれば、おそらくあなたの周りでお金が必要であればすぐに借りることができる。

グローバルATM検索アプリ

海外でキャッシングをする場合のATMは「MasterCard NearbyTM」というアプリから検索することが出来る。

海外でキャッシングをする場合のATMは「MasterCard NearbyTM」というアプリから検索することが出来る。

マスターカードを持って海外に行く場合には、是非ダウンロードして欲しい。日本のATMも検索可能になっている。

新しい決済方法Mastercard®タッチ決済

マスターカードコンタクトレスに対応したカードを持ち、対応している場所で利用すると、サイン不要でかざすだけで決済を完了させることができる。

マスターカードコンタクトレス対応カード(2019年5月現在)

- オリコ Mastercard PayPassカード

- OricoCard Paypass

- Skywalker Card Mastercard

- Colette Mareオリコ Mastercardカード

- IKSPIARI オリコ Mastercardカード

- ジャックスカード Mastercard PayPass

PayPassに対応している店舗はまだ少なく、東京とでは新宿区にあるビックロやラオックス秋葉原本店など4店舗でのみ対応している。

海外ではMastercard®タッチ決済の決済がかなり普及しており、オーストラリアやシンガポールでもかなりの箇所でコンタクトレス決済が利用できる。

シンガポールのスターバックスにて。決済時に「tap here」と表示される。

コンタクトレス決済が日本で普及していない理由

国内でコンタクトレス決済が普及していない理由が、国内と海外の非接触端末の事情による。

NFCの技術には以下の3種類のタイプが存在している。※1

TypeA フィリップスエレクトロニクス

TypeB モトローラ

Felica(typeF) ソニー

海外ではTypeAとTypeBが主流で、コンタクトレスにもこれらの技術が使われている。一方で、国内はほとんどがFelicaに対応している。

これらの理由で、国内ではコンタクトレス決済が利用できないという事情になっている。

ApplePayへの対応状況

コンタクトレスの代わりといえるものが、ApplePayだろう。

MastercardブランドはApplePayに対応している。

クレジットカードにマスターカードのロゴがあればApplePayに登録して利用することが出来る。

ただしiPhoneやAppleWatchなどの端末にかざして使いたい場合は、マスターカードのクレジトカードがQUICPayやiDに対応している必要がある。

マスターカードの中でこれらに対応しているカードとしては例えば、以下のカードが挙げられる。

・オリコカード・ザ・ポイント

・dカード GOLD

・三井住友カード(マスターカード)

セキュリティ

近年のクレジットカードに備えられているセキュリティ機能は一通り備えている。

その代表的な対策の一つが、今ではあらゆるクレジットカードに標準的に搭載されている、セキュリティコード(PINコード)の認証だろう。

インターネットで買い物をする場合に、カード番号と有効期限を入れる以外に、このセキュリティコードを入れることで、セキュリティをアップさせることが可能になっている。

スキミングなどでカード番号を読みとたれたとしても不正利用されない仕組みになっているのだ。

また、PINコードとは別にsecurity codeによる認証サービスも提供されている。

これはカード決済時に事前に設定したIDを入力して認証するもので、国内のクレジットカードであれば、専用サイト(オリコカードであればe-orico)のIDとパスワードで認証するようになっている。

・ライフカードの例

ライフカード公式サイトより引用

不正利用されたら

マスターカードにはゼロライアビリティーポリシーが定められており、不正利用に対して正しい手続きを踏めば、不正利用分に関しては一切請求されないことになっている。

マスターカードの為替レートについて

クレジットカードの為替レートは、非常に複雑。現地通貨で決済した場合の換算レートは以下の式で計算される。

為替レート = 国際ブランドの決済レート * (1 + カード会社の外貨為替手数料)

つまりクレジットカードの為替レートは、

・国際ブランドが1ドルをいくらとしているか

・カード会社の外貨為替手数料がいくらか

で決まることになる。

楽天カードのマスターカードブランドを所持している場合、外貨為替手数料は1.63%となっているので、

1ドル100円とした場合の為替レートは、

100円 * (1 + 0.0163) =101.63円ということになる。※2

為替レートは、国際ブランドとカード会社によって異なるということだけ覚えておこう。

審査条件はカード発行会社次第

マスターカードの審査条件は?と気になる方も多いと思うが、審査はマスターカードがライセンスする各クレジットカード会社が設定している。

審査に厳格なカードもあれば、比較的審査条件が緩いものまでさまざまだ。

審査条件はそれぞれのカードで調べてみると良いだろう。

おすすめのクレジットカード

VISAと言えば三井住友カードなどがあるが、このように積極的なアピールをしている会社が少ないのも現状だろう。

それでもマスターカードの優良カードもあるので、以下のようなカードを参考にして欲しい。

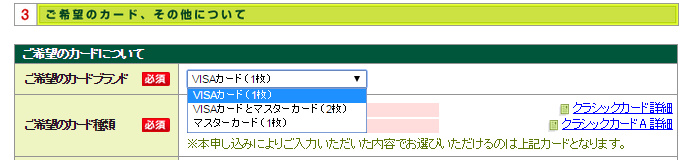

三井住友カード(NL)(Visa/Mastercard)

三井住友カード(NL)はVisaとMastercardの両方の国際ブランドからライセンスを受けているので、両方のクレジットカードを申し込むことができる。

デュアル発行(VisaとMastercard®の両方を発行)を希望する場合には、こちらを選択すると良いだろう。

日本ではどちらのブランドもほぼ等しく利用可能だが、国によってはどちらかしか使えないこともあると言われている。

海外に出かけることが多い方などデュアル発行すると良いだろう。

もちろんマスターカードブランドとしてのサービスも受けられるので、サービスを目的に所持するのもアリ。

三井住友カードは券面の種類によって、2枚目のカードの年会費が変わってくるが、三井住友カード(NL)の場合は、デュアル発行でも2枚目は年会費無料で持つことができる。

三井住友カードは海外旅行傷害保険も付帯しているので(利用付帯)、海外で利用する場合にもおすすめしたい一枚である。

三井住友カード(NL)

Vポイントが貯まる!ナンバーレス、タッチ決済対応の三井住友カード

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元*

*最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

*商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

*iD、カードの差し込み、磁気取引は対象外です。

*一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

*ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

*Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7% |

| 旅行傷害保険 | 海外:2000万円(利用付帯) |

TRUST CLUB プラチナマスターカード

年会費3,300円(税込)という恐らく最安のプラチナカード。

もともとSuMi TRUST CLUBリワードカードというカード名称だったが、名称・券面ともに大幅にリニューアルされた。

年会費が安いにも関わらず、空港ラウンジや海外旅行保険、Taste of premiumが利用可能など、コストパフォーマンスが高いカードとなっている。

ダイナースクラブカード(年会費:22,000円)を持っている場合、無料で付帯するコンパニオンカードとして持つこともできる。

TRUST CLUB プラチナマスターカード

| 年会費 | 3,300円(税込) |

|---|---|

| 還元率 | 0.5% |

| ブランド | |

| 旅行保険 | 国内・国外:最高3,000万円(利用付帯) |

ラグジュアリーカード(チタン)

LUXURY CARD(以下、ラグジュアリーカード)はマスターカードの最上位ステータスの対象。チタン・ブラック・ゴールドの3種類があり、チタンが一番年会費が安いが、それでも年会費55,000円(税込)という一般的なクレジットカードとは一線を画す存在だ。

ただしその分、特典や優待、保険や補償が手厚く、ラグジュアリーカードだけのサービスもある。

また、還元率1%(キャッシュバック時)と高還元率のカードでもあり、貯まったポイントはキャッシュバックや提携ポイント・マイルとの交換、あるいは商品との交換で、いずれもお得に利用できる。

ラグジュアリーカード(チタン)

券面はチタン製!年会費5万円も納得できる特典・優待・補償あり

マスターカード最上位ステータスのカード。「年会費が高くても気にしない。それよりも他のカードにはない高級感があり、サービス内容が優れたカードがほしい」という人に強くおすすめしたい。

| 年会費 | 55,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| ブランド | |

| 旅行保険 | 国内:最高1億円(利用付帯) 海外:最高1億2千万円(自動付帯) |

マスターカードのプリペイドカードなら年齢制限なしで持てる

マスターカードはクレジットカード以外にも海外専用トラベルプリペイドカードの「キャッシュパスポート」というものがある。

キャッシュパスポートは事前にチャージすることで、そのチャージした分だけをクレジットカード感覚で利用できる。

キャッシュパスポートはマスターカードの関連会社が運営しているので、安心して利用することが出来るだろう。

年齢制限がない

通常クレジットカードは18歳以上から持つことが出来るが、キャッシュパスポートは年齢制限なしで持てるので、小学生、中学生、高校生などでも利用することが可能。

お子様の海外旅行や卒業旅行、留学などの際に一枚持たせておけばかなり安心できる。

事前にチャージした分だけ利利用可能

キャッシュパスポートは一見見た目はクレジットカードだが、実際には事前にチャージした分だけ利用できる。

海外ではクレジットカードとしての利用はもちろん、キャッシングとしても利用できるので、いざというときの一枚として重宝するだろう。

Tポイントが貯まる

キャッシュパスポートは利用分200円につき1 Tポイントが加算される。

下記で紹介する手数料を考慮すると、儲かるというほどではないが、手数料の負担が軽減されると考えると良いだろう。

手数料が高め

キャッシュパスポートの大きなデメリットが手数料の高さだろう。

入金、出金時に以下の手数料が発生する。

| 入金時 | 入金額の1% |

| 出金時 | 一回約200円※ |

| 払い戻し | 550円(税込) |

※出金時の通貨による

また、日本円で入金して現地通貨で利用する場合には利用金額に以下の為替手数料も発生する。

| 為替手数料 | 4% |

引き出す前に、キャッシュパスポート内で通貨を変換することが出来るが、その場合は5.5%もの手数料が発生する(10,000円なら550円)。

仮に10万円を入金して、現地でアメリカで米ドルとして出金する場合、手数料の合計は約5000円近くにもなる。

但し、普通に現金で換金しても、それ以上の手数料となる場合もあるので、一概に高すぎるというわけではないだろう。

対応する国

入金する通貨は以下の通貨に対応している。

- 日本円

- 米ドル

- ユーロ

- 英ポンド

- 豪ドル

- NZドル

- カナダドル

出金に関してはマスターカードロゴのある店やATMであれば利用可能なので、世界中のあらゆる国で利用できる。

マスターカードの歴史

| 1966年 | ウェスタン・バンクカード・アソシエーション設立 イースタン・バンクカード・アソシエーション設立、 その後両者がインターバンクカード・アソシエーション(ICA)として合体 |

| 1979年 | マスターカードインターナショナルと改名 |

| 1981年 | ゴールドカード発行。日本ではDC、MC、UCカードを発行 |

| 1989年 | マスタカード・ジャパン設立 |

| 1993年 | マスターカード日本協議会、マスターカード決済機構の設立。加盟店増加のきっかけになる。 |

| 2006年 | マスタカードインターナショナルからマスタカードワールドワイドに改名。 |

1966年、バンクオブアメリカに影響を受けたアメリカ西部の銀行と東部の銀行はそれぞれ、ウェスタン・バンクカード・アソシエーション、イースタン・バンクカード・アソシエーションを設立。

その後両者は合併し、インターバンクカード・アソシエーション(ICA)を設立した。

その時に生まれたのがマスターカードの前身となるマスターチャージカードである。

1979年にICAがマスターカードインターナショナルの改名するのに際して、マスターチャージカードはマスターカードという名称になり、現在に至っている。

一方日本では、1980年よりマスターカードのライセンスがVISAと共にスタートした。

1989年当時はマスターカードはDCカード(ダイヤモンドクレジット、現在は三菱UFJニコス株式会社)、MCカード(ミリオンカード)、UCカード(ユニオンクレジットカード)と提携していた。

国内ではマスターカードの方が主流であったが、この次期よりVISAとのデュアル発行も行われるようになった。

また、マスタカードは、世界的には先行するVISAに追いつくために独自の戦略をとってきた。VISAが銀行系などへのライセンスを進める一方で、マスタカードはアコムなどの消費者金融などへのライセンスなども行うことでシェアを拡大した。

英語では”There are some things money can’t buy. For everything else, there’s MasterCard.”と表される。

※1 非接触ICチップ種類 – Type A, Type B, FeliCa

※2海外での楽天カードの決済について