目次

クレジットカード審査について

クレジットカードを申し込む際には、必ず書くことになる申込書。

この申込書一つで、あなたのクレジットカードの審査が通るか落ちるかが決まる。

今回はクレジットカード会社がどういうポイント・方法で審査しているのかを公開したいと思う。

なお、本記事の後半で審査の基準が他と違うカードも紹介しているので、細かいことはいいから早く知りたいという方は審査の基準が他と違うカードをチェックして欲しい。

クレジットカードの審査について、一つ抑えておきたいのは、「カード会社は申し込み者に返済能力があるかどうか」を知りたいということである。

申し込みから審査、発行までの流れ

申し込み者が申し込みを行うと、いくつかのチェックと審査を経てクレジットカードは発行される。

1.入会申し込み書の形式チェック

最近では審査の大部分はシステムにより自動化されている。

申し込みが行われると、審査システムで必要な情報(入力必須項目)がすべて埋められているかのチェックが行われる。

インターネットから申し込む場合には、申し込みの時点で必須チェックがかかるようになっている。

2.自社のデータベースとの照合と信用情報の照会

無事に申し込み情報が審査システムで処理されると、

過去に自社で問題(事故)を起こしていないかなどのチェックを行うと共に、後述する信用情報センターへの照会が行われる。

自社審査では、悪意があるような不正な申し込みがないか、重複してカードを申し込もうとしていないか、過去に審査で落ちていないかなど、様々な観点でチェックされる。

最近ではこれらの一連の流れはほぼ自動化されているので、申し込みから審査結果までの時間は大幅に短縮されている。

3.一部は人による審査も

審査システムでどうしても判断できない申し込みがあった場合は、実際に審査員により申し込み内容の確認が行われ、発行可否の判断が行われている。

4.初期審査と本審査にわかれている

クレジットカードの審査は初期審査と本審査にわかれており、まず大まかな審査を行い、大きな問題がなければ本審査に移行するシステムだ。

以下はアメリカン・エキスプレス・ゴールド・カードをネットから申し込んだ際に初期審査が完了し表示された画面だ。

後述する入会申し込み基準を満たしていなかったり、明らかに事実と異なると思われる内容の入力があった場合は、初期審査の時点で落ちてしまうこともある。

逆に、ネット申し込みの際に上記のような画面が表示されても、審査に通過したわけではないことを覚えておく必要がある。

審査期間はどの程度なのか?

最近は審査の自動化もすすみ、審査結果が当日中にわかるというものもある。

一般的なクレジットカードで言えば、カードの申し込みから到着まで2週間程度と案内していることが多い。

しかし実際にはこれよりも早く到着することがほとんどのようであり、審査期間に限って見ると、実際の申し込みでは2〜3日程度の期間で申し込みが完了する。

初期審査:当日中

本審査:2〜3日

カード到着:1週間以内

審査で見られる3つの観点(資力、性格、資産)

クレジットカードの審査でよく言われる3つの観点として3Cと呼ばれるものがある。

あなたの審査はこの観点で行われる。

- Capacity(資力)

- Character(性格)

- Capital(資産)

それぞれの項目について見ていこう。

Capacity (資力)

資力とはあなたの収入など、クレジットされたお金の返済能力を見る観点である。

クレジットカードを発行するためには、大前提としてあなたに返済する能力があるかどうかが判断される

申込書では次の項目などが該当する。

- 職業

- 勤務先

- 雇用形態

- 勤続年数

- 年収

- 借入額

勤務先(会社)に在籍確認されるのか?

カードの種類によっては在籍されると困る方も多いだろう。

しかし、実際には審査システムが自動化されていることを考えても、在籍確認で会社に電話連絡がいくというケースは稀だろう。

審査システムで保留となったケースで、勤務先への在籍が疑われる場合にのみ電話連絡がいくと思われるので、申込書に正しく事実を書いていればまず心配することはないだろう。

Character(性格)

性格とは、返済者が返済日に延滞なく返済するかどうか、性格を判断する観点である。

これは申請者の過去のクレジット利用履歴(通称:クレジットヒストリー)から判断される。

クレジットカード会社は、申込があると、申請者のクレジットカードの利用履歴などの情報は信用情報機関に問い合わせる流れになっている。

※信用情報機関への問い合わせは

信用情報機関には、これまでのクレジット利用履歴や信用情報の問合せ履歴などが管理されており、申請者に過去5年間の支払いの遅延情報などが管理されている。

Capital(資産)

担保となりうる資産を参照を確認する項目。

特に自宅などの不動産を所有している場合は、返済時の担保として考えられるため審査上は有利に働く。

申請書では次の様な項目である。

- 居住形態

- 居住年数

審査に通るための最低基準

クレジットカードの審査通過の基準は発行するクレジットカード会社によって異なってくるが、一般的なクレジットカードで最低限の基準と言われるものもあるので参考にして欲しい。

- 信用情報のクレジットヒストリーに延滞などの事故情報が存在しない

- 安定した収入がある

- 勤務年数、居住年数が1年以上である

あくまでもこれは目安であって、例えば、クレジットカードを利用したことがない方(クレジットヒストリーがない方)などは逆に審査評価が下がったり(ホワイト問題)、年収が多くても他の要因で審査に通らないこともある。

収入の部分に関していえば、最低限安定した収入があることが第一に求められる。

年収2000万円の自営業(開業1年未満)よりも年収500万円の会社員(勤続年数5年)の方が審査評価がいい。

ただし、主婦や学生など、配偶者や親に収入があるのであれば、本人に収入がなくても発行されるカードもある。

学生向けのカードのほとんどは、審査条件を甘くする代わりに、利用上限額を10万円~30万円など低い額に設定している。

ブラックリストは本当に存在する?

よく支払い遅延などを行うとブラックリストに載るといった表現を用いるが、厳密に言うとブラックリストと呼ばれるものは存在しない。

ただ信用情報に延滞などの事故情報が記録されることを、通称的に「ブラックリストに載る」と言っているだけである。

事実、この記録が残ってしまうと、多くの新規クレジットカード申請では審査に落ちる可能性が高くなる。

では一体どういうところで信用情報が記録されているのか。

現在、日本には3つの信用情報機関が存在する。また、それぞれに主な会員企業を記載する。

- CIC(株式会社シー・アイ・シー):信販会社、クレジットカード会社

- JICC(株式会社日本信用情報機構):信販会社、消費者金融、流通・銀行・メーカー系カード会社、金融機関など

- 全国銀行個人信用情報センター:金融機関

現在、ほとんどのクレジットカード会社でカードの申し込みを行うと、CICとJICCに申し込み記録から、利用状況、返済状況がすべて記録されることになっている。

もし審査に落ちてしまい、その理由を知りたい、自分がブラックリストに載っているか気になるという人は、以下の記事も参考にしてほしい。

事故情報があるとカードは作れないのか?

支払い遅延などで事故情報として信用情報機関に登録されると、カードが作れないのかというと、必ずしもそういうわけではない。

実はカード会社によっては、事故情報があってもカード審査に通るところもある。

どのカードがどの程度許容されているかは知る由もないが、一般的にはより消費者に近いスーパーやコンビニなどの流通系のクレジットカードの方が審査は甘いと言われており、可能性はある。

信用情報 交流相互ネットワークCRIN(クリン)とFINE(ファイン)

これらの機関は、延滞情報などの事故情報が各機関に登録された場合に限りCRIN及びFINEと呼ばれる2つのネットワークで情報が共有されている。

どこかのカードで延滞などをした場合、まったく関係ないカード申請で審査に落ちたりするのはこのためだ。

クレジットカードの申し込みではこのうちFINEが重要になるので、そちらを中心に説明しようと思う。

FINE(ファイン)

貸金業法における指定信用情報機関制度というもので、CICとJICCが含まれるネットワークとなっている。

これはクレジットカード会社も含めた貸金業者が、消費者に過剰にお金を貸しすぎないようにする目的で作られている。

FINEでは、以下の情報が共有されている。

個人信用情報

<本人特定要件>

・氏名、住所、生年月日

・電話番号

・勤務先の商号又は名称

・運転免許証の番号

・本人確認書類の番号等

※配偶者貸付けがある場合には、配偶者に関する上記の情報

<契約内容等>

・契約年月日

・貸付けの金額

・貸付けの残高

・元本又は利息の支払の遅延の有無

・総量規制の除外・例外の識別

これを見れば分かるように、クレジットカードで利用中の残高や遅延情報などはすべて登録されていることが分かる。

また、FINEでは以下のような申し込み情報も共有されている。

特定情報(申し込み情報)

・氏名、生年月日

・電話番号

・照会時間

・照会対象区分(本人/配偶者)

・例外/除外区分

よって、短期間にクレジットカードを申し込んだかどうかなども、カード会社は把握することが出来る。

信用情報はいつまで記録されているのか?

信用情報の登録期間は、各信用情報機関ごとに設定されているが、各信用情報機関を調べたところ3機関で記録の登録期間は同一であった。

申し込み情報:6ヶ月

新規クレジットやローンの申請を行った際に、クレジットカード会社が情報を照会した記録。

クレジット情報:5年

クレジットカードの利用や支払状況を表す記録。延滞などの情報はここに記録されている。

利用記録:6ヶ月

クレジットカード会社が、クレジットやローンの利用途上における支払能力を調査するなどで照会した事実を表す記録。

この様に延滞情報は最大で5年間保存されている。

過去5年間に支払い情報などの遅延があり審査に落ちた場合は、この5年間の履歴がクリアになるまで待つ必要があるだろう。

ただし、ローンなどの返済があった場合、完済後1年間は情報が残るので、5年以上のローンで5年前の延滞情報などが残る場合もあるので注意が必要だ。

申し込み情報は最大6ヶ月保存されている。

カードの申請を6ヶ月間で多数行うと審査の評価が下がる可能性もある。

複数作りたい場合でも、6ヶ月という期間は意識しておこう。

(これで評価が下がったとしても、他の属性が良ければ通る可能性もあるが・・・)

信用情報には意外にも、携帯料金支払いの遅延情報も記録されている。

クレジットカードを作ったことがなくても、携帯電話の支払いが遅れたりした場合、ここに情報が登録されクレジットカードの審査で落ちる場合もある。

とにかく支払いの遅延に気をつけるに越したことはない。

信用情報を照会する

あなたの登録されている信用情報はそれぞれの機関に申請を出すことで、1000円程度で照会することができる。

身に覚えがないのに、クレジットカードの審査に落ちてしまったら、照会してみると疑問は解決する可能性もある。

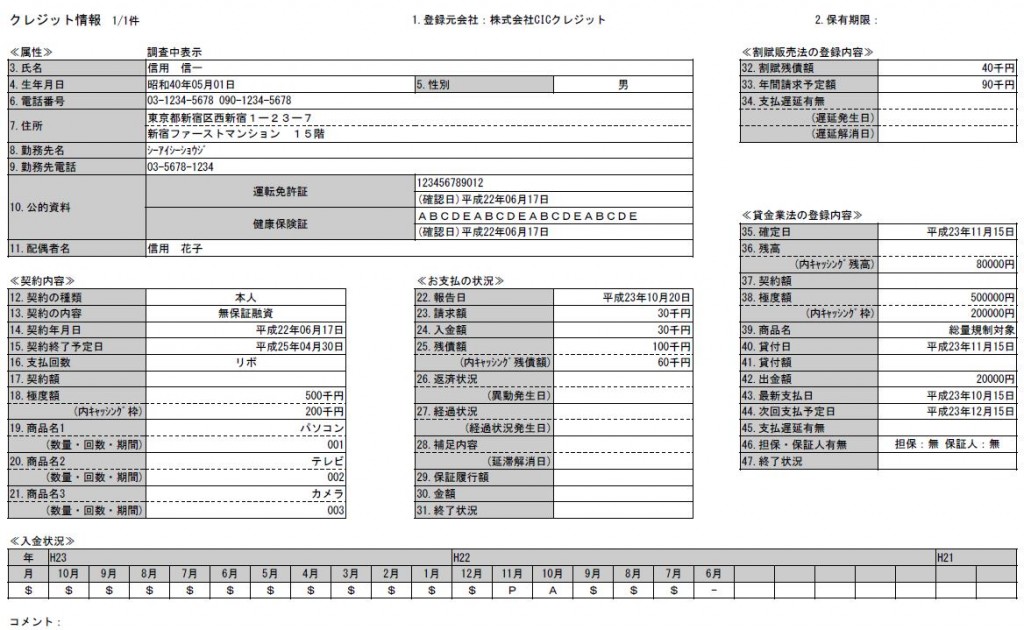

CICで得られる結果のサンプル

審査に通りやすくなるコツとは?

クレジットカードの審査が通りやすくなるコツといっても、属性だけですべて決まるのでは?と思われる読者も多いと思うが、申し込み時点での記載内容でも判断されることがある。

埋められる項目はすべて埋める

面倒くさいという理由や、情報を明かしたくないという理由で空欄にはしない方がいい。

クレジットはその名の通り”信用”で成り立っているので、埋められる項目は正確に埋めよう。

雑な申請書は、それだけでCharacer(性格)を疑われる。

ウソを書かない

クレジットカード会社の情報網と調査能力は非常に優れており、ウソは簡単にばれる。

ウソがばれた場合の審査評価のマイナスは大きいので、決してウソは書かないようにする。

ただし、ある程度正確であれば良いという項目はある。

雇用形態

正社員の方が審査上有利であることは間違いないだろうが、それ以外の職業であっても正直に書くほうがよい。

勤続年数

1年未満である場合、審査の評価はかなりのマイナスとなる。

勤続がほぼ1年であるのならば、ここは1としておいても問題ないだろう。

居住年数

この項目も1年未満である場合、審査の評価はかなりのマイナスとなる。

居住年数がほぼ1年であるのならば、ここも1としておいても問題ないだろう。

年収

年収はクレジットカード会社も正確に評価することは難しい。

ただし、勤務先や会社規模などから妥当な範囲の年収かどうかはチェックしていると推測される。

年収200万の人が年収1000万などと誇大に書くのは止めた方がいい。

多少盛る位なら問題ないと考える。

借入額

現在日本の貸金業法では、借りることが出来るお金は年収の1/3までと決められている。

すでに他社で多くのお金を借りている場合には、カード上限額が少なくなる、又はカード自体も発行されないということもありうるだろう。

また、キャッシングの希望額が50万円を越える場合には、収入証明などを求められる場合もある。

それ以外の項目については、とにかく正確に書くことを心がけて欲しい。

審査の厳しさを判別する方法

ここで紹介した以外にも、審査基準の厳しいカードは様々な情報から読み取れる。

ポイントは大きく2つある。

1.発行会社がどこかを参考にする

2.入会申し込み基準を参考にする

1.発行会社がどこかを参考にする

発行会社によって発行基準は大きく異なる。

中にはかなりの年収がないと審査に通らないというものもある。

一般的に審査基準が厳しいと思われる順に発行元を並べると

銀行系>>信販系>>交通系、流通系>>ショッピング系、スーパー系、コンビニ系>>消費者金融系

という順番になる。

ショッピング、スーパー、コンビニだと、イオンカードやセブンカード、ローソンpontaカードなど。

銀行系

主なカード発行会社

・三井住友カード株式会社(三井住友カード(NL))

・三菱UFJニコス株式会社(三菱UFJカード VIASOカード)

・りそなカード株式会社

最も審査の基準が厳しいといわれるのが銀行系列で、はじめてクレジットカードを作る際には銀行系は避けるべきといわれている。

しかし、例外があり、学生の場合は逆に審査に通りやすいといわれており、学生のときに銀行系カードを作っておくというのも手だ。

信販系

主なカード発行会社

・株式会社クレディセゾン (セゾンパール・アメリカン・エキスプレスカード)

・株式会社セディナ (セディナカードJiyu!da!)

従来は銀行系と同じく審査が厳しい部類だったが、近年では信販系カードの流通数が増えており、審査基準もそれほど厳しくないといわれている。

ブラックリストに載っていないければ問題ないと考えられ、専業主婦やパート・アルバイトの人でも審査に通ることがあるほどだ。

流通系

主なカード発行会社

・株式会社クレディセゾン(セゾンカード)

・株式会社エポスカード(エポスカード)

・イオンクレジットサービス株式会社(イオンカード)

・楽天カード株式会社 (楽天カード)

流通系はターゲットが一般消費者や女性の場合が多く、比較的審査に通りやすいといわれている。

初めてクレジットカードを作る場合でも、審査に落ちることをそれほど心配せずに申し込んでみるとよいだろう。

消費者金融系

主なカード発行会社

・アコム株式会社(ACマスターカード)

消費者金融系のカードは種類こそ少ないが、他の系列とは審査基準が異なっているといわれている。

そのため、他のカードの審査に落ちてしまった人でも、チャレンジしてみる価値はあるかもしれない。

注意点としては、ACマスターカードはリ支払い方法がリボ払いのみであることだ。

リボ払いの場合は2回目手数料がかかることを覚えておきたい。

コンビニ、スーパーが発行するクレジットカードは主婦など生活に密着しているので、より発行されやすいだろう。

また、筆者の見解だがテレビでCM放映しているクレジットカードは全般的に多くの人にとって審査に通りやすいという印象がある。

実際にCMというのは、特定のターゲットに限らず誰でも見ることが出来るということを考えれば、発行しやすく設定していても、その理由も何となく想像出来る。

2.入会申し込み基準を参考にする

審査条件が気になる場合には、申し込み基準も十分に確認しておこう。

申し込み基準、一般的な表現の一つは

「18歳以上で、ご本人または配偶者に安定継続収入のある方」

という基準だろう。

筆者の知る限りでは、本人会員としては18歳以下で申し込みできるカードはない。

また、この基準はよく主婦やパートの方でも申し込みが出来るのかという質問を耳にするが、収入が少ない、または収入がない専業主婦やアルバイトの方であって、配偶者や親に安定した収入があれば、申し込むことは出来るのだ。

次に

「18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方」

というのも目にする。

このケースだと、あえて「学生」と特記してあるので、学生も対象にしていることが伺える。

学生の場合は、学生の収入というよりも、親に安定した収入があるかどうかということがチェックされている。

または、審査に通過できても、利用上限額を低く押さえているケースなどが考えられる。

楽天カードなどの申し込み基準は、

「満18歳以上の方(主婦、アルバイト、パート、学生も可)※高校生は除く」

となっている。

こちらの場合は「安定継続収入」などが条件に入っていないので、それだけ審査条件が厳しくはないことが伺える。

申し込み基準というものをほとんどのカード会社が設定しているので、そこからある程度の審査基準を推測することが可能なのだ。

審査基準が他とは違うカード

一般的に、流通系、産業系クレジットカードは審査の基準が一般的なカードと異なっていると言われている。

その理由は、これらのカードが一般消費者に密着したカードであり、それらのターゲットの審査を厳しくしてしまうと、本来のクレジットカード会社の目的が達成出来ないためだ。

また、街頭や店頭で募集している券種も同様である。

審査基準が他とは違うカードも紹介するので、参考にして欲しい。

※複数のクレジットカードを同時に申し込むと審査に通らないことがあるので、同時に申し込むのは1つか2つにした方が懸命だろう。

クレジットカードの審査で重要なのは「信用」

クレジットカードの審査について総合的に情報をまとめてみた。

いくつかポイントをおさらいしておこう。

第1にクレジットカードの審査項目と重視される審査の観点3Cを紹介した。

資力があることが大前提である一方で、「性格」では過去の返済履歴がみられ、事故情報があるとクレジットカードの作成は難しいであろう。

- Capacity (資力)

- Character(性格)

- Capital(資産)

第2に信用機関について述べた。

現在日本には次の3つの信用機関が存在しており、それぞれがCRINと呼ばれる交流相互ネットワークで結ばれている。

一つの機関で延滞情報がある場合、最低でも5年は保存されるので、事故情報がのった場合には、5年間はこの履歴が消えるのを待つ必要がある。

とにかく、事故情報の原因になるような行為はしないことが懸命である。

最後にクレジットカードの審査のコツを紹介した。

ここまで読んでもらえれば分かるように、クレジットカードはとにかく”信用”を元に成り立っている。

そのことを忘れずに、誠実に申込書を書くことを心がけて欲しい。