Visaブランドのクレジットカードは、1枚は持っておいた方が良いと言われる。

Visaは5大国際ブランドの中で最大の加盟店数を持ち、海外旅行の際には特に欠かせないカードだ。

本記事では、そんなVisaについて詳しく解説し、他ブランドとの違い、Visaがおすすめの人、Visaブランドのおすすめカードなどを紹介する。

目次

No.1国際ブランドVisa

クレジットカードには、「Visa」「Mastercard(マスターカード)」「JCB」「アメックス」「ダイナースクラブ」の5大国際ブランドがある。

Visaは5大国際ブランドの中でも、最大のネットワークを持つブランドだ。

世界200カ国以上、3000万店以上の加盟店数を持ち、クレジットカード決済の環境が整っている国・地域であれば、使えないことがほぼない、利便性の高いブランドだ。

【国際ブランドの主なデータ】

| 国際ブランド | 会員数 | 加盟店舗数 | 国名 |

|---|---|---|---|

| Visa | 20億 | 3850万店 | 米国 |

| Master | 10億 | 3850万店 | 米国 |

| JCB | 0.7億 | 2500万店 | 日本 |

| アメックス | 1億 | 2400万店 | 米国 |

| ダイナースクラブ | 1億 | 2400万店 | 米国 |

※NILSON REPORT、各社の公式ホームページなどを参照

Visaの加盟店が多い理由

Visaは幅広い層の利用者に、日常的な買い物で利用してもらうことを目的として、積極的に加盟店を増やしてきた。

「生活系カード」とも呼ばれ、5大国際ブランドではMastercardが同じ立ち位置だ。

一方、アメックス、ダイナースクラブ、JCBは、エンターテインメントや旅行で利用してもらうことを重視してきた。

この3つのブランドは「E&Tカード」と分類される。「E&T」は「エンターテイメント&トラベル」の頭文字から取ったものだ。

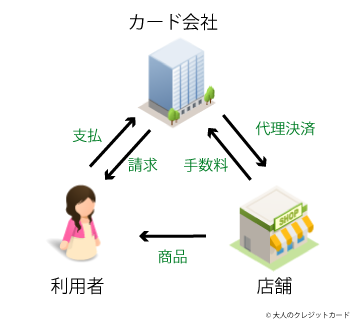

もう1つ、Visaの加盟店が多い大きな理由が加盟店手数料だ。

加盟店は、クレジットカード会社に手数料を支払う必要がある。

【クレジットカードの使用相関図】

手数料は国際ブランドによって異なり、Visaとマスターカードは、手数料を比較的低く設定している。

【国際ブランドごとの手数料】

- Visa・Master:2~3%

- JCB:3~4%

- ダイナースクラブ:4~5%

- アメックス:5%以上

手数料が高いほど、加盟店の利益は減ってしまう。特に少額の買い物の場合、手数料による利益の圧迫は痛い。

そのため、アメックスなど手数料が高いブランドは、対応しているはずの店でも、カードの利用を断られるケースがある。

Visaを持っておいた方が良いというのは、加盟店の数に加えて、こういったところにも理由がある。

国内外のATMが利用できる

Visaはショッピング利用の加盟店が多いだけでなく、キャッシングができる場所も多い。

キャッシング利用が可能なカードであれば、国内外の「Visa」または「Plus」マークのついたATMで、限度額内の現金を引き出すことができる。

特に、海外旅行の際にキャッシングが利用できると便利だ。

海外旅行の際には、安全のためにまとまった現金を持ち歩かない方が良いと言われる。

しかし、現金が全く必要ないわけではない。

カードが使えない店も中にはあるし、チップや交通機関の利用などでは現金が必要な場面がある。

「PLUS」ネットワークのATMは、世界200カ国以上で230万台以上が稼働している。

主要な都市、観光地にはほぼ、対応するATMが設置されている。

Visaブランドの歴史

Visaは、米国カリフォルニア州に本社を置き、クレジットカードをメインとする決済手段を運営している会社。

正式名称は「Visa International Service Association」(ビザ・インターナショナル・サービス・アソシエーション)。

それぞれの頭文字を取ってVisaとしている(ちなみに、入国の際に必要な査証を意味する「ビザ」とは全く関連はない)。

1958年にバンク・バンク・アメリカンが「BANK AMERICARD」を設立したことがルーツだ。

その後、BAICへ社名変更後、1976年に現社名とブランドである「Visa International Service Association」となった。

【Visaブランドの主な歴史】

- 1958年 バンク・オブ・アメリカンが「BANK AMERICARD」を発行

- 1968年 日本の住友クレジットサービスが住友クレジットカード(前身)を発行

- 1976年 現社名のVISAに変更

- 2004年 Visaアジア・パシフィックが「Visa Wave」を独自に開発

- 2007年 「Visa pay Wave」のサービスを開始

- 2008年 米国・ニューヨーク証券取引場に株式上場

参照:三井住友カード(沿革)

豊富な提携カード

クレジットカードには、国際ブランドが自ら発行する「プロパーカード」と、国際ブランドがクレジット機能を提供し、提携機関がカードのライセンスを発行する「提携カード」とがある。

Visaは自社ではカード発行を行っておらず、Visaブランドのカードは提携カードのみだ。

それでも、世界で約25億枚前後が発行されており、クレジットカードの中で最多の発行枚数を誇る。

【提携カードのみ】

- Visa

- Master

【プロパーカードも発行】

- JCB

- アメックス

- ダイナースクラブ

日本でVisaブランドのクレジットカードのライセンス発行を行っている加盟店は以下の通り(五十音順・2018年3月時点)。

加盟店契約会社(プリンシパルメンバー)とも呼ばれている。

Visaは銀行との契約が多い。そのため、Visaブランドは信頼できるイメージが強いと言える。

多くの人の生活に密着し、より多くの利用者の獲得を目的としながらも、提携先の属性は重視し、消費者金融との提携はしていない。

【日本のVisaブランド加盟店】

- イオンクレジットサービス株式会社

- 株式会社クレディセゾン

- 株式会社ジャックス

- 住信SBIネット銀行株式会社

- すみしんライフカード株式会社

- 株式会社セディナ

- ソフトバンク・ペイメント・サービス株式会社

- トヨタファイナンス株式会社

- 株式会社北國銀行

- 三井住友カード株式会社

- 三菱UFJニコス株式会社

- ユーシーカード株式会社

- 楽天カード株式会社

- Worldpay株式会社

日本のVisaといえば三井住友カード

日本のVisaブランドといえば、まず三井住友カードが思い浮かぶのではないだろうか。

一般的に入手できる範囲で、日本におけるVisaカードで最も知名度と信頼度が高いと言えるだろう。

三井住友カードのVisaのライセンス発行は1967年で、米国以外の企業で英国に次いで2番目の提携だ。

日本で発行された初めてのVisa(当時はバンク・オブ・アメリカン)カードとして、今日に至るまで業界をけん引している。

Visaはプロパーカードの発行をしていないが、日本におけるプロパーカードの役割を担うのが、三井住友カードと言える。

三井住友カードには、主に次の種類がある。

| カード種類 | 参考利用可能枠 |

|---|---|

| 三井住友カード プラチナ | 原則300万円~ |

| 三井住友カード ゴールド | ~200万円 |

| 三井住友カード(旧クラシックカード) | ~100万円 |

日本のVisaブランドの最高峰カードは?

クレジットカードの中でも最もステータス性の高い、ブラックカード。

日本国内で発行されているVisaブランドのカードには、一つだけブラックカードがある。

それは、三井住友カード発行ではなく、スルガ銀行(静岡)が発行している「Visa infinite(インフィニット)」というカードだ。

世界一のステータスを誇るとされる「アメックス・センチュリオン」にも雰囲気が似ており、高級感のある券面だ。

ただし、スルガVisaインフィニットカードは、スルガ銀行の大口顧客のために作られたカードで、一般にはアナウンスされていない。

スルガVisaインフィニットカードと、三井住友カード系列で最もステータス性の高いプラチナカードを以下に比較してみた。

| スルガVisaインフィニットカード | 三井住友カード プラチナ | |

|---|---|---|

| 年会費 | 132,000円(税込) | 55,000円(税込) |

| 還元率 | 1.8% ※ローン繰上返済に適用 | 0.5%~7% ※ |

| 旅行保険 | 海外旅行:最高1億円(自動付帯) 国内旅行:最高5,000万円(自動付帯) | 海外旅行:最高1億円(自動付帯) 国内旅行:最高1億円(自動付帯) |

| 限度額 | 500万円以上 | 原則300万円~ |

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

一般的には三井住友カード プラチナの方が使い勝手が良い。

Visaカードの審査基準

Visaはプロパーカードを発行していないため、審査はライセンス発行の契約をした提携会社が行っている。

このため、審査基準は一律ではなく、会社によって異なる。

通常は、カード利用者の属性に応じて審査基準に一定のガイドラインがある。

たとえば、銀行と大手スーパー、ネット関連会社なら利用者の属性も違うだろう。

そこで、利用者の状況を想定して、審査のハードルの高さ調整を行っている。

会社によって以下のような違いがある。

- 銀行系:審査が厳しい

- 信販系:審査がやや厳しい

- 流通系:審査が柔軟

銀行系のカードは一番審査が厳しく、ステータス性が高い。

信販系は幅広い顧客を獲得するため、銀行に比べて審査基準がやや下がる。

流通系は主婦層の取り込みがメインのため、信販系よりもさらに容易に取得できることが多い。

一番審査が厳しい銀行系の会社では、ゴールドカードだと最低でも500万円以上、プラチナカードは800万円以上の年収が必要とも言われている。

デビットカードの種類も多い

Visaはデビットカードの種類も多い。

デビットカードは銀行口座から即時支払いとなるカードで、国際ブランドと銀行が提携して発行している。

分割払いや定期払いができないなどいくつか違いはあるが、基本的に、デビットカードはクレジットカードとほぼ同じように使用できる。

18歳未満でも申込できるものが多く、審査がないカードも多い。

そのため、クレジットカードを持っていない人でも申し込みやすいカードだ。

他ブランドとVisaの違い

マスターカードとの違い

マスターカードは、5大国際ブランドの中で、Visaに次ぐネットワークを持つブランドだ。

Visaと同様、「生活系カード」として、幅広い層の利用者に日常的な買い物で利用してもらうことこを目的としている。

以前は「ヨーロッパには強いが他の国・地域では弱い」といった評価もあったが、今はほとんどの国・地域でVisaと同レベルで利用できる。

Visaとマスターカードの違いとしては、マスターカードはライセンス発行の会社を、消費者金融なども含め積極的に増やしてきたという点がある。

そのため、ステータス性では劣るが、審査は比較的緩いカードもある。

JCB、アメックス、ダイナースとの違い

すでに述べた通り、Visaは「生活系カード」として日常的な買い物に便利に利用できることを目的としている。

一方、JCBやアメックス、ダイナースは「E&Tカード」として、どちらかというとエンタメ・トラベル関連の特典やサービスを充実させている。

それもあり、Visaやマスターカードと比べると加盟店が少なく、利用できる国・地域が限られる。

そこで、2000年にアメックスとJCBが提携し、相互の加盟店(一部を除く)でアメックスとJCB、いずれも使えるようになった。

Visaはこんな人におすすめ

Visaブランドのカードは、1枚は持っていた方が良いので、全ての人におすすめと言える。

しかし、特におすすめするとすれば、次のような人は、まずVisaブランドのカードを持ってほしい。

- どこでも使えるカードがほしい

- はじめてクレジットカードを作る

- 海外旅行、出張の機会が多い

- Visaもマスターカードも持っていない

- 銀行系のカードがほしい

おすすめのVisaカード

三井住友カード(NL)

Vポイントが貯まる!ナンバーレス、タッチ決済対応の三井住友カード

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元*

*最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

*商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

*iD、カードの差し込み、磁気取引は対象外です。

*一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

*ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

*Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7% |

| 旅行傷害保険 | 海外:2000万円(利用付帯) |

REXカード

年会費無料で1.25%の超高還元率!Amazonや楽天の利用もお得なカード!

通常時1.25%の超還元率で、ポイントモール経由でさらに還元率アップと、インターネットでの買物では大きな力を発揮するだろう。

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.25%〜1.75% |

| 旅行保険 | 国内:最高1,000万円(利用付帯) 海外:最高2,000万円(自動付帯) |

エポスカード

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 旅行保険 | 海外:最高3,000万円(利用付帯) |

| 電子マネー | 楽天Edy、モバイルSuica ※チャージによるポイント付与のみ |

| 国際ブランド |