便利かつお得に電子決済アプリを使いたい人に紹介したいのが「Kyash(キャッシュ)」。

Visa加盟店で使えるプリペイド式のキャッシュレス決済で、専用アプリと連動する3種類のプリペイドカードにより決済を行う。

本記事では、Kyashの概要やオトク度について深掘りしていく。

Kyashはどんなサービス?

Kyashの機能をざっくりとまとめると、以下の通り。

- Visa加盟店で使えるプリペイド式キャッシュレス決済サービス

- オンライン専用バーチャルカードとオンライン/実店舗対応のリアルカードがある

- Google Pay/Apple Payに登録可能で実店舗でのQUICPay決済ができる

- 利用金額に応じて0.2%~最大1.0%のポイント還元あり

- 個人間送金が可能(本人確認アカウント)

3種類のカードを比較

Kyashには、オンライン専用バーチャルカード(Kyash Card Virtual)と、オンライン/実店舗双方で使えるリアルカード(Kyash Card/Kyash Card Lite)の3種類がある。

| Kyash Card | Kyash Card Lite | Kyash Card Virtual | |

|---|---|---|---|

| ICチップ | ○ | – | – |

| Visaタッチ決済 | ○ | – | – |

| 国内利用 | ○ | ○ | オンライン決済のみ |

| 海外利用 | ○ | オンライン決済のみ | オンライン決済のみ |

| 決済上限/回 | 30万円 | 10万円 本人確認未完了:5万円 | 10万円 本人確認未完了:3千円 |

| 決済上限/月 | 100万円 | 15万円 本人確認未完了:12万円 | 15万円 本人確認未完了 -本人認証済:12万円 -本人認証未完了:5万円 |

| ポイント還元率 | 0.2%~1% | 0.2%~0.5% | 0.2%~0.5% |

| 発行手数料 | 900円 | 300円 | 無料 |

| 本人確認書類 | 必要 | 不要 | 不要 |

いずれにしてもプリペイド式カードなので審査不要で簡単に発行でき、Visa加盟店でクレジットカードの一回払いと同じように利用できるのが便利な点だ。

Goole Pay/Apple Payに登録できるので、カードを持ち歩かずともスマホひとつで決済が可能なのも便利だ。

Kyash Cardは使える範囲が広い

Kyash Cardは、国内・海外のVisa加盟店の他、Visaのタッチ決済対応店舗でも利用可能。

また、2020年11月17日より本人認証サービス(3Dセキュア)にも対応を開始し、使える範囲がより広がった。最近はセキュリティの観点から、3Dセキュア登録済のカードでないと利用が制限sあれる決済サービスも増えている。

外貨の決済も可能

Kyashは、国内通貨のほかに、海外通貨(主に海外で買い物をした場合)での決済も可能。

なお、海外通貨で決済した場合は「Visaで設定されたレートの金額(レートの金額は公には発表されない)+海外サービス手数料」で決済額は決まる。

チャージ方法

Kyashのチャージ方法の基本は以下の通り。

- 銀行口座:口座振替/ペイジー

- セブン銀行ATM/コンビニ

- クレジットカード/デビットカード:Visa/Mastercard

口座振替およびクレジットカード/デビットカードではオートチャージも可能。ただし、クレジットカード/デビットカードでは都度入金ができない。残高が不足したときにだけ、登録カードから支払いが行われるという形になっている。

また、チャージ方法によって下表のように残高の種類と利用できる用途が異なる。なお、前述のチャージ方法以外のこまかな方法も含めている。

| 入金方法 | 決済 | 送金 | 出金 | |

|---|---|---|---|---|

| Kyashマネー | 銀行口座/ペイジー | ○ | ○ | ○ |

| コンビニ/セブン銀行ATM | ○ | ○ | ○ | |

| 他サービスの売上金やポイント | ○ | ○ | ○ | |

| Kyashバリュー | クレジットカード/デビットカード | ○ | – | – |

| イマすぐ入金 | ○ | – | – | |

| Kyashポイント | ○ | – | – | |

| アカウント移行時の繰越残高 | ○ | – | – | |

Kyashマネーを利用できるようになるには本人確認が必要で、本人確認が済んでいない場合はチャージ方法に関わらず残高はKyashバリューとなる。

「イマすぐ入金」は、Kyashが提供する、あと払いタイプの入金方法だ。3,000円〜50,000円を即時チャージでき、翌月末までに入金した分を後払いで返済する形になる。入金額に応じて手数料が発生するので注意しよう。

ポイント還元率とその仕組み

kyashでは、利用金額に応じて0.2%~最大1%のKyashポイントが還元される。Kyashポイントは1ポイント=1円としてKyash残高にチャージ可能。

ただし、カードの種類と残高の種類によって下表のように還元率とポイント付与上限が異なる。

| カードの種類 | 残高の種類 | Kyashポイント還元率(月間) |

|---|---|---|

| Kyashカード | Kyashマネー | 1.0%(最大1,200ポイント) |

| Kyashバリュー | 0.2%(最大100ポイント) | |

| Kyash Card Lite Kyash Card Virtual | Kyashマネー | 0.5%(最大600ポイント) |

| Kyashバリュー | 0.2%(最大100ポイント) |

還元対象外となる取引

以下のKyash利用にについては、Kyashポイント還元の対象外となるので注意しよう。

- 売上未確定のままの取引

- 交通機関への支払い(定期券、乗車券、切符、回数券、特急券などの料金)

- 鉄道、バス、モノレール、ケーブルカーなど

- モバイルSuicaアプリでの購入、チャージ

- Apple Pay/Google Pay経由によるモバイルSuicaアプリでの購入、チャージ

- 税金の支払い

- ふるさと納税、税金各種

- 公共料金の支払い

- 寄付金の支払い

- 金券、商品券や有価証券等の現金同等物の購入

- また金券、商品券や有価証券等の現金同等物を販売しているサイトでの購入

- 郵便局での支払い(実店舗・オンライン)

- 造幣局の販売サイトでの支払い

- 代金未回収が発生している取引

- 本人または第三者による不正利用と弊社が判断した取引

対象外の取引についても「獲得予定」として通知および表示がされるが、ポイントは獲得されない。

メリット・デメリット

メリット

クレジットカードと同じように使えて簡単に発行可能

Kyash Card発行には本人確認書類の提出が必要になるが、Kyashのカードにはいずれもクレジットカードのように審査はない。

また、年齢制限もないので(未成年の場合、親権者など法定代理人の同意を得る必要あり)、誰でも気軽に申込・発行ができるのだ。

それでいて、Visa加盟店でクレジットカードの一括払いと同じように使え、ポイント還元もあるので、非常に便利でお得な決済方法といえる。

ポイント還元がある

Kyashでは利用金額に応じて0.2%~1.0%のポイント還元がある。カードの種類と残高の種類によって還元率は変動するが、還元率1%は高還元率といえる。

クレジットカードチャージによるクレジットカードのポイントとKyashポイントの二重取りも可能だが、クレジットカードでチャージしたKyash残高では還元率0.2%となるため、カードの還元率によっては二重取りでないほうがお得なこともある。

還元率0.8%以上のカードであれば、二重取りにする意味がある。ただし、クレジットカードによってはKyashへのチャージがポイント付与対象外となることがあるので注意しよう。

また、Kyashではクレジットカードで金額を指定した都度チャージはできない。残高が不足した際にクレジットカードから不足分がチャージされる仕組みになるため、クレジットカードチャージは補助的に使うか、オートチャージでの利用が基本となる。

Apple Pay/Google Payが利用可能でポイント付与対象

KyashはApple Pay/Google Payに登録が可能で、全国のQUICPay加盟店(コンビニなど)でお店の端末にタッチするだけで利用できる。

これもKyashポイント付与対象となるので、便利な上にお得だ。

個人間送金でもポイントを貯められる

kyashは、個人間での送金が可能となっている。送金はリンクをシェアするだけで、非常に簡単だ。

個人間送金もKyashポイントの還元対象となるため、たとえば、友達と割り勘をしたり立て替えたお金を払うときに、Kyashで送金できれば得ができる。

ただし、Kyashで送金できる残高はKyashマネーのみで、Kyashバリューは送金できないので注意しよう。

カードの使用をロックできる

Kyashのアプリをダウンロードしておけば、アプリ内からカードの利用をロックでき、カード会社へ電話する必要がない。

(引用:公式サイト)

不正使用被害をすぐさま防ぎたい時に便利な機能だ。

カードの使用状況を管理できる

Kyashに登録されたカード情報の利用額をアプリで逐一確認できるのもメリット。

カード会社によっては、支払い請求が確定していない期間のカード使用状況を確認できないケースもある。

しかし、Kyashを使えばアプリ内で瞬時に確認可能なのだ。

デメリット

登録可能なクレジットカードの枚数・国際ブランドが少ない

Kyashに登録できるクレジットカード・デビットカードは、VisaかMastercardブランドのみ。

JCB、アメックス、ダイナースクラブは登録不可なので、これらのカードを使いたい人にとっては残念な点だ。

また、最大登録数は5種類まで。多くのカードを持っている場合、なるべく還元率の高いカードを登録することでお得度が上がる。

クレジットカードで都度チャージができない

前述の通り、Kyashではクレジットカードで金額を指定した都度チャージができない。できるのは、オートチャージか、残高が不足した際に不足分を補助的にチャージするという方法だ。

条件によっては還元率が低い

Kyashのポイント還元率は0.2%~1%。還元率1%は高還元率といえるが、逆に還元率0.2%は低い。

クレジットカードなどでチャージする場合は還元率0.2%となるため、ポイント還元率の高いクレジットカードを選んで合計還元率を上げるなどの工夫をすると良いだろう。

申込・設定方法

Kyashを利用したい場合、バーチャルカードでもリアルカードでも、まずKyashアプリで新規登録をする必要がある。その手順は下記の通り。

- Kyashのアプリをダウンロード

- メールアドレス・電話番号などを入力

- アプリ上でKyash Visaカードが発行される

- (オートチャージを利用する場合は)クレジットカードの情報を登録する

Kyashのバーチャルカードのみを使いたい場合は、これだけで手続きは完了だ。リアルカードを使いたい場合は、「リアルカード申込フォーム」から申込を行う。

このフォームで名前や住所などの必要事項をを入力すると申込完了だ。Kyash Cardの場合は本人確認書類の提出も必要となる。

支払い方法

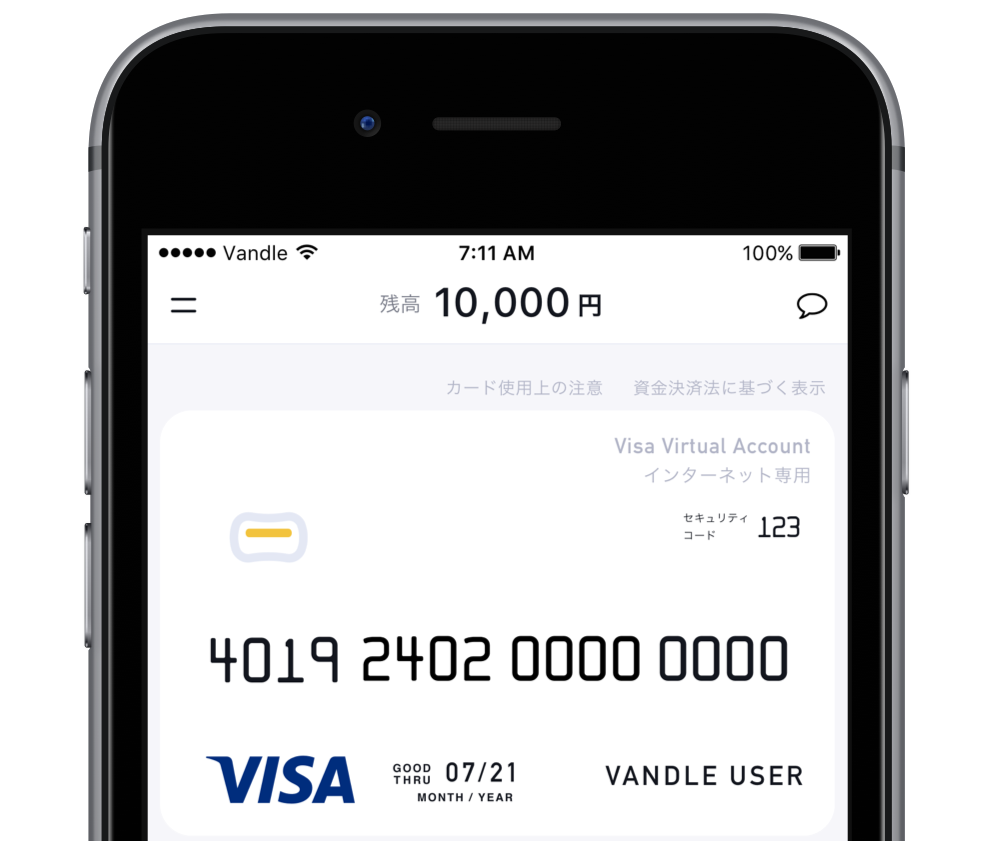

Kyashを利用してオンライン決済をする場合は、通常のクレジットカード払いと同様にカード番号・名義人・有効期限などを入力する(図2参照)。

実店舗で支払う場合は、リアルカードをカード決済専用の端末に通すと決済できる仕組みになっている。

「クレジットカードの情報とKyashの紐づけ」と「リアルカードの発行」を行えば、紐づけしたクレジットカードからKyashの残高に自動チャージされる。

Visaブランドのプロパーカード的存在といえる信頼性のあるカード。

通常のポイント還元率は0.5%と高還元率ではないが、ポイントプログラムや保険・補償、追加カードなど機能のバランスが良い。

オンライン入会で初年度年会費無料で、翌年度以降も年会費割引の方法あり。

PayPayカード

年会費無料、200円(税込)利用ごとにポイント還元率最大1.5%※と高還元率のカード。さらに、Yahoo!ショッピング、LOHACOではポイント3倍となる。

※PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

PayPay残高へのチャージ可能、PayPayでの支払い元設定でPaypayポイント還元対象となるなど、PayPayと相性の良いクレジットカードだが、通常還元率も高いので、その他の電子決済アプリでの利用もおすすめ。

なお、nanacoチャージなどポイント還元対象外のサービスがあるため注意しよう。

まとめ

電子決済を使った支払いサービスは、今後もますます増えることが予想される。

どの電子決済サービス・クレカを使うかで、ポイント(キャッシュバック)還元率は大きく変わる。

少しでもお得な気分を味わいたい人は、電子決済サービスやクレカを上手く活用して、ポイント(キャッシュバック)の高還元を狙ってみよう。

支出を減らしたい人は、ぜひいろいろな電子決済アプリ・クレカを組み合わせて節約法を見つけてみてはどうだろうか?

Kyash インストールはこちらから