クレジットカードの国際ブランドであるVisa Mastercard JCB、耳にすることは多いが、意外と違いがわからないもの。

・結局どのブランドを選べばいいのか?

・それぞれのブランドにどういう特徴があるのか?

・どの国際ブランドを選べばいいのか迷っている。

・海外でカードを使う予定があるけどどれがいい?

本記事では、上記のような悩みを持つ方に向けて、国際ブランドごとの特徴や違い、選ぶときのポイントなどを詳しく解説していく。是非最後まで見てほしい。

目次

【タイプ別】国際ブランドはこうやって選ぼう

| 加盟店数・海外利用重視 | Visa Mastercard |

|---|---|

| 特典・サービス充実度重視 | AmericanExpress JCB ダイナースクラブ |

| 国内利用がメイン | JCB Visa Mastercard |

| 中国で利用予定 | 銀聯(UnionPay) |

加盟店数、海外での利用を重視する

利用可能な加盟店舗数が多いことを重視するのでであれば、VisaかMastercardを選ぼう。いずれも国内・海外を問わず加盟店数が圧倒的に多い。

ただし、VisaとMastercardはほとんどの国・地域で同じように使えるが、稀に片方しか使えないという店舗も存在している。

特に海外に行くことが多い方であれば、両方の国際ブランドのカードを持つことで安心できる。三井住友カードなどはVisaとマスターカードのデュアル発行をしてくれる。

特典・サービス充実度を重視する

クレジットカードならではの特別なサービスにこだわるならば、JCBやAmericanExpress、ダイナースもおすすめ。

クレジットカードの特典・サービスは、国際ブランドよりも発行会社の影響が大きいが、これらの国際ブランドは自らカード発行も行っている。

アメックスやダイナースは、お金をかけてでも旅行や食事などに楽しみを増やしたい人に向いている。上位カードでは、コンシェルジュデスクや空港送迎サービスなども利用できる。

特に、有名レストランなどを利用したい方であれば、ダイナースクラブカードがおすすめ。ダイナースクラブは使える場所が限られているイメージがあるが、Mastercardブランドのコンパニオンカードを発行できる。これによりMastercard加盟店での利用も可能。

国内利用がメインならJCBでも不自由なし

JCBは世界的にみればシェアが少ないが、日本国内では幅広く普及している。実店舗・ネットショッピングいずれでも、国内利用がメインならJCBをメインカードとしても問題はない。

また、JCBは国内向けのキャンペーンが充実しており、利用に応じてディズニー貸し切りパーティーやUSJのパーティー・イベントが当たるキャンペーンを開催している。

おすすめのカードなのが、メインカードとしてVisaかMastercardを1枚持ち、2枚目にJCBを持つというやり方。複数の国際ブランドを使い分けることで、幅広くクレジットカードのメリットを享受できる。

中国で使う予定がある

中国での利用がメインの場合は、まず銀聯(UnionPay)を選択するべきだろう。

ただし、中国ではクレジットカード決済のみならず、QRコード決済のアリペイなど多彩な決済手段があるので、別の方法も準備しておくと良いだろう。

国際ブランドごとの特徴・比較表

| 国際ブランド | 加盟店 | プロパーカード | 代表的カード | 特典・サービス |

|---|---|---|---|---|

| Visa (ビザ) | 国内・海外ともに多い | なし | 三井住友カード | ☆☆ |

| Mastercard (マスターカード) | 国内・海外ともに多い | なし | 三菱UFJカード VIASOカード | ☆☆☆ |

| JCB (ジェーシービー) | 国内は多い アメックス・ディスカバーと一部の国で相互開放あり | あり | JCB CARD W | ☆☆☆☆☆ |

| AmericanExpress (アメリカンエキスプレス) | 国内でJCBとの相互開放 | あり | アメリカン・エキスプレス・カード (アメックスグリーン) | ☆☆☆☆☆ |

| Diners Club (ダイナースクラブ) | 国内でJCBと提携 無料でMastercardのコンパニオンカード発行可能 北米・カナダでMastercardと提携 | あり | ダイナースクラブカード | ☆☆☆☆ |

| Discover (ディスカバー) | JCB・銀聯と相互開放 | あり | ディスカバーカード | 詳細不明 |

| 銀聯 (ぎんれん/UnionPay) | 中国で強い 世界でも加盟店急増中 | あり | 銀聯カード ※日本では三井住友カードや三菱UFJニコス等と提携 | 詳細不明 |

Visa

Visa(呼び方はビザ、ロゴは大文字だが、オフィシャルでは”Visa”表記)は、世界を代表する国際ブランドで、1958年にバンク・オブ・アメリカが BANK AMERICARDの発行を開始したのが始まり。Visaという名称は1978年から利用をはじめた。本社はアメリカ、カリフォリニア州である。

一般的にVisaカードとは、Visaがライセンシングした企業が発行したカードを意味している。Visaは独自にカードは発行していない。国内ではVisaカードとして馴染みのある三井住友カードも、ライセンスを受けた会社のひとつである。

国内でクレジットカードが使える場所では、ほぼ間違いなくVisaブランドは利用可能と考えていい。近年ではカードをかざすだけで支払うことができるVisaのタッチ決済の普及に力を入れており、国内でも三井住友カードなどでタッチ決済に対応したクレジットカードの発券が始まっている。

| 決済取扱高 | 8.4兆ドル |

|---|---|

| 決済回数 | 1880億回 |

| カード発行枚数 | 33.6億枚 |

引用:Visa Annual report 2019

☆代表的なカード

Mastercard(マスターカード)

Visaに次いで、世界2位の決済業務会社。”1940年代にアメリカのいくつかの銀行が地元の商店で現金と同様に使用できる特別な発行券を銀行の顧客に提供するようになったのが始まり”とされる[4]。ドイツの「EuroCard(ユーロカード)」との合併も経て、ヨーロッパ圏で強いと言われていたが、現在ではVisaの使用範囲とほとんど変わらない。本社はアメリカ。

Visaと同様、Mastercardはクレジットカード自体では発行せず、ライセンシングした企業がカードを発行している。国内では、三井住友カード会社がVisaとMastercard®を取り扱っている関係で、使用可能店舗はVisaの使用範囲とほとんど同じといわれている。

その他、デビットカードのブランドとしてマエストロが、

ATMネットワークのブランドロゴとしてCirrus(シーラス)があり、Cirrusに対応した海外のATMではキャッシング機能が利用できる。

| 決済取扱高 | 4.3兆ドル |

|---|---|

| 決済回数 | 1030億回 |

| カード発行枚数 | 20.2億枚 |

引用:Visa Annual report 2019

☆国内の代表的なカード

JCB(ジェーシービー)

日本初にして、日本唯一の国際ブランドである。前身は1961年創立の株式会社日本クレジットビューローで、現在は株式会社ジェーシービーが提供している。

主に日本国内で利用可能な決済ブランドであるが、ハワイ、グアム、韓国、台湾、シンガポールなど日本人が多く訪れる国や地域では利用可能な店舗が多い。また、世界的に利用可能な国際ブランドとなるべく、海外での提携店を増やしている。

VisaやMastercardに比べると利用可能店舗数は少ないが、国内で様々なサービスやキャンペーンを提供している。特にJCB利用者を対象にディズニーランドでの貸し切りイベントのキャンペーンを行ったり、上級会員向けにディズニーのラウンジを提供したりと、ディズニーとの関わりも深い。

JCB自身でJCBオリジナルシリーズというプロパーカードを発行しており、最上位のJCBザ・クラスは招待のみで持てるカードとして有名。

JCBが他社と共同で開発したQUICPayは、Apple Payにも搭載可能な電子決済機能で、主要なコンビニをはじめ、利用可能店舗も多く、利便性はますます高まっている。

国内ではアメックスと加盟店相互開放について提携しており、JCBとアメックスは互いの加盟店でカード決済を利用出来るので覚えておこう。

日本国内以外では、オーストラリア、ニュージーランド、カナダで相互開放している。

アメリカでは国際ブランド「ディスカバー」と相互開放について提携しており、ディスカバーブランドが利用できる店舗では、同様にJCBのカードが利用出来る。

| 決済取扱高 | 2830億ドル |

|---|---|

| 決済回数 | 40億回 |

| カード発行枚数 | 1.2億枚 |

☆代表的なカード

American Express(アメックス)

American Express(アメリカン・エキスプレス、通称:アメックス)はアメリカ発の国際ブランド。1850年に運送業者としてスタートし、その後決済サービスの提供へと姿を変え、アメリカを中心にサービスを提供している。

ステータス性の高いクレジットカードとして認識されており、ホテルやレストランなどの優待や空港ラウンジの利用など、ステータスに見合ったワンランク上のサービスを提供してくれる。

以前は審査基準が一般カード(グリーンカード)でもゴールドカード並の取得の難しさと言われていたが、現在では審査基準はいくぶん緩和されているようである。

自社が発行するプロパーカードの他にも、クレディセゾンを始めとした提携カードも多く発行している。提携カードはプロパーカードに比べればサービスは劣るが、安い年会費で持つこともできる。

頻繁に海外旅行・出張に行く人にとっては、手荷物無料宅配サービスや緊急時の素早いトラブル対応など充分な恩恵を受けられる。

国内ではJCBと加盟店相互開放の提携をしており、JCBが使える店舗であれば、American Expressも利用出来る。

日本ではJCBがほとんどのお店で使用可能なので、国内で使用する分にも問題はない。

| 決済取扱高 | 1.1兆ドル |

|---|---|

| 決済回数 | 80億回 |

| カード発行枚数 | 1.1億枚 |

☆代表的なカード

Diners Club(ダイナースクラブ)

アメリカ発のクレジットカード、「食事をする人」という意味のダイナーが名前の由来。世界最初のクレジットカードを発行したのもダイナースクラブカードであると言われることも多いが、これは誤りであるという話もある。カードの発行開始は1961年(JCBと同じ)で、その後、シティグループを経て、現在は三井住友トラストクラブ株式会社が発行している。

アメックス同様にステータスの高いカードとして認識されており、一番低いグレードのカードでも、他社のゴールドカード並の収入と社会性が求められる

日本ではJCBと提携しており、JCBのほとんどの店舗で使用できる。

2019年よりダイナースクラブカードを発行した場合、Mastercardブランドのコンパニオンカードを無料で同時発行できるようになったため、利便性はお幅にアップした。

北米・カナダではMastercardとの提携も実現しており、利用の幅は広がりつつある。

| 決済取扱高 | 1720億ドル |

|---|---|

| 決済回数 | 30億回 |

| カード発行枚数 | 0.6億枚 |

☆代表的なカード

銀聯(UnionPay)

中国中央銀行主導で作られた国際ブランド。訪日中国人の増加に伴い日本でも加盟店が急速に増えつつあり、2020年12月時点で日本国内に110万店の加盟店がある。

2021年3月時点でのUnionPayカード発行枚数は90億枚を超え、発行枚数では世界一。中国本土では、ほとんどがクレジットカードではなくデビットカードとして発行されている。加盟店も5,500万店を超えている。

2015年の第1四半期の米ビザの取扱高1兆7500億ドルに対し、銀聯カードの取扱高は約1兆9000億ドルで、決済金額ではすでにVisaを抜いているという報道もある。

日本では三井住友カードや三菱UFJニコスと提携しており、三井住友カードや三菱UFJニコスが発行するクレジットカードのオプションとして申し込むことも出来る。

この場合、引き落としはクレジットカードと同じ扱いで後日請求されることになる。中国ではVisaなどの国際ブランドよりも利用可能店舗が多いので、中国に行く機会があれば検討したい。

また、UnionpayではQRコード決済サービスおよび非接触IC決済「クイックパス」も提供している。QRコード決済は世界中の約3,000万店舗、クイックパスは、世界中の約2,500万店舗で利用可能だ。

| 発行枚数 | 90億 |

|---|---|

| 加盟店舗数 | 5,500万店 |

| 拠点 | 中国 |

※発行枚数は2021年3月時点、公式リリースより

Discover card(ディスカバー)

1985年に百貨店運営のシーアズがスタートさせ、その後モルガン・スタンレーへと売却、現在はディスカバーファイナンシャルサービスが展開するブランドである。

ディスカバーカードは銀聯カード、JCBと相互利用が可能なので、JCBの加盟店であれば一部を除いてディスカバーカードが利用可能だ。

| 会員数 | 5,000万人 |

|---|---|

| 加盟店舗数 | 400万店 |

| 拠点 | アメリカ |

国際ブランドによってサービスの違いはある?

まず、前提としてクレジットカードのサービスのほとんどは、国際ブランドではなく発行会社によって提供される。

しかし、アメックスやJCBなど国際ブランド自体がプロパーカードを発行している場合もあり、国際ブランドが提供しているともいえるだろう。

国際ブランドによって提供しているサービスは大きく異なる。これまではJCB、AmericanExpress、Diners Clubなどの「T&E(Travel & Entertainment)カードブランド」がサービス面で優位であった。

最近では、Visa、Mastercardも決済システムだけではない、様々トラベルやエンターテイメントサービスを提供するようになっている。

各国際ブランドの代表的なサービス、又は力を入れているサービスを見てみよう。これらのサービスは、発行会社に関わらずクレジットカードに対象の国際ブランドが入っていれば使用できるものだ。

優待・ディスカウントなどのサービス網の展開度合いを☆で表した。

Visaのサービス

■主なサービス

Visa海外優待キャンペーン

ショッピングやエンターテイメントなど、ディスカウントやプレゼントなどの渡航先ごとに特別キャンペーンを展開。

Visaの総合力で幅広いサービスを提供。

充実度:☆☆

Mastercardのサービス

■主なサービス

Mastercard ® Taste of Premium ®

カードランクに応じて様々なサービスが提供される。

充実度:☆☆☆

JCBのサービス

■主なサービス

JCBのサービス(公式)

国内でのサービスが豊富なのが特徴。ディズニーランド向けのキャンペーンなども。

JCBプラザでは、発行会社を問わず、国際ブランドJCBのカードであれば利用できるラウンジを利用できる。海外で日本語サービスを受けられるので重宝する。

充実度:☆☆☆☆☆

AmericanExpress(アメリカン・エキスプレス)のサービス

■主なサービス

アメリカン・エキスプレスカード・コネクト

HIS アメリカン・エキスプレス・トラベル・デスク

発行会社を問わず、国内海外のあらゆるシーンで使用可能なサービス。他にもさまざまなトラベルサービスがあり、サービスの質では他より一歩抜き出ている。

充実度:☆☆☆☆☆

DinersClub(ダイナースクラブ)のサービス

グルメ、トラベル、エンターテイメント、ゴルフなどをテーマにエグゼクティブが満足できるサービスを提供。幅広く、そして質の高いサービス網を展開している。

充実度:☆☆☆☆

そもそも国際ブランドとは?

国際ブランドとは、「Visa」「Mastercard」「JCB」など、クレジットカードの決済機能の提供元。下画像のようにクレジットカードの右下にロゴマークが表示されている。

※国際ブランド「Visa」の例

国際ブランドが違うことで、利用店舗数やサービスの内容が変わる。

国際ブランドの種類

国際ブランドは以下のの7つが主要な国際ブランドとして認知されている。

| 国際ブランド | ロゴ |

|---|---|

| Visa (ビザ) | |

| Mastercard (マスターカード) |  |

| JCB (ジェーシービー) |  |

| AmericanExpress (アメリカンエキスプレス) ※通称:アメックス |  |

| Diners Club (ダイナースクラブ) |  |

| Discover (ディスカバー) |  |

| 銀聯 (ぎんれん/UnionPay) |  |

国際ブランドの役割

国際ブランドが提供するのは、世界中どこでも利用可能な決済インフラ。24時間稼働しており、世界中のどこで利用しても、素早く認証・不正検知・決済を行える仕組みを提供している。

国際ブランドごとで決済ネットワークが異なるため、その国際ブランドに強い地域・弱い地域が出てくる。また同じ地域内でも、利用可能な店舗数が異なってくる。

そのため国際ブランドを選ぶポイントとして、どの地域で使うのか、どういう目的で使うのかが重要になってくる。

国際ブランドのシェア

世界的に決済関連のレポートで有名なニルソンレポート[1]によると、2015年、世界全体の総購入取引件数に基づく、国際ブランドのシェアは以下のようになっていると発表された。

世界の購入取引件数のシェア

- Visa・・・56%

- Mastercard(マスターカード)・・・26%

- UnionPay(銀聯)・・・13%

- American Express(アメックス)・・・3%

- JCB・・・1%

- Diners Club・・・1%

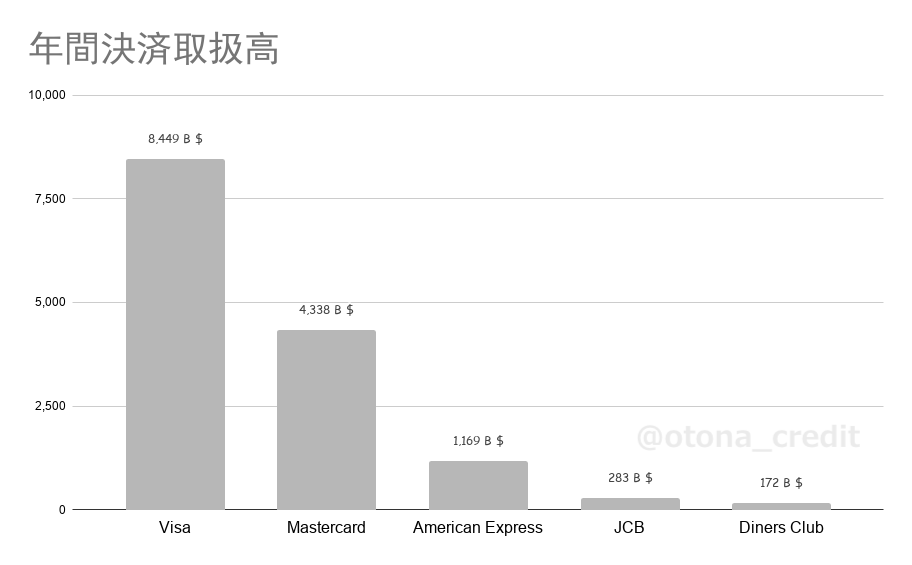

また2019年にVisaが発表したレポートによると決済取扱高は以下の様になっている。

このデータには銀聯とディスカバーは含まれていないが、英市場調査会社リテール・バンキング・リサーチ(RBR)の「Global Cards Data and Forecasts」の報告によると、売上高のシェアでは、Visaの32%を抜いて、銀聯は37%に達しているという報告もある[2]。銀聯(ぎんれん)は、中国の経済発展と共に、急速に利用可能店舗数、利用件数を増やしている。

銀聯は取扱高は多いかもしれないが、中国単体での売上が大きいと推測されることから、世界中で利用可能という面ではやはりVisaが一番であろう。

国際ブランドのシェアについて詳しく分析した記事はこちら

カード発行会社と国際ブランドの違い

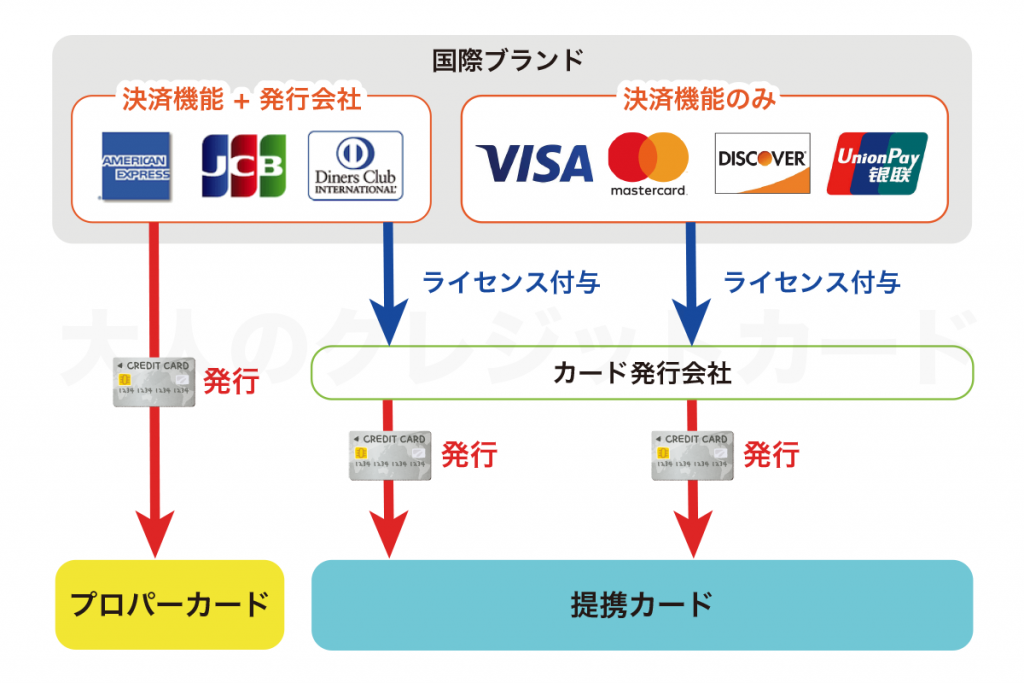

国際ブランドは基本的に決済機能を提供しており、カード発行会社にライセンスという形で決済機能を提供している。クレジットカードは、国際ブランドのライセンスを持った「カード発行会社」が発行している。

Visa、Mastercardは決済機能を提供することに特化しており、カード発行は行わない。一方、JCB、AmericanExpress、DinersClubなどの国際ブランドは、他のカード発行会社にライセンスを付与する一方で、自社でもクレジットカードを発行している。

プロパーカード

国際ブランドを提供しているカード会社が自身で発行するクレジットカードのことを、プロパーカードと呼ぶ場合もある。

プロパーカードは、他のカードに比べてステータス性やサービス性が高いとされる。

カード発行会社によっては、プロパーカードにゴールドカード、プラチナカード、ブラックカードといったステータスを付与し、利用に応じて上位カードを持てるようなインセンティブを設定しているところもある。JCBカードや、アメリカン・エキスプレス・カードなどはその代表格である。

プロパーカードや提携カードについて、更に詳しく知りたい方は、以下の記事も参照。

海外使用での為替レートと国際ブランドの関係

海外で決済した利用代金を、カード利用者の国の通貨に変換するシステムを多通貨決済(インターナショナル・インターチェンジ)と呼び、世界の為替レートに従い、1日に3回変換が行われている。

海外利用時の決済為替レートは、使用した日のレート、基準としている為替市場によって変わる。

基本的に海外通貨で決済された場合の換算レートには、カード会社の事務手数料が加わるため、テレビやニュースで表示されているレートでは決済されない。

実際には約1%程度の手数料が加わっているようだが、基準としている為替レート、事務手数料は公表されていないのが現状である。

また、海外の現地で決済通貨を選ぶ場合があるが、原則として現地通貨で払うようにしたい。支払い通貨に円を選択すると、お店側で設定された不利なレートで決済されてしまうケースもある。

よくある質問

ここからは国際ブランドに関する疑問の中でも、質問が多い点について検証してみたい。

楽天カードは国際ブランドVisa、Mastercard、JCBで審査に違いはあるのか?

結論から言うと、国際ブランドが違っても、審査に違いはない。その理由は審査をしているのは発行会社である楽天カード株式会社であり、国際ブランドが審査をしているためではないからだ。

楽天カードを選ぶ場合に国際ブランドの選択に迷った場合も、上述した選び方を参考にしてほしい。特に希望がなければ、Visa>Mastercard>JCBという優先度で判断すればよいだろう。

[1]・・・ニルソンレポート

[2]・・・中国Union PayがVisa抜いて売上高世界一の決済ブランドに

[3]・・・Visa Annual report 2019

[4]・・・Mastercardブランドの歴史

各国際ブランドの会社ページ

Visa

Mastercard

AmericanEpress