クレジットカード選びは多くの人にとって悩みの種。

実際どのカードを選べばよいかは専門家でも意見が分かれるほど難しい問題なのである。

今回は、「クレジットカードは何を選べばよいか」問題に決着をつけるべく、大人のクレジットカードで緊急会議を開き、おすすめの10枚を徹底的に議論し、以下の10枚をピックアップした。

この10枚について、わかりやすく紐解き、比較していく。

どれを選んでも損しない、自信のチョイスになっている。

どこでも使える万能型カード

シチュエーションに特化させたカード

- エポスカード

- アメリカン・エキスプレス・グリーン・カード

- PayPayカード

- ACマスターカード

- 「ビュー・スイカ」カード

- ANA To Me CARD PASMO JCB(ソラチカカード)

- ANAアメックス・ゴールド

編集部によるカード選びのポイント

年会費が安い&高還元率

従来は0.5%還元のクレジットカードが主流だったが、近年は、通常還元率1%のカードが人気となっている。しかもその多くが年会費無料なので、とりあえず申し込んで持っておくのもあり!

メインカード+特化型カードが基本

クレジットカードは、どこでも使える還元率の高いカードを一枚持っておき、特定のシチュエーションで還元率が上がる特化型のカードを2、3枚組み合わせるのが基本。

メインカードとして威力を発揮するのが、年会費無料&高還元率を代表する、オリコカード・ザ・ポイント、JCBカードW、楽天カードはその筆頭だろう。

さらにサブカードとして、ビックカメラSuicaカードや、ANAマイルが貯まるソラチカカード、イオンカードなど特定の使い方で高還元率が得られるカードを組み合わせていくと、大きな還元率を得られる。

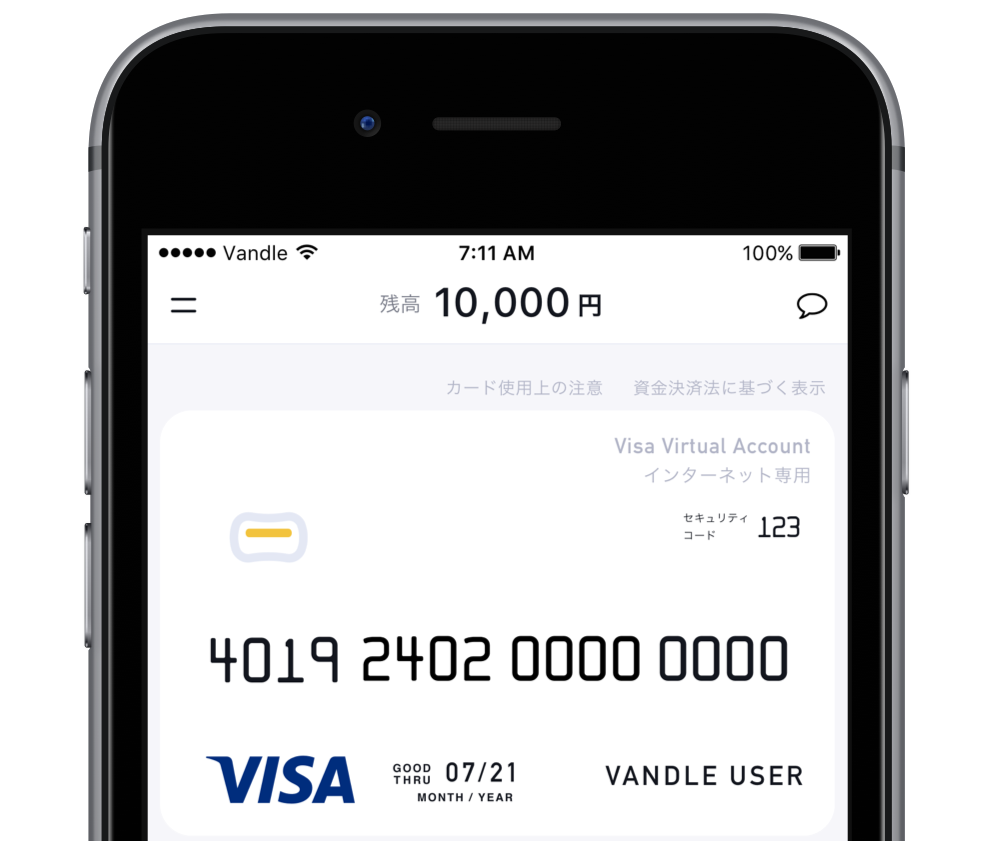

スマホ決済との連携でポイント2重取り、3重取りを狙う

2018年はスマホ決済元年とも言えるほど、スマホでキャッシュレス決済できるアプリが多く登場した。

中でも2018年12月よりスタートしたPayPay(ペイペイ)は100億円キャッシュバックキャンペーンを展開し、大きな話題を集めた。

PayPayは銀行からチャージした残高を利用することで20%が当たるキャンペーンを行っているが、クレジットカードからのチャージでも10%還元が得られる。(2019年4月時点)

スマホ決済✕クレジットカードが、今どきなスタイルと言える。

スマホ決済はまだ登場したばかりで、消費者にお得なキャンペーンを展開している。中には2重取り、3重取りができるサービスも登場しているので、注目したい。

JCBカードW【万能型】

JCBカードWは、還元率1%の高還元率のJCBを代表するカード。

国際ブランドJCBのカードには、株式会社ジェーシービーが発行するものと、他社にライセンスして発行しているものの2種類があるが、こちらは株式会社ジェーシービーが発行する正式なプロパーカードという位置づけ。

ネット限定で39歳までの申込み限定というカードなので、若い方には注目の一枚。女性には女性特有の疾病を対象にした保険がついた、JCBカードW plus Lもある。

3つのおすすめポイント

還元率が1%、Amazonでの利用で2%還元

通常還元率が1%と、一般的なクレジットカードに比べてポイント還元率が高いのが特徴。

さらにJCB Oki Dokiモールを経由することで、Amazonでの利用でさらに+1%される。

貯まったポイントは、直接Amazonから利用できるが、JCBギフト券やnanacoポイントの交換が交換レートとしてはお得だ。

提携店舗で最大5.5%還元

JCBカードWは、ジェーシービーが発行するJCBオリジナルシリーズに属している。

オリジナルシリーズパートナーとして、スターバックならば還元率5.5%※、セブン-イレブン、イトーヨーカドー、昭和シェルでは還元率2.0%になりお得にポイントが貯まる。

※スターバックスは事前にキャンペーンに登録した上で、スタバカードにチャージすることで適用される。

貸し切りディズニーの招待券が当たる

JCBが発行するクレジットカードでは、多くのキャンペーンに申し込みできる。キャンペーンは常時30以上開催されており、利用額に応じて応募口数が増える仕組みだ。

中でもディズニーの貸し切りパーティーとUSJの貸し切りパーティーがあたるキャンペーンは1年中開催されているので、JCBカードを申し込んだら必ず登録しておきたいキャンペーンといえるだろう。

JCBカードWをApplePayに連携させているので、いつもスマホから使っています。

実はセブン-イレブンでカード決済するだけで2%還元が得られるので、セブン-イレブンでは必ずこのカードを使っています。

基本的に弱点のないカードだが、強いて言えば国内旅行保険は付帯していない。※海外旅行保険は付帯。

スペック

年会費:無料

基本還元率:1%

国際ブランド:JCB

楽天カード【万能型+特化型】

楽天カードは日本で一番決済額が多いクレジットカードであり、今や日本人がもっとも利用しているクレジットカードになった。

楽天市場での決済をはじめとして、楽天グループで使うことで相乗的にポイントを獲得することができる。

3つのおすすめポイント

年会費無料&楽天還元率3%

楽天カードは、年会費無料で、どこで使っても還元率1%の還元が得られる。

さらに、楽天市場で利用することで常時3%の還元率が得られるため、楽天を利用する方の多くがこのカードを所持している。

楽天グループの利用でさらにポイントアップ

さらに楽天SUP(スーパーポイントアッププログラム)というものがあり、楽天内で定められた条件を達成することで、最大で16倍までポイント還元率をアップさせることができる。簡単なところだと、

楽天カード + 楽天銀行 + 楽天市場アプリ

あたりは達成できる。これだけでも、楽天市場内の利用で5%還元まで得ることができる。

その他、以下のようなサービスを並行して利用することでさらにポイントがアップされる。

楽天証券

楽天モバイル

楽天TV

楽天ブランドアベニュー

楽天ブックス

楽天Kobo

楽天トラベル

楽天ビューティー

楽天スーパーポイントが実店舗でも使える

楽天カードで貯まるポイントは楽天スーパーポイント。

楽天スーパーポイントは、1ポイント1円単位で、楽天市場を始めとして、提携店舗で利用することができる。

さらにこれらの店舗では、利用額に応じてポイントを貯めることもできる。

楽天スーパーポイント提携店の一部

普段は楽天証券でNISAに投資しているのですが、楽天銀行と楽天カードのペアも併せて使っています。

これだけでも楽天での買い物が常時4%還元になるので、重宝しています。

楽天スーパーポイントもコツコツためていますよ。

デメリットかどうかは人によるかもしれないが、フォーマルなシーンで楽天カードが出てくると、かっこ悪いという一部の意見も!?

筆者は周りの目など気にせずに、ポイント獲得に突き進んでほしいと思う。

スペック

年会費:無料

基本還元率:1%

国際ブランド:Visa、Mastercard®(マスターカード)、JCB、AmericanExpress(アメックス)

三井住友カード(NL)

カードの特徴

機能性☆☆ ステータス性☆☆ デザイン性☆☆☆ お得度☆☆

ポイントアッププログラムや旅行保険、電子マネー、家族カード、ETCカードなどクレジットカードの基本機能が一通り揃っている一枚。

カード表面・裏面ともにカード番号などカード情報の記載がないナンバーレスカードでスタイリッシュなデザイン。カード情報はアプリで管理する。

国際ブランドはVisa/Mastercardで、それぞれのタッチ決済にも対応している。海外旅行傷害保険の付帯あり。

年会費永年無料で、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元*になるというお得なカードでもある。

*最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

*商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

*iD、カードの差し込み、磁気取引は対象外です。

*一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

*ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

*Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

こんな人におすすめ!

- ナンバーレスカードがほしい

- コンビニ・マクドナルドをよく利用する

- スマートに支払いができるカードがほしい

3つのおすすめポイント

・アプリでカード情報を管理する完全ナンバーレスカード

三井住友カード(NL)は、表面・裏面いずれの券面にもカード番号や有効期限などのカード情報の記載がないナンバーレスカードだ。そのため、店頭での利用時にカード情報を盗み見される心配がない。

カード情報の確認は専用の「Vpassアプリ」を利用する。Vpassアプリでは利用状況の確認・管理もできる。

「ナンバーレスカード」のなかには、カード番号が表面ではなく裏面に記載されているものもあるが、本カードは完全ナンバーレスのカードだ。

・対象コンビニ・飲食店で最大7%還元

三井住友カード(NL)では、通常、利用金額200円(税込)ごとにVポイントが1ポイント貯まり、還元率は0.5%となる。

ここからポイントアップの機会は多く、特に対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元になる点がお得。

【対象の店舗】

セイコーマート※1、セブン-イレブン、ポプラ※2、ミニストップ、ローソン※3、マクドナルド、モスバーガー※4、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※5、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司、ケンタッキー・フライド・チキン、デイリーヤマザキ、𠮷野家

※1:タイエー、ハマナスクラブ、ハセガワストアも対象。

※2:生活彩家も対象。

※3:ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象。

※4:モスバーガー&カフェも対象。

※5:ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象。

*最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

*商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

*iD、カードの差し込み、磁気取引は対象外です。

*一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

*ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

*Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

・年会費永年無料で海外旅行傷害保険が付帯

三井住友カード(NL)は、年会費が永年無料。一方で機能は充実しており、最高2,000万円補償の海外旅行傷害保険が付帯している(利用付帯)。

国際ブランドはVisa/Mastercardなので、海外でも安心して利用できる。

なお、家族カードも年会費永年無料。ETCカードは初年度年会費無料、年1回以上の利用で翌年度も年会費無料となる。

三井住友カード(NL)

Vポイントが貯まる!ナンバーレス、タッチ決済対応の三井住友カード

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元*

*最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

*商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

*iD、カードの差し込み、磁気取引は対象外です。

*一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

*ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

*Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7% |

| 旅行傷害保険 | 海外:2000万円(利用付帯) |

スペック

| 年会費 | 永年無料 |

| 還元率 | 0.5~7% |

| ブランド | |

| Apple Pay | ○ |

| Google Pay | ○ |

| ETC | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 家族カード | 永年無料 |

| 国内保険 | - |

| 海外保険 | 最高2,000万円(利用付帯) |

| ポイント種類 | Vポイント |

エポスカード【優待狙い】

エポスカードは、もともとはマルイデパートでお得に使えるというところからスタートしているが、現在では、その枠を超え、全国10,000店舗以上での優待や海外旅行保険など、幅広く活躍するカードの一枚になっている。

大人のクレジットカード編集部でも、なんと全員が所持しているという、隠れた定番カードと言える。

3つのおすすめポイント

10,000店舗以上での優待

飲食店での割引をはじめとして、映画館の優待、スポーツジムの優待など、割引の種類でいうと枚挙にいとまがない。

マルイは使わない、クレジットカードを使わないというユーザーでも十分に持つ価値がある。

年会費無料で海外旅行保険付帯

年会費無料で海外旅行保険が付帯しているという珍しいカード。一般的に海外旅行保険付帯のカードは有料であるため、あまり海外旅行には行かない方や、学生などには非常に重宝する。

補償内容も充実しており、自身が怪我したときに保険がおりる傷害治療費用、相手に損害を負わせた場合に支払われる賠償責任、盗難にあった場合に保険がおりる盗難保険など、海外旅行で起こりうる幅広いトラブルに対応している。

店頭に取りに行くことにはなるが、即日発行にも対応しているので、海外旅行や留学、出張で急ぎで海外旅行保険付帯のクレジットカードが必要な方には最有力の選択肢となるだろう。

ゴールドカードのインビテーションも

エポスカードは利用実績を重ねると、ゴールドカードのインビテーション(招待)が届くことがある。

通常エポスゴールドカードは、年会費5,000円がかかるが、インビテーションを受けた方は、無料で登録することができる。

エポスゴールドカードは、国内の空港ラウンジが無料で使える。付帯する海外旅行保険も最大1,000万円に増額されるなど、無料とは思えないハイスペックカードに変身する。

その他、世界38都市の現地デスクから日本語で対応できるサポートデスクも利用可能になる。

筆者自身もエポスゴールドカードをインビテーションによって持っているが、利用実績はそれほどない状態で届いたので、思ったほど苦労せずに入手できるかもしれない。

優待の対象店舗が10,000店舗なので、正直どこで使えるかは把握していませんが、お店に行くと優待が使える店舗が多いことに驚きます。

最近では、なにか新しい店舗やサービスを使うときは、エポスカードの優待の対象でないか必ずチェックするようになりました。

通常還元率は0.5%なので、メインカードとしては少しインパクトは弱いかもしれないが、目的をしっかりと分けて使い分ければOK!

スペック

年会費:無料

基本還元率:0.5%

国際ブランド:Visa

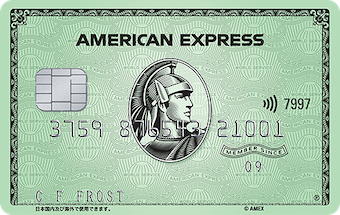

アメリカン・エキスプレス・グリーン・カード(アメックスグリーン)【トラベル重視】

アメックスグリーンカードは、ステータスカードの定番として、クレジットカードの王道に位置するカードである。

一般カードながら、ゴールドカードと同じスペックを有しており、空港ラウンジが利用できる「プライオリティ・パス」が付帯するなど、高いスペックを有している。

ゴールドカードとの対比でグリーンカードと呼ばれることもある。

3つのおすすめポイント

万全のトラベルサービス

通常99米ドルかかる空港ラウンジサービスのプライオリティパスメンバーシップに無料で入ることができる。

その他、以下のようなトラベルサービスが充実しているのは、アメックスならでは。

- グローバル・ホットライン:食事や宿泊の予約から緊急時まで日本語で対応

- 空港ラウンジ:国内主要空港の提携ラウンジを同伴者1名まで無料で利用可能

- エアポート・ミール:羽田・伊丹空港発国内線航空券の予約時、1,000円分の食事クーポンがつく

- 海外携帯電話レンタル割引:成田、中部、関西国際空港でレンタル料金が半額(125円/日)、通話料も通常の10%OFF

世界中の空港ラウンジを利用できる「プライオリティ・パス」も付帯している。

国内ではJCBと提携

アメリカン・エキスプレス・カードはアメックスのロゴマークがあるお店で利用できるが、国内ではJCBと提携しており、利用範囲は広がっている。

豊富な補償とサービス

国内・海外旅行保険が5,000万円まで付帯している。(旅行代金の決済が必要な利用付帯となっている。)

アメックスには、オンライン・プロテクション、リターン・プロテクション、ショッピング・プロテクションなどの補償が充実している。

| オンラインプロテクション | インターネットの不正利用による損害を全額補償。 |

| リターン・プロテクション | カードで購入した商品の返品をお店が受け付けない場合、購入日から90日以内であれば、アメックスが変わりに払い戻しに応じてくれる。 |

| ショッピング・プロテクション | 国内外問わず、購入から90日以内の破損・盗難を1年間最高500万円まで補償してくれる。 |

破損・盗難など幅広く補償を対象としているのは、他のカードと比べて大きな特徴である。

特に補償期間が購入から1年間、金額も最高500万円と、期間・金額がずば抜けて高い。

また、アメックスグリーンカードならではの「グリーン・オファーズ」と呼ばれる特典を利用できる。

グリーン・オファーズでは、レンタカーやフードデリバリー、バッグや腕時計のサブスクレンタルなどのサービスを提供。 なお、ユーザーのニーズや反響に応じて今後の特典の内容を随時アップグレードしていく予定。

| 特典 | 内容 |

| Laxus(ラクサス) | 新規登録で月額料金3ヶ月間実質1100円(税込)で利用可可能 |

| KARITOKE(カリトケ) | 新規登録で月額料金が初月80%オフ、2~3ヶ月目50%オフで利用可能 |

| メルセデス・ベンツ レント | 100円利用ごとに5ポイント付与 |

| ENOTECA(エノテカ・オンライン) | 5%オフ |

| menu | ・新規登録で合計2400円分のクーポン進呈

・menu pass(有償)の新規登録/継続加入で毎月300円オフクーポン進呈 |

| Berlitz(ベルリッツ) | 新規入学で受講料金10%オフ |

| norton(ノートン) | 対象商品を1年目特別価格で提供 |

| Benefit Station(ベネフィットステーション) ※2023年開始予定 | ・毎月100ベネポ進呈

・本の要約サービスFlier(シルバープラン)がセットで月額330円(税込) |

以前はアメリカですら使えないと聞いていましたが、2018年にワシントン州とユタ州とカリフォルニア州に行ったときに、アメックスが使えない店舗はありませんでした。

国内でもJCBと加盟店相互開放しているので、普通に使える印象です。そもそもJCBすらが使えない店舗もありますが^^;

年会費、還元率は標準的なスペック

スペック

月会費:1,100円(税込)

※1,100円(税込)×12カ月=13,200円(税込)/年

基本還元率:0.5%

国際ブランド:AmericanExpress(Amex)

PayPayカード

年会費無料で、スマホ決済アプリ「PayPay」と相性の良いクレジットカード。PayPay残高へのチャージが可能で、PayPayの支払い方法として設定したときにPayPayポイント還元の対象となる。

カード利用200円(税込)につき1円相当のPayPayポイントが付与され、還元率は最大1.5%※。Yahoo!ショッピング、LOHACOでの利用ならいつでも還元率が3倍になる。

※PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

3つのおすすめポイント

年会費無料で還元率が高い

PayPayカードは年会費無料で、還元率最大1.5%※であるため、ポイントが貯まりやすいのが最大の特徴。

また、Yahoo!ショッピング、LOHACOでの利用は還元率が通常の3倍となる。これらのサイトの利用が多い人には特におすすめ。

なお、PayPay決済、PayPay残高チャージ、nanacoチャージなどはポイント還元の対象外なので気をつけよう。

PayPayと相性の良いカード

PayPayカード(旧ヤフーカード)は、スマホ決済アプリ「PayPay」の残高にチャージできる唯一のクレジットカードだ。

また、PayPayクレジットに登録した上でPayPayの支払い方法として設定すると、1.0%のPayPayポイント還元がある。また、前月のPayPay利用回数+金額の条件を達成すると+0.5%となる。

スタイリッシュなナンバーレスカード

PayPayカードは、カード裏面・表面にカード番号・有効期限・セキュリティコードの記載がないナンバーレスカードだ。これらはオンライン上の会員メニューで確認できる。

また、各国際ブランドのタッチ決済機能を利用可能。

スペック

年会費:得年無料

基本還元率:最大1.5%※

国際ブランド:Visa / Mastercard® / JCB

ACマスターカード

ACマスターカードは、三菱UFJフィナンシャル・グループのアコムが発行するクレジットカード。

即日発行可能で他社とは異なる申し込み条件が特徴のカード。審査においては、年収や勤務形態よりも安定して収入があることが重視される。

また、利用金額に応じて0.25%がキャッシュバックされる。

3つのおすすめポイント

即日発行に対応

ACマスターカードは、申し込み当日の即日発行に対応している。

ACマスターカードの発券機能を備えた自動契約機は全国に600店舗以上(2019年4月時点)

)存在しており、主要な都市や地域、駅前に多く設置されている。

プライバシーに配慮

自動契約機で受け取れば、 誰にも合わずにカードを受け取ることが可能。

申し込み時に電話確認がある場合も、アコムという会社名は言わずに、「田中」などの個人名で電話をかけてくれるなど、プライバシーに徹底的に配慮している。

利用額に応じて0.25%の還元あり

利用金額に応じて0.25%が還元される。

以前はキャッシュバック還元などの仕組みは存在しなかった。

還元率でポイントを稼ぐことが目的のクレジットカードではないため、0.25%還元されるだけでも、十分なスペックとも考えられる。

3秒診断で簡単にカードを持てるかチェック

それでも申し込みに不安がある場合は、3秒診断から審査について簡単にチェックすることができる。

まずは簡易的にチェックすることをおすすめする。

支払い方法は基本リボ払いのみ。リボ払いは、毎月の支払額が一定になるというメリットはあるが、残金に利息がかかるので注意が必要だ。

※リボの設定金額をあげておくことで、実質1回払いにすることで回避も可能。

スペック

年会費:無料

基本還元率:0.25%

国際ブランド:Mastercard®

「ビュー・スイカ」カード

定期券・Suica一体型のカード。オートチャージやモバイルSuicaチャージ、モバイルSuica定期券購入などで還元率がアップする。

日々のSuica利用で効率的にポイントが貯まるのは、ユーザーにとって嬉しいところ。

さらに、えきねっとでのJR券予約(予約時決済)、モバイルSuicaでのモバイルSuicaグリーン券購入でも高還元率となるので、出張や旅行時にも嬉しい。

3つのおすすめポイント

JRの切符定期券購入で1.5%還元

「ビュー・スイカ」カードは、1,000円利用につきJRE POINTが5ポイントたまり、還元率は0.5%。さらに、以下のVIEWプラス対象商品では、還元率がアップする。

- 「えきねっと」で「JR券予約(予約時決済)」:3.0%

- 「モバイルSuica」でモバイルSuicaグリーン券購入:3.0%

- 「モバイルSuica」でモバイルSuica定期券購入:3.0%

- 「モバイルSuica」チャージ:1.5%

- Suicaオートチャージ:1.5%

(1)の「えきねっと」で「JR券予約(予約時決済)」については、新幹線eチケットレスでチケットレス乗車をした場合、えきねっと利用分+2%も加算され、合計還元率5%となる。

オートチャージスマートに出勤する

ビューカードは、オートチャージの設定をすることで、改札を通過した際に指定した金額以下になると、自動でチャージされる(オートチャージが不安な方は、設定しないことも可能)。

ApplePayを利用したモバイルSuicaにも連携できる。モバイルSuciaでオートチャージできるのはビューカードが発行するカードのみなので、愛用する方はにはおすすめ。

貯まったポイントはSuicaにチャージ可能

貯まったJRE POINTは1ポイントからSuicaにチャージすることができる。

実質的にキャッシュバックのような形で利用できるので、ポイントの使い漏らしがないようにできる。

また、JRE POINTはJRE POINT加盟店で100円につき1ポイントが貯まる。

JRの利用でポイントが貯まるのはビューカードだけなので、JRを主体とする人はこのカードでOK.

私鉄と利用が混ざっている方は、交通費が多い方、又は、関連する施設のどちらを多く利用するかで判断するとよい。

JRE POINTが貯まる施設だと、アトレ、アトレヴィ、nonowaなどの施設がある。

私鉄系だと、以下のようなカードが主力だ。

首都圏でもJRを使わない方は、効果が薄い。東京メトロが主体の方は、次に紹介するソラチカカードもあり。

スペック

年会費:524円(税込)

基本還元率:0.5%

国際ブランド:Visa

※年会費は、利用代金明細書をWEBにすることで、年会費を超える最大600ポイントが貯まる。

ANA To Me CARD PASMO JCB(ソラチカカード)

東京メトロの乗車で、ANAの搭乗の二重で貯まる最強カード。

ソラでも、チカでも貯まるという意味で、ソラチカカードという名前がついている。

クレジットカードのポイントとメトロポイントをそれぞれ高レートでマイルに移行することができる。

3つのおすすめポイント

ANAマイルが貯まる

クレジットカードからANAマイル

クレジットカードの利用に応じて、JCBのOkidokiポイントが1,000円につき1ポイント(5円相当)貯まる。

OkidokiポイントをさらにANAマイルに移行することで、マイルが貯まる仕組み。

1 Okidokiポイント → 10マイル※

※10マイルコースに申し込みの場合

要するに1,000円につき10マイルが貯まる計算だ。

東京メトロでマイルを貯める

平日5ポイント、土日15ポイントでメトロの乗車ポイントが貯まる。

貯まったポイントは100メトロポイント → 90 ANAマイルで移行することができる。このレートは非常に高いことで、クレジットカード専門家の間でも有名だ。

以前はあまりにお得がゆえに、他社のポイントから一旦メトロポイントを経由してANAマイルに移行するソラチカルートという交換方法があったが、禁止になったという背景があるほど。

他社のクレジットカードと比べて、ANAマイルの機能と、東京メトロの機能が搭載されている分、実質的なカード還元率は高いといえる。

さらにANAマイルを特典航空券に交換すると、1ポイントの価値は2円〜3円にも上がるため、うまく使いこなせば、実質還元率は相当高い。

クレジットカード ✕ 東京メトロ ✕ ANAマイル

この組み合わせにピンときたら、申し込んで間違いない。

直接マイルを貯める

ANAマイルプラス提携店やANAマイルグループでは直接ANAマイルを貯めることができる。

ボーナスマイル+10%や、カード継続時に1,000マイルが付与される。

オートチャージで定期券搭載可能

定期券機能搭載可能で、オートチャージに対応している。

定期券の購入では、東京メトロの定期券を購入すれば、クレジットカードのポイントと、東京メトロのポイントが二重で貯まってお得だ。

営業の仕事をしていて、移動用のメインカードとして使っています。

東京メトロの乗車でメトロポイントが貯まりますので、メトロポイントをANAマイルに移行するだけで、年間10,000マイル近くが貯まります。

貯まったマイルで国内旅行するのが最近の楽しみです。

10マイルポイント移行コースが移行手数料が5,500円(税込)必要

※ただし、他の一般的なクレカでも、クレカのポイントをANAマイルへ移行する際には、移行手数料は発生するので、特別に条件が悪いというわけではない。

スペック

年会費:初年度年会費無料(次年度以降2,000円)

基本還元率:0.5%〜1.0%

国際ブランド:JCB

ANAアメックスゴールドカード

高いステータス性とANAマイルのお得さを兼ね備えたのが、このANAアメックスカード(正式:ANAアメリカン・エキスプレス・ゴールド・カード)。

3つのおすすめポイント

ANAマイルが効率的に貯まる

通常のポイントに加え、ANAグループでのカード利用時はポイントが2倍。

さらに、ANAカードマイルプラス提携店でのカード利用時には、通常のポイントに加え、100円=1マイルが自動積算される。

また、ANAグループの利用時には、25%のボーナスマイルが付与され、カード継続時には2,000ボーナスマイルの付与もある。

同じラインとしてANA機能のないアメックスゴールドカードがある。

通常のアメックスゴールドと比べてANA機能がついていない分、ポイントのお得さは少ない。

ただし、ANA機能のアメックスゴールドカードは、世界中の空港ラウンジが利用できるプライオリティ・パスに無料で申し込めるなど、サービス面では優れている。

サービス重視か、ポイント重視かで選択すると良いだろう。

充実のトラベルサービス

ANAとアメリカン・エキスプレスが提携して発行しているカードのため、空港ラウンジ利用やクロークサービスなど、トラベル面でのサポートが充実している。

コンシェルジュサービスもあるので、航空券の予約・変更、レストラン・ホテルの予約など、緊急時に海外から24時間日本語で対応してくれる。

安心の補償

海外旅行保険が最高1億円、国内旅行保険が最高5000万円付帯している。

さらに、キャンセルプロテクションやリターンプロテクションなど、アメックス独自の補償も付帯しており、日常生活から旅行まで様々な場面で安心を提供してくれる。

年会費がやや高いので、ポイント還元だけ見ると魅力は少ない。

その分、保険やサービスにウェイトをおいていると考えた方が良いだろう。

スペック

年会費:0.5%

基本還元率:31,900円(税込)

国際ブランド:AmericanExpress