今クレジットカード業界では、ライフカードCh(有料)が大きな話題を呼んでいる。

理由は”とにかく審査に通りやすいカード”だからだ。

公式サイトには、以下のような条件に該当する人でもチャレンジができると記載されており、審査の通りやすさが見て取れる。

- 過去に延滞がある方

- はじめてクレジットカードを作る方

- 審査に不安のある方

ライフカードCh(有料)は「有料版ライフカード」「ライフカード有料」とも呼ばれ、年会費無料の一般ライフカードに対して、年会費がかかるライフカードとなっている。

(正式名称は「ライフカード(Ch)」)

本記事では、審査の通りやすさ、スペック、メリット・デメリット、申し込み方法、注意点などライフカードCh(有料)の全てをお伝えする。

もし、審査に不安のある人で、ライフカードCh(有料)の申し込みを考えている人は、申し込みの前に本記事の内容をチェックしてほしい。

目次

とにかく審査に通りやすい!

上述したように、ライフカードCh(有料)はとにかく審査に通りやすいカードと言える。

いわゆるブラックな状態の人でもチャレンジできるため、言葉を選ばずに言ってしまえば、審査が甘いカードなのだ。

どの程度審査に通りやすいのか、何故審査に通りやすいと言えるのかを以下の点から解説する。

公式サイトで審査について触れている

一般的にクレジットカードの審査基準とは公表さることはなく、クレジットカード会社が審査基準について言及することもまずない。

しかし、ライフカードCh(有料)の場合は上述のように、公式サイトで審査の基準について触れている。

一人ひとり個別に審査をする旨や、過去に延滞があったり、審査に不安があったり、クレジットカードを初めて作る人でも申し込み可能ということを明言している。

つまり、 クレジットカード会社が審査に通りやすいカードであるということをアピールしているのだ。

審査に不安がある人、過去に延滞があった人は、いわゆるブラックリスト入りしている人と考えることができ、これらの人でも申し込みができるカードと明言しているのは史上初だろう。

ライフカードの審査に落ちた人向け

ライフカードCh(有料)は、従来直接申し込むことができない隠れカードだった。

具体的には、年会費無料の一般ライフカードの審査に落ちた人限定のカードだったのだ。

一般ライフカードの審査に落ちると、メールにてインビテーション(招待)が届くという仕組みだ。

そして、以前まではインビテーションを通してのみ申し込みが可能なカードだった。

しかし、最近になって直接申し込むことが可能になったという背景がある。

そもそも、年会費無料の一般ライフカードも比較的審査に通りやすいカードと言われている。

そのため、ライフカードCh(有料)はさらに審査に通る可能性が高いカードということになる。

申し込み条件のハードルが低い

公式サイトによると、申し込み条件は以下のようになっている。

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

未成年の方は、親権者の同意が必要となります。

一般的なクレジットカードの申し込み条件と比較しても、特段厳しい基準は見当たらない。

強いて言うならば、電話連絡が可能な方というのがひっかかる程度だろう。

後述するが、電話連絡に関してはそれほど心配する必要はないので安心してほしい。

「本人に安定的かつ継続的な収入が必要」といった条件も明記されていないため、申し込み者に求めているハードルは非常に低いと言える。

逆に、上記の条件を満たせば主婦、学生、パート・アルバイトの人でも申し込み可能ということになる。

例えば、一般的に審査が厳しいと言われているアメックスカードの公式サイトには、申し込み条件については以下のような記述がある。

申込基準は、20歳以上、定職がある方とさせていただいております。誠に申し訳ございませんが、パート・アルバイトの方のお申込みはお受けできません。あらかじめご了承ください。

年齢の条件が18歳ではなく20歳となっており、パート・アルバイトの方は申し込み不可となっている。

アメックスカードの申し込み基準と比較してみると、ライフカードCh(有料)の申し込み基準がいかにやさしいかがわかる。

無職はNG?

当サイトによく問い合わせがあるのが、「無職」でもクレジットカードを作ることはできるか?という質問だ。

結論から言うと、無職の場合はクレジットカードを作ることはほぼ不可能と言える。

ライフカードCh(有料)も例外ではなく、何かしらの収入がないと審査にはまず通らない。

実際にカスターマーセンターに問い合わせると、以下のような回答をいただいた。

Q.ライフカードCh(有料)に申し込もうと思っているのですが、無職でも審査には通りますか?

A.年金の受給や、主婦の方の場合は配偶者の方に収入があれば申し込みは可能ですが、全く収入がない場合はお申し込みいただけません。

Q.無職でなければ、パート・アルバイトでも良いですか?

A.定期的、安定的な収入があればパート・アルバイトの方でもお申し込みいただけます。

Q.年収が少ない場合でも大丈夫ですか?

A.定期的、安定的な収入があればお申し込みいただけます。

ここで注意が必要なのは、無職だと審査に落ちる、無職でなければ審査に通るということを明言しているわけではないということだ。

あくまで申し込みが可能かどうかの話をしている。

しかし、無職の場合は申し込み条件を満たしていないということになるため、審査に通る可能性は限りなく低いことがわかる。

では、正社員でなければならないのかといとそうではない。

とにかく”収入”があることが重要

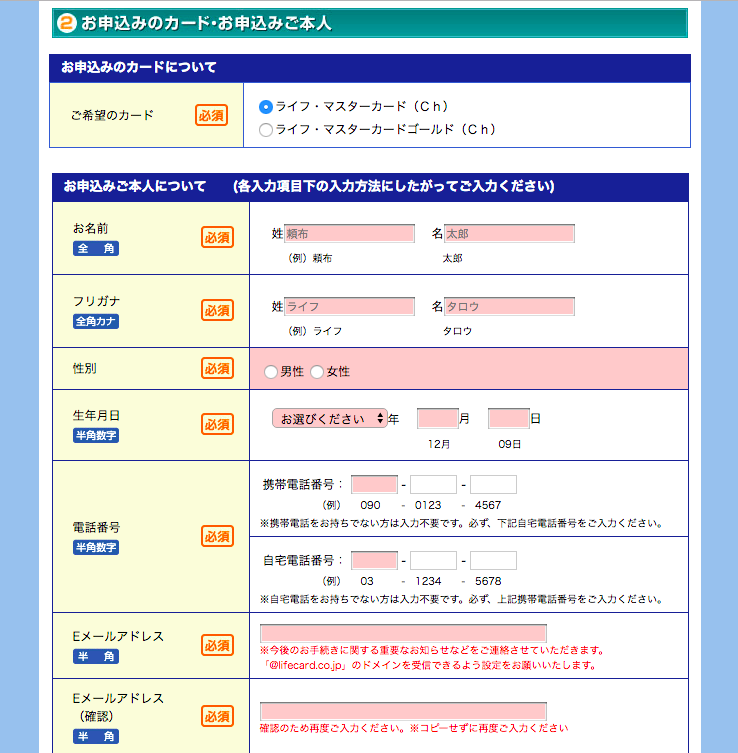

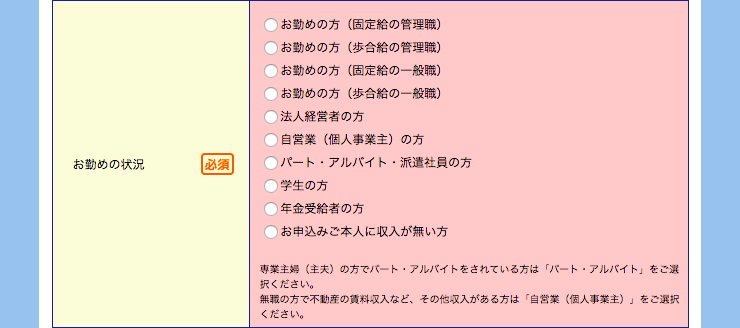

ライフカードCh(有料)の公式サイトから申し込みをしようとすると、以下のような入力画面にたどり着く。

画面を一番下までスクロールすると、以下のような項目が出てくる。

画面の「お勤めの状況」の項目に大きなヒントが隠されているのだ。

まず、選択肢の中に以下の属性があることがわかる。

- パート・アルバイト

- 自営業

- 学生

- 年金受給者

つまり、これらにあてはまる人は申し込みをすることが可能であり、審査に通る可能性があるということだ。

また、小さな文字で以下のような文言が記載されている。

専業主婦(主夫)の方でパート・アルバイトをされている方は「パート・アルバイト」をご選択ください。

無職の方で不動産の賃料収入など、その他収入がある方は「自営業(個人事業主)」をご選択ください。

上記の記載があるため、主婦でもパート・アルバイトをしていれば申し込みが可能であることがわかる。

また、具体的な記載はないが、自身がパート・アルバイトをしていない専業主婦でも配偶者に定期的・安定的収入があれば、まず問題ない。

さらに、たとえ無職でも不動産の賃料収入など、その他収入があれば「自営業(個人事業主)」として申告できることがわかる。

ポイントは「その他収入」の部分で、不動産の賃料収入以外には以下のような例があげられる。

- ネットークションなどで定期的な収入がある

- 不動産などの投資で定期的な収入がある

- 友人・家族の仕事の手伝いで定期的な収入がある

上記はあくまで一例で、これらのケースで必ず審査に通るという保証はないが、無職ではないということが重要だ。

形式を問わず、定期的な収入を得ていれば、「自営業(個人事業主)」として申告することが可能になるということを覚えておいてほしい。

よって、無職の人は年金受給、知人や親の仕事の手伝い、オークションや転売による収入など、何でも構わないのでまずは定期的な収入を得ることからはじめる必要がある。

基本スペックも優秀なカード

ここまで、ライフカードCh(有料)が以下に審査に通りやすいカードかを解説してきた。

しかし、ただ審査に通りやすいカードというだけでは、あまり価値を感じない人もいるだろう。

審査に不安はあるが、きちんとしたお得なクレジットカードを持ちたいと考えるのは当たり前のことだ。

ライフカードCh(有料)は審査の通りやすさだけでなく、スペックもそれなりに優秀なカードだと言える。

以下がライフカードCh(有料)のスペックをまとめた一覧表だ。

| 年会費 | 5,500円(税込) ※初年度:受け取り時に代金引換 2年目以降:口座引き落とし |

| 還元率 | 0.5%~ |

| ブランド | |

| 電子マネー | ー |

| ETC | 無料 |

| 家族カード | 無料 ※誕生月3倍は本会員の誕生月に適用される。 |

| 国内保険 | 最高1,000万円(利用付帯) |

| 海外保険 | 最高2,000万円(自動付帯) |

| ポイント種類 | LIFEサンクスポイント |

| ポイント交換 | 100ptから |

年会費が5,500円(税込)かかる点を除けば、一般的なクレジットカードのスペックは全て備えていることがわかる。

また、以下のような点は特に注目だ。

複数のポイントアッププログラム

LIFEサンクスプレゼントでは、以下のようにカードを利用しているだけでも、ボーナスポイントをもらえる機会がある。

- 入会後1年間はポイント1.5倍

- 誕生月のカード利用で基本ポイント3倍

- 1年間の利用金額が50万円以上でスペシャルボーナスポイント300ポイント付与

大きな買い物を予定している場合は、ぜひ入会後1年間のポイント1.5倍の特典を活用してほしい。

また、誕生月に積極的にカードを利用することで、ポイントが効率的に貯まる。

なお、誕生月のポイント3倍は、後述するステージポイントや、新規入会キャンペーンポイントとの重複付与はない。

さらに、LIFEサンクスプレゼントは、1年間の利用金額に応じて次年度の基本ポイントがアップするステージ制プログラムとなっている。

利用金額に応じたステージとポイント倍率は下表の通り。

| 利用金額 | ステージ | ポイント倍率 |

|---|---|---|

| 50万未満 | レギュラー | 1倍 |

| 50万以上100万未満 | スペシャル | 1.5倍 |

| 100万以上200万未満 | ロイヤル | 1.8倍 |

| 200万以上 | プレミアム | 2倍 |

ちなみに、LIFEサンクスプレゼントが貯まるカードを同一名義で複数所有している場合、ポイントの合算も可能だ。

L-Mallでポイント最大25倍!

ライフカードCh(有料)の年会費5,500円(税込)分に相当するポイントを貯めるためには、通常のポイント還元率では年間500万円以上のカード利用が必要だ。

しかし、ポイントアップの機会を活用することで、年会費の元を取ることはより簡単になる。

特に、ネットショッピングにカードを利用する場合、多くのサイトでポイント還元率1.0%以上が可能なので、活用してほしい。

ライフカードが運営するショッピングモール L-Mallを利用すると、ボーナスポイントが付与され、L-Mallに参加している多くのサイトで2倍~25倍のポイントアップが行われる。

つまり、L-Mall利用により、ネットショッピングの際のポイント還元率を1.0%以上にすることができるのだ。

L-Mallは、ライフカード会員向けWebサービス「LIFE-Web Desk」に登録することで利用できるので、忘れずに登録しておこう。

ポイントアップの手順は、目的のショッピングサイトに直接訪れるのではなく、L-Mallを経由して目的のショップを訪れること。

これにより、通常ポイントに加え、「利用金額×ショップごとのポイント倍率」によって決まるボーナスポイントが付与される。

L-Mallにはさまざまなショッピングサイトが提携しているが、よく使われるショップとそのポイント倍率を以下にあげてみた(2018年8月15日時点)。

ポイントアップ中のショップもあるので、その場合は括弧内に通常のポイント倍率を記載している。

- 楽天市場:2倍

- Yahoo! ショッピング:2倍

- ベルメゾンネット:2倍

- ニッセンオンライン:4倍(通常3倍)

- エクスペディア:8倍(通常6倍)

- 一休.com:4倍(通常2倍)

- じゃらんnet:4倍(通常3倍)

- 楽天トラベル:3倍(通常2倍)

- Joshinネットショッピング:3倍(通常2倍)

- ビックカメラ.com:3倍

ちなみに、最大25倍のポイント倍率となるのは、「化粧品・スキンケアの通販サイト Mio Online」「ビスタプリント」などだ(2018年8月15日時点)。

また、ファッション通販の「TRILBY(トリルビー)」(ポイント23倍)、パン・お菓子作りの材料・器具専門店の「TOMIZ(富澤商店)オンラインショップ」(ポイント20倍)などもポイント倍率の高いショップだ(2018年8月15日時点)。

日頃からネットショッピングをする人であれば、いずれかのサイトは利用機会があるはずだ。

ただ、残念ながら、世界最大級のネットショップサイトであるAmazon.co.jpは提携がない/span>ので、気を付けよう。

以前まではAmazonも提携サイトの中に入っていたが、提携が解除されてしまった。

なお、L-Mallに提携していないサイトでは、通常の還元率0.5%となる。

旅行保険付帯で海外に強い

ライフカードCh(有料)には海外旅行保険が最高2,000万円自動付帯するため、海外旅行のお供にもピッタリなカードだ。

年会費無料の一般ライフカードには旅行保険が付帯していないため、年会費がかかる分ライフカードCh(有料)の方が若干スペックが上となっている。

利用付帯であるものの、国内旅行保険も最高1,000万円付帯している。

また、一般的には審査に通りやすいと言われているカードには旅行保険が付帯していないケースが多い。

以下は審査に通りやすいと言われている楽天カード、ファミマTカードとの比較だ。

楽天カードとの比較

楽天カードにも海外旅行傷害保険が付帯しており、最高2,000万円の補償となっている。

ただし、利用付帯のため、旅行に関する支払いで楽天カードを使用しておく必要がある。

また、国内旅行傷害保険は付帯しない。

ただし、ポイントの貯まりやすさについては、楽天カードが一枚上手と言える。

楽天市場を始めとした楽天グループのサービスを利用する機会が多い人であれば、効率的にポイントが貯まる。

しかし、楽天グループのサービスをあまり利用しないという場合は、それほど気にする必要もないだろう。

ファミマTカードとの比較

ファミマTカードは、ファミリーマートを使う機会が多い人にとっておなじみのカード。

Tポイントが貯まりやすく、ファミリーマートではポイント最大5倍となる。

パートの主婦やフリーターでも審査に通る可能性の高いカードだ。

しかし、ファミマTカードには海外・国内ともに旅行保険が付帯してない。

そのため、旅行時は旅行保険が付帯している別のカードも持つか、別途有料の保険に入る必要がある。

また、発行スピードが約2週間と発行までにやや時間がかかるの難点だ。

Mastercardブランドなので世界中で使える

ライフカードCh(有料)の国際ブランドは、マスターカードのみ。

国際ブランドが選べないというのはやや不便さを感じるが、マスターカードであれば、VISAに続いてブランドシェア2位のため、世界中の国・地域で利用できる。

ETCカードも無料で発行可能

ETCカードは一般的にクレジットカードの「追加カード」として発行されることが多い。

そのため、クレジットカードが作れないと必然的にETCカードも作れないことになる。

(※厳密に言えば、クレジットカードなしでETCカードを発行する方法もある)

しかし、ライフカードCh(有料)ほど審査に通りやすいカードであれば、ETCカードがどうしても欲しいとなった場合に作りやすい。

しかも、ETCカードの年会費・発行手数料は無料のため、かかるのはライフカードCh(有料)の年会費5,500円(税込)のみ。

注意点!

一般的にETCカードや家族カードといった「追加カード」は、カード申し込み時に一緒に申し込めるパターンが多い。

しかし、ライフカードCh(有料)の場合、追加カードを発行するためには一旦クレジットカードを受け取り、別途追加カードを申し込む必要がある。

これには、後述する初年度の年会費を代金引換で支払う必要があることに関係している。

すぐにETCカード欲しいとなった場合でも、同時に申し込むことができないことを覚えておいてほしい。

キャッシング枠は基本的になし

ライフカードCh(有料)は基本的にショッピング専用カードとして発行される。

そのため、キャッシングはつかないのが基本のため、キャッシングを利用する予定がある人は注意が必要だ。

ただし、「基本的にショッピング専用」という表現にしたのは、絶対にキャッシング枠がつかないと決まっているわけではないからだ。

キャッシング枠についてカスタマーセンターに問い合わせた結果、以下のような回答が返ってきた。

Q.ライフカードCh(有料)にはキャッシング枠はつきますか?

A.基本的にショッピング専用カードのため、キャッシング枠はつきません。

Q.基本的にということは、絶対に可能性がないわけではないということですか??

A.弊社独自の基準で判断させていただき、場合によってはキャッシング枠をおつけする場合もあります。

以上のように、”基本的に”キャッシング枠はつかないカードだと思っておく必要がある。

| 年会費 | 5,000円 |

|---|---|

| 還元率 | 0.5%〜 |

| ポイントの種類 | LIFEサンクスポイント |

| ブランド |

メリット・デメリットまとめ

ここまでライフカードCh(有料)の審査やスペックについて紹介したが、改めてメリット・デメリットをまとめてみよう。

- 審査に通りやすい

- ポイントアップの機会が多い

- 海外・国内共に旅行保険が付帯

- ETCカード、家族カードが無料

- 券面が年会費無料のライフカードと一緒

- 年会費が5,500円(税込)かかる

- 初年度の年会費をカード受け取りに時に代金引換で払う

- 電話確認・在籍確認がくる可能性が高い

- 通常還元率が0.5%

メリット・デメリットの中で特に注目すべき点について以下で解説する。

券面が年会費無料のライフカードと一緒

ライフカードCh(有料)は年会費無料のライフカードと同じ券面となっている。

あまり特徴的なカードの券面だと、審査に通りやすいカードであるがゆえに、持っていることが恥ずかしいと感じる人もいるだろう。

その点ライフカードCh(有料)は誰に見られても心配ないのがメリットだ。

初年度の年会費をカード受け取りに時に代金引換で払う

通常クレジットカードの年会費というのは、クレジットカードの利用代金に合算されて口座から引き落とされる。

しかし、ライフカードCh(有料)の場合は、初年度の年会費に限り、カード受け取り時に代金引換で支払う必要がある。

非常に特殊な年会費の支払い方法名での、受け取り前にかならず確認して欲しい。

裏を返せば、年会費をカードの受け取りと交換で徴収することによって、審査のハードルをさげているとも取れる。

2年目以降の年会費は利用代金と合算されて口座から引き落としされるので心配ない。

電話確認・在籍確認がくる可能性が高い

ライフカードCh(有料)の申し込み条件に「電話連絡が可能な方」とある。

ここで疑問なのが、実際に電話確認・在籍確認はくるのか?ということだろう。

結論から言えば、電話確認がくる可能性はある。

クレジットカード会社によっては、電話確認をほとんど実施していないと言われている会社もある。

しかし、ライフカードCh(有料)に関しては電話確認がくる可能性は比較的高いと言える。

以下は、カスタマーセンターに電話確認について問い合わせた結果のまとめだ。

- 電話確認は必ずくるわけではない

- 申し込みの際にあらかじめ申し出ておけば、時間を指定できる

- 出られなくても着信通知を見てかけ直せば大丈夫

- 他の人に出られてもいいように個人名を名乗ってくれる

必ずかかってくるとは限らないが、かかってきてもいいように心づもりはしておこう。

口コミ・評判

特徴的な項別で口コミ・評判を紹介していく。

また、良い口コミ(以下「イイコミ」)だけでなく、悪い口コミ(以下「ワルコミ」)も可能な限り取り上げたので、参考にしてほしい。

ユーザーの率直な反応からカードの性質が読み取れるはずだ。

審査の通りやすさ

ライフカードCh(有料)の最大の特徴が「審査の通りやすさ」ということもあり、審査に関する口コミが目立つ。

- 他社のカードで審査に落ちたが、このカードの審査は通った

- クレヒス(クレジットヒストリー)に不安があったが、無事に発行された

他社カードの審査に落ちてしまった人も対象にしているだけあり、実際に他社のカードで審査に通らなかった人でも入手できていることがわかる。

また、過去にカードの支払いが遅れてしまい、クレヒスに事故情報を残してしまう人は少なくない。

しかし、口コミを見る限りでは「事故情報はあるが新たにカードを作りたい」というニーズに、応えてくれる可能性が高いカードと言える。

- このカードなら大丈夫と言われて申し込んだが、何故か落ちた

注意が必要なのは、いくら独自の審査基準を設けているとはいえ、必ず通るわけではないということだ。

過去の未払いは完済するなど、審査に不利となる要素は事前に潰しておくことをおすすめする。

また、審査に落ちる原因となってしまうため、複数カードの同時申し込みを避けることも覚えておこう。

年会費

年会費は5,500円(税込)という多少高めの設定となっているため、イイコミはあまり見られない。

また、初年度の年会費のみ支払い方法が代金引換である点も、マイナスの評価につながっている。

- 審査に通りやすい点は魅力だが、年会費5,500円(税込)は高い

- 支払い方法が代金引換というのが面倒くさい

上述したように、初年度年会費の支払い方法を代金引換にしている理由は、確実に年会費を回収することで発行のハードルを下げるためだと考えられる。

とはいえ、少々高額な年会費を現金で用意しなければならないのは、多くの人が面倒だと感じるところだろう。

ポイントプログラム

ポイントプログラム(ポイントの貯め方・使い方)が豊富に用意されているのも、ライフカードCh(有料)の魅力だ。

貯めたポイントを有効活用できるかどうかを重視する人も少なくないため、ポイントプログラムは必ず事前に確認しておきたい。

ポイント関連の口コミは以下の通り。

- 一般ライフカードと同じようにポイントを貯めて使える

- 誕生日月のポイント3倍は嬉しい

- ポイントの移行先が豊富で使いやすい

基本はカードの利用1,000円につき、LIFEサンクスポイントが1.0ポイント貯まり、還元率は0.5%だ。

初年度はポイント1.5倍、お誕生日月はポイント3倍になるため、お得にポイントを貯めることができる。

ライフカードが運営するショッピングモール「L-MALL」経由で買い物をするとポイントが最大25倍になる点も見逃せない。

貯めたポイントはANAマイルへの移行、Amazonギフト券やJCBギフトカードとの交換などに利用できるため、使い道に困ることはないだろう。

ただし、以下のような否定的な口コミも見られた。

- 誕生日月にたくさん買い物しないと、それほどポイントが貯まらない

ポイントの貯まりやすさに強みを持つカードは多数存在するため、ポイントプログラムだけで比較すると若干見劣りしてしまうのは事実だ。

とはいえ、延長手続きをすることでポイントの有効期限は最長5年になるため、時間をかけてゆっくり貯められる。

年間の利用額がそれほど高くない人もポイントを有効活用できる、優しいポイントプログラムだと言える。

券面デザイン

ライフカードCh(有料)は一般ライフカードと同じ券面を採用することで、一見すると見分けがつかないようになっている。

券面デザインについては気にしないという人もいると思うが、以下のようにメリットと感じる人もいる。

- 普通の(一般)ライフカードと見た目が同じだから使うときに恥ずかしくない

クレジットカードは個人的な買い物の支払いだけでなく、食事の際の支払いなど、同席した人の目に触れる機会もある。

そのため、人前で堂々と使えるかどうかも、カード選びにおいて重要な要素の一つとなる。

人前で使うときのために、ステータスカードを持つ人もいるほどだ。

その点、本カードは他社でクレジットカードが作れなかった人も、人前で堂々と使えるカードと言える。

旅行保険

少数派ではあるが、旅行保険についての口コミも確認できたため紹介しておこう。

- 旅行保険がついているから海外に行くときに役立ちそう

ライフカードCh(有料)には以下のように旅行保険が付帯する。

- 海外旅行保険は自動付帯で2,000万円

- 国内旅行保険は利用付帯で1,000万円

海外旅行に関してはカードの利用といった特別な条件のない自動付帯な点も嬉しい。

また、本カードの国際ブランドが世界シェア2位を誇るマスターカードということもあり、旅行の際には力を発揮してくれるはずだ。

| 年会費 | 5,000円 |

|---|---|

| 還元率 | 0.5%〜 |

| ポイントの種類 | LIFEサンクスポイント |

| ブランド |

申し込み前の最終チェック!

ライフカードCh(有料)が審査に不安がある人にとって心強い味方なのは、おわかりいただけたと思う。

すぐにても申し込みをしたいという場合でも、申し込み前に以下の2点について改めて確認をしてほしい。

申し込みはwebのみ

ライフカードCh(有料)の申し込みは現在のところwebのみだ。

また、年会費無料のライフカードなどが掲載されている通常の公式サイトには、ライフカードCh(有料)は掲載されていない。

理由はすでに述べたように、年会費無料のライフカードの審査に落ちた人向けのカードだったからだろう。

もし直接申し込む場合は、ライフカードCh(有料)専用の公式サイトから申し込む必要がある。

いざ申し込もうと思ったのに、どこから申し込んだら良いかわからない、間違えて他のカードに申し込んでしまったということがないよう、上記の公式サイトを確認して欲しい。

カードの受け取りに注意!

ライフカードCh(有料)を申し込むにあたって最も注意しなければならない点は、上述したようにカードの受け取り時に初年度の年会費5,500円(税込)を支払う必要がある点だ。

コンビニ払いや銀行振り込みではなく、現金でその場で支払う必要があることを覚えておいてほしい。

もし年会費が支払えなかった場合、代金引換の特性上、カードを受け取るができない。

カードを申し込んだら、常に5,500円(税込)を手元に用意しておこう。

審査が不安な人の救世主

独自の審査基準で非常に審査に通りやすく、ポイントアッププログラムもあり、旅行保険も付帯、ETCカードモ無料で発行できるライフカードCh(有料)は、まさに審査に不安がある人にとっての救世主だ。

これまで、クレジットカードやETCカードを作ることを諦めてきた人でも、一度チャレンジする価値があるカードだと言える。

一方で、年会費5,500円(税込)をカード受け取り時に代金引換で支払う必要がある点や、キャッシング枠が基本的につかない点、ETCカードを同時に申し込めない点など、他のカードと異なる点がいくつかあるため、注意も必要だ。

一度カードを作ってしまえば使い勝手は他のクレジットカードと変わらないため、申し込みから受け取り時のみ特に注意が必要となる。

また、唯一の弱点とも言えるのが通常還元率が0.5%であることだ。

ライフカードCh(有料)以外にも審査に通りやすいと言われているカードはあるが、とにかくクレジットカードを持ちたいという人にはおすすめできるカードとなっている。

よって、お得度を求める人よりも、最低限のスペックと審査の通りやすさを重視した人におすすめのカードと<言える。 上述のようにライフカードCh(有料)は非常に審査のハードルが低いカードとなっている。 カード会社が審査のハードルについて触れているため、本当に審査に通りやすいカードであることは間違いない。 しかし、実際の審査通過率を見てみると、思ったほど確率が高くないとも言われている。 申し込みをしている人の属性が偏っている可能性も考えられるが、ライフカードCh(有料)だからといって絶対に審査に通るわけではないのだ。 そこで、どうしてもクレジットカードが欲しい人には、【アコム】ACマスターカードをおすすめしたい。 【アコム】ACマスターカードはライフカードCh(有料)のように審査のハードルについて触れられているカードではないが、独自の審査基準が設けられている独特なクレジットカードだ。 その名の通り消費者金融のアコムが発行するクレジットカードとなっており、一般的なクレジットカード会社の審査基準とはそもそも異なると言われている。 ライフカードCh(有料)に落ちてしまった人、もしくは落ちてしまう不安がある人には、【アコム】ACマスターカードに申し込んでみることをおすすめする。 また、【アコム】ACマスターカードは一般的なクレジットカードと異なり付帯サービスがついていないものの、即日発行が可能で、年会費も無料だ。 さらにライフカードCh(有料)ではほとんどつくことがないと言われている「キャッシング枠」もつけられる可能性が高い。 すぐにカードが必要な人、年会費無料のカードが良い人、キャッシング枠が欲しい人は【アコム】ACマスターカードが断然おすすめだ。 ただし、【アコム】ACマスターカードは「リボ払い専用カード*」であることには注意して欲しい。 *リボ払い専用カードでも一般的なクレジットカードのように一括払いをすることは可能(以下の記事を参照) ACマスターカード 最短20分で審査結果がわかる。最短即日発行に対応。とにかく急ぎでクレジットカードが必要な人におすすめ 三菱UFJフィナンシャル・グループのアコムが発行。全国の自動契約機(むじんくん)で最短即日受け取り可能。 どうしてもクレジットカードの審査に通らない、審査に通るか不安という方は、クレジットカードと同じような使い方のできるVISAブランドのプリペイドカード「バンドルカード」がおすすめだ。 スマホにアプリをインストールするだけですぐにバーチャルカードが発行され、ネットショッピングで利用可能になる。 リアルカード(300円)を発行すれば、VISA加盟店でクレジットカードのように利用できる。 発行手数料はかかるが年会費は無料だ。 ただし、クレジットカードのような還元率がないことには注意してほしい。 コンビニや携帯料金とまとめて支払う事前チャージや、「ポチッとチャージ」呼ばれる後払いまで、支払い方法を自由に選べるのも魅力的だ。審査が不安な人に!【アコム】ACマスターカード

【アコム】ACマスターカード怖い?危ない?

※お申込時間や審査によりご希望に添えない場合がございます。年会費 無料 還元率 0.25%

キャッシュバック形式(請求金額から差し引かれる)発行スピード 最短即日発行 国際ブランド ![]()

バンドルカードなら審査なしで持てる!

オトクレでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運営しております。年会費 無料

※発行手数料:リアルカード300円/リアルプラス600円還元率 – ブランド ![]()

申込条件 なし 審査 なし 関連するおすすめ記事