本記事では、「クレジットカードの仕組みを知る!」というコンセプトで、クレジットカードの収益構造を中心に紹介していく。

クレジットカード業界はどのような収益構造で成り立っているのだろうか?

これからクレジットカードを作ろうとしている人や、クレジットカードについて勉強をしている人に役立ててもらいたい。

クレジットカード会社の収益源

クレジットカードは一見すると、カードを利用する買い手がその場で現金を支払うことなく先に商品を手に入れることができるため、買い手以外に誰も得をしていないように思える。

しかし、実際はクレジットカードを買い手が利用することで、きちんと収益が発生しているのだ。

クレジットカード会社の収益源は大きく分けると次のようになる。

- 加盟店手数料

- 年会費

- キャッシングの利息

- 分割払い、リボ払いの利息

1.加盟店手数料

買い手がクレジットカードで支払いを行った場合、店舗はクレジットカード会社に「加盟店手数料」(以下、手数料)を支払っているのだ。

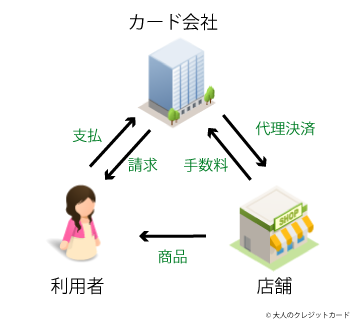

そもそも、代金を現金で支払った場合、「買い手」→「店舗」というお金の流れになる。

しかし、買い手がクレジットカードで支払いを行った場合、「クレジットカード会社」→「店舗」というお金の流れになる。

そして、一般的には翌月以降で「買い手」→「クレジットカード会社」という流れで代金を「後払い」することになる。

つまり、クレジットカード払いの場合は、いったんクレジットカード会社が代金を建て替え、後日クレジットカード会社に買い手が代金を支払うのだ。

店舗はこの「代金の建て替え」について、クレジットカード会社に対して「手数料」を支払っているのだ。

手数料を請求するのは違反?

ちなみに、クレジットカードの手数料を買い手に請求することは、クレジットカード会社と店舗間で結ばれている利用規約に違反することになる。

もし、そのようなケースに出くわした場合は、提携のクレジットカード会社に報告するのも一つの手である。

注意点としては、クレジットカードの手数料を買い手に請求するのが違反なのは日本においてであり、外国の場合は違反にならい可能性があることだ。

海外旅行でクレジットカードを利用する場合の参考にして欲しい。

店舗手数料の相場

また、手数料の相場はおおよそ下記と言われている。

- 水商売:10〜20%

- 飲食店:3〜5%

- 百貨店:1〜2%

- コンビニ等:1%以下

上記から分かることは、建て替えた代金の回収リスクが高い業種ほど手数料が高く、利益率の低い業種ほど手数料が低いということだ。

これまで述べたように、店舗側としてはクレジットカード払いの場合手数料が発生することになるので、損をしているように見えるかもしれない。

店舗が売上向上を狙う

しかし、店舗は手数料を支払ってもクレジットカード払いに対応することでビジネスの機会損失を防ぎ、売上を向上する狙いがあるのだ。

例えば、

- 現金の持ち合わせがない

- 支払いを先送りしたい

- 支払いを分割したい

というニーズが買い手側にあった場合、店舗がクレジットカード払いに対応していれば、買い手にとって購入の後押しなるかもしれない。

手数料は店舗側にとって、いわば売上向上のための投資と同等の意味合いなのである。

2.年会費

年会費はクレジットカードを利用するためにクレジットカード会社に支払う利用料で、金額はカードの種類やランクによって大きく差がある。

相場としては、おおよそ数千円〜数万円といったところだ。

中にはランクの高いカードだと、数十万円という高額な年会費がかかるカードも存在する。

また、「年会費無料」のカードも数多く存在しており、有料カードと無料カードそれぞれにメリットがある。

年会費はクレジットカード会社にとって重要な収益源ではあるが、年会費を支払う利用者が損をしているか? というと、実はそうではない。

年会費が有料でも元がとれる?

クレジットカード会社が年会費で収益を確保したいと思っても、年会費無料のカードが存在するため「ただ年会費がかかるだけ」のカードでは利用者は増えない。

そこで、クレジットカード会社は年会費収益の一部を利用者へ「サービス」として還元することで、年会費無料のカードにはない強みを出している。

具体的には以下のような特徴をもつことが多い。

- ポイント還元率が高い

- 旅行保険が充実している

- 空港のラウンジを利用できる

- 空港への手荷物無料配送を利用できる

- 専用のコンシェルジュを利用できる

特に、旅行・空港系のサービスが多いため、頻繁に旅行をする利用者であれば元をとることはそれほど難しくないだろう。

また、ポイント還元率も有料と無料では0.5%程度の差があることがほとんどで、クレジットカードの利用回数や利用金額が多い場合は、有料カードの方がお得なこともある。

年会費無料カードのメリット

一方、年会費無料のカードにもメリットがある。

一番のメリットは、年会費が無料なので、あまりカードを使わなくても「持っておいて損をすることがない」ということだろう。

クレジットカード会社としても、年会費による収益をあきらめることになるが、単純に利用者を増やすことに力をいれていると考えられる。

特に、はじめてクレジットカードを作る場合は、どのぐらいカードを利用するかわからないため、無料カードから作るのがおすすめだ。

「初年度」「永年」「永久」の違いに注意!

「年会費無料」といっても、実は種類がいくつかあり、あとになって年会費がかかる場合もあるため注意が必要だ。

大きく分けると年会費無料の種類は以下のようになる。

- 初年度無料:カードが発行されてから「1年間」は無料で、2年目以降は有料になる

- 永年無料:長い間無料だが、いつか有料になる可能性がある

- 永久無料:有料になることはなく、ずっと無料のまま

はじめてクレジットカードを作る際や、年会費無料のカードを探している場合は、上記の言葉の違いに十分注意をしてもらいたい。

あとになって「そんなの聞いてない!」とならないように、事前に十分なリサーチをしてからカードの申し込みをしてもらえたらと思う。

3.キャッシングの利息

結論から言うと、カードを使ってお金を借りる(キャッシングする)と、返す際に利息が発生する。

この利息がクレジットカード会社の収益源になっている。

そもそもキャッシング機能とはどういうことなのか、以下で詳しく見ていこう。

キャッシング機能とは?

クレジットカードのキャッシング機能とは、一言でいえば「カードを使ってカード会社から現金を借りる」機能である。

一般的に、クレジットカードには「ショッピング枠」と「キャッシング枠」が設定されている。

(枠=限度額 とも呼ぶ)

- ショッピング枠=カードで支払いをするときの枠

- キャッシング枠=カードで現金を借りるときの枠

となっており、メジャーなのは「ショッピング枠」だろう。

ショッピング枠とキャッシング枠は、多くの場合カード発行時に自動で設定されるため、クレジットカードを持っている人であればその枠の中で「現金」を借りことができるのだ。

キャッシンングの利息とは?

キャッシングはとても便利な機能で、

- コンビニATMで24時間引き出せる

- 海外のATMでも現地通貨を引き出せる

といった特徴があり、海外で急に現金が必要になった場合などに重宝するだろう。

しかし、キャッシングを利用する際には「利息」が発生するということを覚えておかなくてはならない。

そして、この「利息」がクレジットカード会社の収益源となっているのだ。

キャッシングを利用した際の「利息」は以下のような計算で算出される。

利息 = 借りた金額の合計 × 実質年率 ÷ 365日 × 借りた日数

実質年率とはクレジットカード会社がお金を貸す際の「手数料」のことで、おおよそ18%程度に設定されていることが多い。

(「金利」と呼ばれることもある)

仮に、30万円を実質年率18%で30日間借りた場合、利息は約4400円となる。

(→300,000円(借りた金額) × 18%(実質年率) ÷ 365日 × 30日(借りた日数) = 4438円 )

つまり、誰かがキャッシングで30万円を30日間借りてくれたとき、クレジットカード会社には約4400円の収益が発生することになる。

以上のように、キャッシングを利用すると利息が発生するが、ショッピング枠の利用では一括払いなどの場合は利息が発生しないことも覚えておいてほしい。

豆知識

ちなみに、キャッシングの利息による収益はクレジットカード会社の大きな収益源だが、年々減少傾向にあり、一方で加盟店手数料と年会費の収益額は年々増加傾向にある。

これは、純粋にクレジットカードの利用者が増加しており、加盟店数も増加していることを意味している。

キャッシング枠はどうのように決まるか?

一般的に、キャッシング枠はショッピング枠の範囲内で、クレジットカード会社の基準によって設定される。

例

ショッピング枠:50万円

キャッシング枠:30万円

→このときキャッシング枠の30万円を全て使い切っていると、ショッピング枠の残りは20万円(50万円 – 30万円)となる。

通常、キャッシング枠がショッピング枠を超えることはないと考えていい。

注意すべき4つの要素!

キャッシングは便利な機能ではあるが、利用する際には以下に注意をしてほしい。

- クレジットカードのキャッシングは銀行のカードローンなどと比較して利息が高い

- 他人に不正利用されてもキャッシング枠は補償の対象外である

- 住宅ローンの審査に影響がでる可能性がある

- 使いすぎると「信用度」が落ちる可能性がある

4.分割払い、リボ払いの利息

キャッシングは手軽にできてしまうが、あくまで「借り入れ(借金)」であるという意識を持ち、計画的に利用することをおすすめする。

「分割払い、リボ払いの利息」について紹介していこう。

結論から言うと、ほとんどのカードにおいて、ショッピング枠を利用する場合は以下のような仕組みとなっている。

- 一括払い、2回払い:利息なし

- 3回以上の分割払い、リボ払い:利息あり

それぞれについて以下で詳しく紹介していこう。

利息のかからない2回払い!

「一括払い」と「2回払い」には利息がかからないと紹介したが、意外と知られていないのが「2回払い」である。

一括で支払うには金額が大きく、購入を迷ってしまうような場合でも、2回払いを上手く活用すれば、利息もかからず一度にかかる出費を抑えることができるのだ。

言ってしまえば、クレジットカード会社にはほとんどメリットがなく、カード利用者にとって大きなメリットがあるため、ぜひ知っておいてほしい仕組みだ。

しかし、そんな便利な2回払いだが、以下のような店舗やカードがあることも合わせて覚えておいてほしい。

- 2回払いに対応していない「店舗」も存在する

- 2回払いに対応していない「カード」も存在する

- 2回払いから利息がかかる「カード」も存在する

とはいえ、上記のような例は全体から見れば少ないため、注意点というほどのことではないだろう。

3回以上の分割払いは利息が発生する

「分割払い」といっても、自分で分割回数を好きなように決められるわけではなく、大体のカードが以下の回数で分割可能となっている。

3回、6回、10回、12回、24回

そして、分割回数に応じて12%〜15%程度の利息がかかり、分割回数が多いほど利息も大きくなるという仕組みだ。

前回紹介をした「キャッシングの利息」と同様に、「分割払いの利息」がクレジットカード会社の重要な収益源となっているのだ。

仮に、30万円の商品を3回払いで購入したとすると、

1回目:10万円+利息

2回目:10万円+利息

3回目:10万円+利息

といったように支払いを行うことになる。

つまり、月々の支払い金額と利息が合算で請求されるということだ。

分割払いとリボ払いの違いは?

分割払いとリボ払いの違いを一言でいうと、以下のようになる。

- 分割払い:支払い回数を決めて分割する方法

- リボ払い:一回の支払い金額を決めて分割する方法

例えば、分割払いの場合は、

- 10万円の商品を10回払い

- 20万円の商品を24回払い

というように商品購入ごとに分割回数を決定する。

一方、リボ払いの場合は、カード発行時に設定した「月々の返済金額」に応じて毎月の支払いを行う。

例えば、 以下のような場合を考えてみよう。

- 10万円の商品を購入

- その後20万円の商品を購入

- 月々の支払い金額を5,000円と設定

この場合、合計金額30万円を月々5,000円ずつ分割して支払っていくことになる。

そして、リボ払いをした合計金額(この場合は30万円)に対して利息がかかってくるという仕組みだ。

リボ払いの利息はクレジットカード会社によって異なるが、おおよそ15%程度と言われている。

この「リボ払いの利息」も分割払いの利息と同様、クレジットカード会社の重要な収益源となっているのだ。

リボ払いの収益は大幅に増加!

実は、10年前までリボ払いという仕組みはほとんど利用されておらず、リボ払いの機能がついているカードもほとんど発行されていなかった。

そのため、リボ払いの利息という収益も当時はほとんどなかったといえる。

近年では、カード発行段階で支払い方法がリボ払いに設定されているカードも多く、クレジットカード会社がリボ払いの利用を促進している傾向にある。

それにより、リボ払いの利息による収益は年々増加傾向にあり、リボ払いを利用する人が増えているという事実がある。

計画的に利用することが重要!

たしかに、分割払い、リボ払いは月々の返済金額をおさえ、長期間で返済することもできるため、大きな金額の買い物をする際に役立つ仕組みだ。

また、最近ではリボ払い専用カードなども数多く発行されており、ほとんどの場合ポイント還元率が高く設定されている。

しかし、返済期間が長くなればなるだけ、支払う利息の金額が多くなり、トータルで支払う金額が多くなることを忘れてはいけない。

利息が発生するキャッシング、分割払い、リボ払いを利用する際は、あらかじめ返済計画を立てておき、無理のない範囲で活用するのが良いだろう。