まるでクレジットカードのように使える便利なアイテムとして、バンドルカードに対する注目度が上がってきている。

しかし、クレジットカードのようであるならば、クレジットカードさえ持っていればバンドルカードは必要ないのではないか、と思う人も少なからずいるのではないだろうか。

また、その逆もあり得るはずだ。

そこで今回は、これまであまり語られてこなかったバンドルカードとクレジットカードの違いに関して、徹底的に比較していこう。

バンドルカードとクレジットカードの違い

バンドルカードとクレジットカードは似た特徴を持ったカードであることは間違いないが、細かく比べていくと意外と大きな違いがあることがわかる。

下記に代表的な違いを紹介する。

年齢制限

バンドルカードとクレジットカードでは、申込み・利用できる年齢が大きく異なる。

バンドルカードは年齢制限なしで、未成年から高齢者まで、どんな人でも利用することができるが、クレジットカードの場合は、18歳以上でかつ学生は不可のものや、厳しいものでは27歳以上でかつ年収500万円以上が申込み条件になっているものも存在する。

これは、後述するカード利用代金の支払い方法が異なる点に起因するものでもあるのだが、クレジットカードに関しては所有するだけでもある程度の信用や社会的な地位が必要になってくるものが多い。

その点バンドルカードは申込みの制限がなく、誰でも気軽に所有することができる。

審査

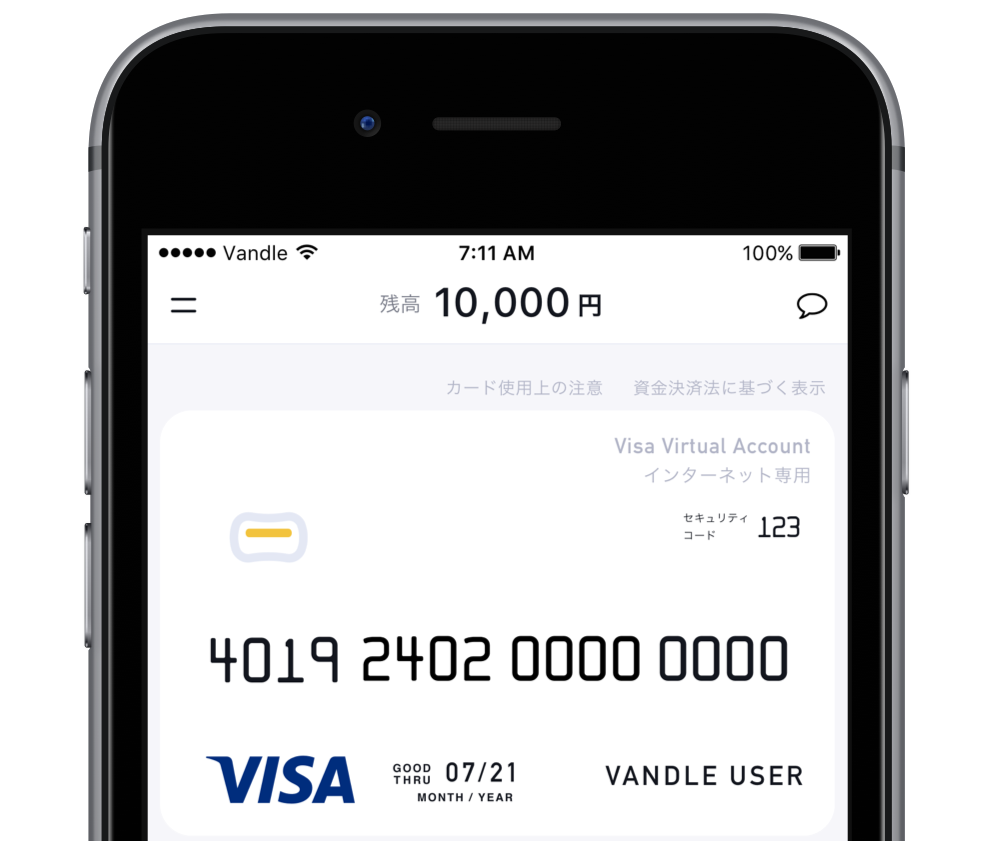

バンドルカードでは、基本的に誰でもアプリ上ですぐ申込みができ、その場でカードを発行してもらえるため、審査はない。

対してクレジットカードの場合、上でも書いた申込みの条件に加えて、申込内容を元にカード発行の可否を決める審査が行われる。

具体的な審査内容というのは各社公表はしていないが、一般的には社歴や収入、クレジットヒストリーなどが審査の対象になっているとされており、社会的に信用できる人かどうかをチェックされていると言って良いだろう。

場合によっては、クレジットカードを発行するために、別のクレジットカードをたくさん使い、クレジットヒストリーを貯めなければならない、というようなものも存在するようだ。

支払い方法

バンドルカードはプリペイド型の決済サービスであるため、利用するためには事前にカードにお金をチャージしておく必要がある。

そのため、支払い方法としては前払いに相当する。

対してクレジットカードの場合は、クレジット情報を元に商品を購入し、代金は追って口座から引き落としがされる後払い方式だ。

この支払い方法の差が、年齢制限や審査の有無に影響を及ぼしている部分も大きく、ゴールドカードやプラチナカードといった、より入手が困難なクレジットカードの方が利用限度額は多く、より大きな額の商品を後払いで購入できる傾向がある。

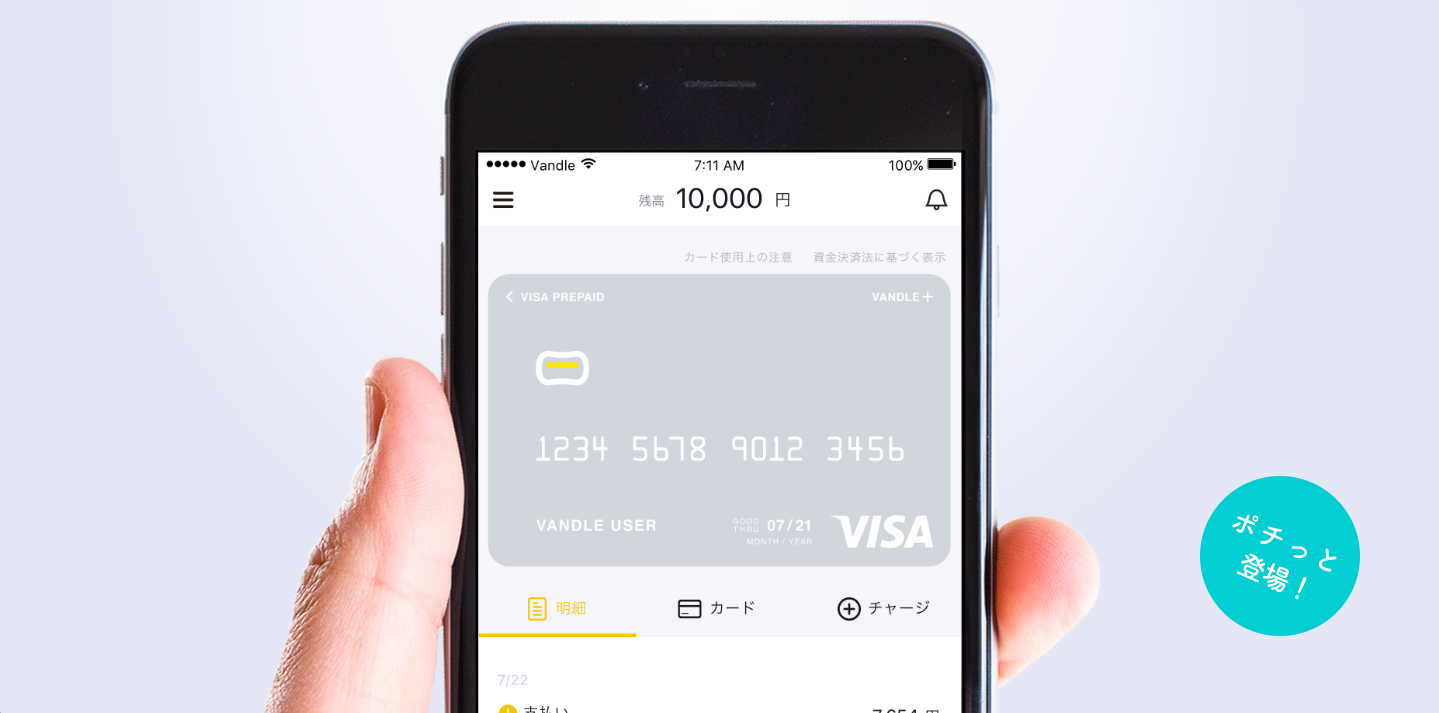

ただし、バンドルカードにも後払いに似た「ポチっとチャージ」という機能が存在する。

これは、現金の持ち合わせがない時でも、その場ですぐにチャージができる機能で、チャージした分の金額は、後で別途支払えば良い。

利用可能店舗

バンドルカードとクレジットカードともに、VISAやMastercardといった搭載している国際ブランドの加盟店で利用することができる。

店舗により、どの国際ブランドに加盟しているかはバラつきがあるため、利用可能店舗はまちまちだ。

クレジットカードの場合、搭載している国際ブランドの選択も含めてカードを選んでいくが、バンドルカードの場合はVISAのみとなっている。

ただし、国際ブランドVisaは世界で最も普及しているため、国内は元より、海外でも広く利用していくことができるだろう。

しかし、バンドルカードの場合、基本となるのはアプリ上にカード番号等が発行される「バーチャルカード」であり、ネット上での利用はできるが、実店舗での利用はできない。

実店舗で利用したい場合は「リアルカード」を入手しよう。発行手数料が300円と400円の2種類があり、種類によって使える店や上限額が異なる。またこれらのリアルカードでは、以下の店舗での利用ができない。

- ガソリンスタンド

- 宿泊施設

- 公共料金

- 定期支払い・定期購買

- 保険料の支払い

- 高速道路料金

- 機内販売

- 自動券売機など暗証番号の必要な店

- 本人認証(3Dセキュア)の必要な加盟店

- その他特定の店

バンドルカードのリアルカードには、「リアル+(プラス)」というカードもある。発行手数料600円と700円の2種類があり、これらのカードは上記の店からガソリンスタンド、宿泊施設を除いた店では利用できる。

ポイント制度

利用することでポイントが貯まり、現金として使えたり、商品などと交換することができるポイントシステム。

クレジットカードの目玉とも言える機能であり、各カード会社ではいかに効率的にポイントを貯めることができるのか、というのをそのカードの大きな魅力として打ち出すほどだ。

しかし残念ながら、バンドルカードにはこのポイントシステムは搭載されていない。

あくまでもプリペイド型の決済サービスとして、その場で現金を使うことなく買い物をするためだけのカードとなっている。

付帯サービス

クレジットカードならではの特典として、付帯サービスというものがある。

これは該当するクレジットカードを持っている、または利用することでのみ得られる特別なサービスで、例えば飲食店などでの代金が割引されたり、旅行の際のケガや事故を補償してくれたり、空港ラウンジが利用できるなど、さまざまなものがあり、上位のカードであれば電話をするだけで各種手配を代行してくれるコンシェルジュサービスのようなものまである。

残念ながらバンドルカードにはこういったサービスは付帯しておらず、あくまでも料金を支払うため専用のカードとなっている。

一方で、そうした付帯サービスが充実したクレジットカードは入手が難しく、また年会費も高額になりやすい場合も多い。

付帯サービスをあまり使いきれない場合などは、この部分がかえってデメリットに近く感じてしまう場合もあるかもしれない。

バンドルカードがおすすめの人、クレジットカードがおすすめの人

ここまで紹介してきたバンドルカードとクレジットカードの特徴を比較していくと、バンドルカードに関しては中高生や高齢者、主婦やフリーターといった、クレジットカードを入手するのが難しい層に特におすすめできるカードと言えるだろう。

キャッシュレス化やネット通販が拡大している昨今、現金を持っているだけでは好きな商品を手に入れられない、というシーンも決して珍しいものではなくなってきている。

そうした際に、クレジットカードが無いからと言って諦める必要がなく、気軽に買い物を楽しめるようになるバンドルカードの存在は、非常にありがたいものとなるだろう。

一方で、ある程度社会的な地位もあり、収入も安定している人であれば、クレジットカードを積極的に利用した方が、ポイントや付帯サービスの面で、より多くのお得さを感じることができるはずだ。

バンドルカードのメリットは入手しやすさと利用範囲の広さ

バンドルカードとクレジットカードの違いについて解説してきた。

バンドルカードはやはり、その入手のしやすさと、その簡単さに比べるとかなり広い利用範囲を持っていることが最大の強みと言えるだろう。

一方のクレジットカードは、やはり機能だけではなく社会的ステータスを証明することもできるアイテムとして、一枚は持っておきたい代物だ。

未成年や学生など、まだクレジットカードが使えないタイミングではバンドルカードでショッピングを楽しみ、社会人や安定した収入を獲得できるようになった段階でクレジットカードを入手し、今度はそちらを使いこんでいく。

というような、人生のシーンに合わせた使い分けも効果的ではないだろうか。