今回はクレジットカードを持つ上で避けて通れない「審査」について詳しく紹介していこう。

これからクレジットカードを作る人には、審査=厳しいというイメージがあるかもしれない。

もしくは、過去審査に落ちた苦い経験から、クレジットカードを作ること自体を諦めてしまった人がいるかもしれない。

しかし、安心してほしい。

審査の仕組みを理解し、自分の現状を理解し、自分にあったクレジットカードを選択することで、審査を通過する確率は必ず上がる。

クレジットカードの審査にあまり良いイメージがない人にこそ、審査の仕組みを知っておいてほしい。

目次

クレジットカードの意味と審査がある理由

そもそも、クレジットカードの「クレジット」とは「信用」を意味する言葉で、クレジットカードは利用者とカード発行会社間の信用関係で成り立っている。

カード発行会社は利用者を信用して代金を立て替え、利用者はその信用を裏切らないようきちんと後で代金を支払うのだ。

つまり、クレジットカードの審査とは「その人が信用できる人か?」ということを審査しているのである。

とすれば、審査を通過するためには、自分が「信用できる人」だということを証明することが必要だといえる。

審査の流れはどうなっているか?

審査についてまずはじめに理解しておいてほしいのは、クレジットカードにおける審査の基準や手順などを定めているのはカード発行会社だということだ。

そして、カード発行会社は審査の基準や手順を正式には公表していないということだ。

つまり、本サイトをはじめとして、雑誌・書籍・webサイトなどで紹介されている審査についての情報は、あくまで推測の域を出ないことを理解しておいてほしい。

とはいえ、これらの情報は大量の関連情報や経験や検証をもとに作成されており、極めて真実に近いといわれていることもまた事実だ。

入会申込書のチェック

審査はまず入会申込書のチェックからスタートする。

このチェックは大きく分けて人が行う場合とシステムによる自動チェックの2つがあり、現在は自動チェックが主流とされている。

チェックされるのは主に必須項目が埋まっているか、情報に誤りがないかだ。

ここで覚えておいてほしいのは以下である。

- ウソの情報はNG

- 情報の誤りはNG

- 誤字脱字はNG

- 必須情報の記入漏れはNG

冒頭で、クレジットカードの審査は”自分が信用できる人だということを証明すること”と紹介したが、上記のようなミスをする人や、ウソの情報を伝える人を信用することは難しいだろう。

当たり前のようなことではあるが、一つでもNG項目があると即審査落ちということもあるので、十分注意が必要だ。

ネット申し込みであれば必須情報を入力しないと次に進めなくなっていることが多く、漢字の間違いが発生しにくく、字の上手さに自信がない人も安心だろう。

自社データベースと個人信用情報のチェック

次のステップとして、カード発行会社のデータベースと、後述する個人信用情報センターへの信用情報の照会が行われる。

過去に自社で問題を起こしていないか、支払いをきちんと行っているか、借り入れ額はいくらあるか、他のカードを申し込んでいるかなどの情報を見られる。

つまり、クレジットカードの審査は、現在までの借り入れ・支払いなど「お金」に関連する情報から総合的に判断されるということだ。

審査員による追加チェック

現在は自動チェックが主流であると紹介したが、自動チェックで保留になった場合には審査員がチェックを行っている。

この場合は審査完了までにかかる時間が長くなると予想される。

そのため、審査完了までに2週間程度かかるのが一般的だろう。

審査では何を見られているのか?

クレジットカードの審査で見られる内容として「4C」という代表的な考え方がある。

- Character(人格)

- Capacity(支払い能力)

- Capital(資産)

- Control(自己管理)

それぞれについて以下で詳しくみていこう。

Character(人格)

Character(人格)では返済意思の強弱や責任感をみられている。

これは、主にクレジットカード利用履歴(通称:クレジットヒストリー)から判断される。

クレジットヒストリーは過去5年間分の支払い情報が蓄積されており、延滞の有無などが記録されている。

クレジットカードを作るための審査でクレジットカードの利用履歴を見られるというのは、一見矛盾しているように思えるかもしれないが、実はとても理にかなっているのだ。

カード会社からすれば、他社のカードを利用した際に支払いがきちんとされていることがわかれば、自社のカードの場合でも同じく支払いをしてくれると考えるからだ。

ちなみに、クレジットカードをはじめて作る場合にはクレジットヒストリーなどないので、それでも審査を通過できる可能性が高い以下のようなカードを申し込むことをおすすめする。

Capacity(支払い能力)

Capacity(支払い能力)では返済能力を見られており、申込書の以下のような項目が該当する。

- 職業

- 勤務先

- 雇用形態

- 勤続年数

- 年収

- 借り入れ額

以上の項目から具体的に何を見られているかといえば、それは「安定した収入」の有無である。

これは有名な話だが、年収が3000万円、5000万円と高くても、安定しない職業の場合審査には不利といわれている。

また、年収の多い・少ないはそれほど重要ではないとされており、むしろ勤続年数の方が重要だといわれている。

ちなみに、中小企業から誰もが知る大企業に転職をしたような場合でも、勤続年数がリセットされてしまうため、クレジットカードの審査に限っていえば不利となる。

つまり、年収額よりも安定した職業で、長く勤めていることが重要ということだ。

ちなみに、借り入れ額において、住宅ローンの借り入れはプラスの要素として評価されることが多いとされている。

何故なら、住宅ローンの審査に通っているということは、銀行がその人には返済能力と信用があると判断したことになるからだ。

Capital(資産)

Capital(資産)では文字通り資産の状況を見られる。

資産の状況とは申し込み書では以下の項目が該当する。

- 居住形態

- 居住年数

居住形態では主に「持ち家」か「賃貸契約」かを見られており、持ち家の場合は評価が高くなる。

持ち家の場合「一戸建て」と「分譲マンション」に分けられるが、どちらの場合でも評価は変わらないといわれている。

居住年数は居住形態が賃貸契約の場合に見られることが多く、居住年数が長い方が評価が高い。

Control(自己管理)

Control(自己管理)はCharacter(人格)に似た項目で、返済をするために自分で自分の管理ができるかをみられている。

例えば、入会申込書で申告した「借り入れ情報」と「実際の借り入れ情報」がマッチしているかなどを見られていると考えられ、借り入れ額を正確に把握できていなければ自己管理ができていないと判断されるのだ。

個人信用情報とは?

個人信用情報とは「支払い履歴」や「借り入れ状況」のことで、個人信用情報センターとはこれらの情報を管理している機関のことである。

現在、個人信用情報センターには以下3つの機関が存在する。

- CIC(株式会社シー・アイ・シー)

- JICC(株式会社日本信用情報機構)

- KSC(全国銀行個人信用情報センター)

これらの機関には銀行、クレジットカード、消費者金融、信販会社の情報が記録されており、延滞などの「事故情報」が各機関に登録された場合に限り、情報の共有が許可されているのだ。

この事故情報が共有されることを一般的に「ブラックリストに載る」といい、ブラックリストに載ってしまうとクレジットカードをはじめとして、各種ローンの審査を通過することは不可能になってしまう。

クレジットカードの審査において特に重要とされる情報とその保存機関は以下の通りだ。

申し込み情報

保存機関:6ヶ月

クレジットカードやローンの申し込みを行った履歴の記録。

クレジット情報

保存機関5年

クレジットカードの利用や支払状況の記録。

※延滞などの情報はこちらに記録されている。

利用記録

保存機関6ヶ月

支払能力を調査するなどの目的でクレジットカード会社や銀行が個人信用情報を照会した履歴の記録。

また、本人が情報を照会した履歴もこちらに記録が残るといわれている。

個人信用情報で気をつけるべきこと

このことから、半年以内に複数のクレジットカードに申し込みをすると、申し込み情報が増えていき、経済的な理由でクレジットカードが必要としていると判断され、審査に落ちてしまうことがあるといわれている。

また、延滞情報は5年間保存されてしまうので、過去5年で延滞をしてしまっている場合は審査に影響する可能性が高い。

以上のことを覚えておき、できるかぎり自分の個人信用情報が綺麗な状況でクレジットカードの審査を受けることをおすすめする。

審査に通りやすい・通りにくいの判断基準とは?

ここまでクレジットカード審査の仕組みを紹介してきたが、以下では具体的に審査が厳しいのか甘いのかを判断するには、どうすれば良いかを紹介していく。

カードの「系列」

クレジットカードの審査の厳しさは一般的にカードの系列によって判断できるといわれている。

カードの系列は主に以下のように分類できる。

※()内は代表的なカード

銀行系

主なカード発行会社

・三井住友カード株式会社(三井住友カード(NL))

・三菱UFJニコス株式会社(三菱UFJカード VIASOカード)

・りそなカード株式会社

最も審査の基準が厳しいといわれるのが銀行系列で、はじめてクレジットカードを作る際には銀行系は避けるべきといわれている。

しかし、例外があり、学生の場合は逆に審査に通りやすいといわれており、学生のときに銀行系カードを作っておくというのも手だ。

信販系

主なカード発行会社

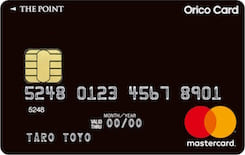

・株式会社オリエントコーポレーション (オリコカード・ザ・ポイント)

・株式会社セディナ (セディナカードJiyu!da!)

・楽天カード株式会社 (楽天カード)

従来は銀行系と同じく審査が厳しい部類だったが、近年では信販系カードの流通数が増えており、審査基準もそれほど厳しくないといわれている。

ブラックリストに載っていないければ問題ないと考えられ、専業主婦やパート・アルバイトの人でも審査に通ることがあるほどだ。

流通系

主なカード発行会社

・株式会社クレディセゾン(セゾンカード)

・株式会社エポスカード(エポスカード)

・イオンクレジットサービス株式会社(イオンカード)

流通系はターゲットが一般消費者や女性の場合が多く、比較的審査に通りやすいといわれている。

よって、はじめてクレジットカードを作る場合でも、審査に落ちることをそれほど心配せずに申し込みができるといえる。

消費者金融系

主なカード発行会社

・アコム株式会社(ACマスターカード)

・ライフカード株式会社(ライフカード<年会費あり>)

消費者金融系のカードは種類こそ少ないが、他の系列とは審査基準が異なっているといわれている。

そのため、他のカードの審査に落ちてしまった人でも、チャレンジしてみる価値はあるかもしれない。

注意点としては、ACマスターカードは支払い方法がリボ払いのみであることだ。

リボ払いの場合は手数料がかかることを覚えておきたい。

また、ライフカード<年会費無料>は公式サイトで独自の審査基準を設けていることを明記しており、以下のような人でもチャレンジ可能である。

- 過去に延滞がある方

- 初めてクレジットカードを作る方

- 審査に不安のある方

- 他社で審査に通らなかった方

そのため、他のカードと比較すると圧倒的に審査に通りやすいと言えるだろう。

まずは審査に通りやすいカードから

クレジットカード審査について詳しく紹介してきたがいかがだっただろうか?

クレジットカードにはなぜ審査があり、審査ではどんなところ見られ、何が重要なのかを理解いただけたと思う。

特に審査の通りやすさを気にするのは、はじめてクレジットカードを作る場合だろう。

はじめから銀行系カードにチャレンジすることもできるが、まずは審査に通りやすいカードからチャレンジしてみるのがおすすめだ。

そして、クレジットヒストリーを蓄積すれば、その分だけ審査に通りやすくなり、後々複数のカードを作りたい場合に有利になる。

はじめての方におすすめのクレジットカード

はじめてクレジットカードを作る人、クレジットヒストリーなどがなく審査に不安があるという人でも、以下のカードであれば審査を通過できる可能性が高い。

三菱UFJカード VIASOカード

年会費無料でポイント還元率最大10%!最短翌営業日発行ですぐにカードがほしい時にも助かるカード。オートキャッシュバックされるのでポイントの無駄がない。

楽天カード

年会費無料でポイント還元率1%と高還元率。ポイント2~3倍のキャンペーンが常時開催されており、ポイントが貯まる機会が多い。海外旅行傷害保険も利用付帯!

オリコカード・ザ・ポイント

年会費無料でポイント還元率1%と高還元率。入会後半年はポイント還元率が2%に!オリコポイントは使いやすい金券に交換でき、ポイント活用しやすい。