今クレジットカード業界では、「審査の通りやすさ」で話題になっているカードがある。

そのカードとは、ライフカード株式会社が発行する「ライフカードCh(有料)」だ。

ライフカード(Ch)が正式名称だが、通常のライフカードが年会費無料で、こちらのライフカードが年会費有料なため、このように呼ばれている。

「有料版ライフカード」「ライフカード有料」という呼ばれ方をする場合もある。

スペックや特徴については後述するが、カードの見た目は一般ライフカードと全く同じだ。

そして、当サイトに寄せられる質問として最も多いのが、「無職や主婦でも審査に通るのか?」という内容だ。

本記事では、この質問に回答しながら、ライフカードCh(有料)のスペックと、審査に通るにはどうすればいいかを解説する。

審査に通りやすい究極のカード

ライフカードCh(有料)は他のカード比較して、格段に審査に通りやすいカードだと言える。

ただし、詳しくは後述するが、無職の場合は審査に通る可能性が極めて低い。

楽天カードなども比較的審査に通りやすいと言われているが、ライフカードCh(有料)はこれらのカードと根本的に立ち位置が異なる。

具体的には、以下の二つの理由から審査に通りやすいと言うことができる。

- 公式サイトで独自の審査基準であることを明記している

- 今までは一般ライフカードの審査に落ちた人向けのカードだった

以下でそれぞれについて詳しく解説していこう。

理由1:独自の審査基準

ライフカードCh(有料)の公式サイトを見てもらえればわかるが、審査基準が独自であることが明記されている。

さらに、それだけではなく、以下のような人でもチャレンジできるということが明記されている。

- 過去に延滞がある方

- 初めてクレジットカードを作る方

- 審査に不安のある方

- 他社で審査に通らなかった方

通常クレジットカードを発行する会社が、審査基準について触れることはまずない。

クレジットカードの審査基準や手順は、基本的にブラックボックス(未知の領域)だと言われており、公式発表がないことで有名だ。

しかし、ライフカードCh(有料)では上記のことが明記されているため、審査の通りやすさに自信をもっていることがわかる。

過去に延滞がある方や他社で審査に通らなかった方でもチャレンジできるカードだと公言されたのは、クレジットカード史上初ではないだろうか。

理由2:一般ライフカードに落ちた人向け

ライフカードCh(有料)がどのような立ち位置のカードなのかを知れば、理由1で述べた内容の裏付けとなる。

ライフカードCh(有料)は今でこそ公式サイトが用意されており、直接申し込むことができるカードだが、以前はそうではなかった。

以前は、一般ライフカードの審査に落ちてしまった人のみ、申し込み可能なカードだったのだ。

一般ライフカードの審査に落ちると、インビテーション(招待)メールが送られてくる場合があり、それが唯一の申し込み手段だった。

つまり、少なくとも一般ライフカードに落ちてしまような人でも、ライフカードCh(有料)の審査には通る可能性が高いということになる。

一般ライフカードはどちらかといえば審査に通りやすい部類のカードと言える。

そして、審査に通りやすいといわれる一般ライフカードの審査に落ちてしまった人向けのカードが、ライフカードCh(有料)なのだ。

これら2つの理由から、ライフカードCh(有料)がどれほど審査に通りやすいカードであるかご理解いただけたと思う。

ライフカードCh(有料)のスペック

ライフカードCh(有料)は一部を除き、一般ライフカードと同じスペックとなっている。

一般ライフカードと異なる点は以下だ。

- 審査基準

- 年会費が有料5,500円(税込)

- 初回年会費の支払い方法

審査基準については上述した通りだ。

そして、ライフカードCh(有料)は5,500円(税込)の年会費がかかる。

上述したように、一般ライフカードと比較して年会費がかかるため、「有料版ライフカード」「ライフカード有料」という呼ばれ方をする。

一般的なクレジットカードの年会費は通常1,000円〜2,000円程度、もしくは無料であることが多い。

よって、5,500円(税込)という金額は、一般カードにしては高めだと言って良い。

審査の部分を妥協する代わりに、年会費はきちんと支払う必要がある。

また、初回の年会費をカード受け取り時に支払う必要がある点に注意が必要だ。

通常、クレジットカードの年会費は、作成してから2ヶ月〜4ヶ月後にカード利用代金と合算して請求されることが多い。

しかし、ライフカードCh(有料)の場合はカード受け取りが代引きとなっており、年会費を支払わないと受け取ることができない仕組みとなっている。

一般ライフカードと同じスペック

上記で紹介した以外の部分については、一般ライフカードと同等のスペックとなる。

ポイント還元率は0.5%で、ポイントはLIFEサンクスポイントだ。ブランドはMastercardのみとなる。

また、L-Mallというポイントモールを経由するだけで、楽天市場やYahoo!ショッピングでポイントが2倍(還元率1.0%)になるのも同様だ。

旅行保険についても同様のスペックで、海外旅行保険は自動付帯で2,000万円、国内旅行保険は利用付帯で1,000万円となっている。

さらに、ライフカード特有の初年度ポイント1.5倍、誕生月ポイント3倍のポイントアップも同様に受けることが可能だ。

| 年会費 | 5,000円 |

|---|---|

| 還元率 | 0.5%〜 |

| ポイントの種類 | LIFEサンクスポイント |

| ブランド |

無職では審査に通る可能性は低い

現在無職の方や、専業主婦、パート・アルバイトの方でも、クレジットカードを持ちたいと思うのは自然なことだ。

しかし、正社員以外の方はクレジットカードの審査に通りにくいとされている。

そこで思いつくのが、比較的審査に通りやすいクレジットカードに申し込むことだろう。

そして、ライフカードCh(有料)は上述したように、まさに審査に通りやすいカードだと言える。

しかし、いくら審査に通りやすいライフカードCh(有料)と言えども、無職の場合は審査に落ちてしまう可能性が極めて高い。

そもそも、ライフカードCh(有料)に限らず、無職の場合は審査において圧倒的に不利になってしまうのが事実だ。これは楽天カードなどにおいても同じだ。

裏を返せば、金額は少なくても良いので、定期的な収入があれば問題ない。

まずは、フリーランスとしての活動やパート・アルバイトからはじめ、定期的な収入を得ることが重要だ。

カスタマーセンターに問い合わせてみた

上述のように、一般的に無職の場合は審査に落ちてしまう可能性が極めて高い。

しかし、ライフカードCh(有料)であればもしかすると?と思い、カスタマーセンターに電話で問い合わせを行った。

以下は実際のやり取りのまとめだ。

Q.ライフカードCh(有料)に申し込もうと思っているのですが、無職でも審査には通りますか?

A.年金の受給や、主婦の方の場合は配偶者の方に収入があれば申し込みは可能ですが、全く収入がない場合はお申し込みいただけません。

Q.無職でなければ、パート・アルバイトでも良いですか?

A.定期的、安定的な収入があればパート・アルバイトの方でもお申し込みいただけます。

Q.年収が少ない場合でも大丈夫ですか?

A.定期的、安定的な収入があればお申し込みいただけます。

ここで注意が必要なのは、無職だと審査に落ちる、無職でなければ審査に通るということを明言しているわけではないということだ。

あくまで申し込みが可能かどうかの話をしている。

しかし、無職の場合は申し込み条件を満たしていないということになるため、審査に通る可能性は限りなく低いことがわかる。

主婦、パート・アルバイト、学生はOK!

上述のカスタマーセンターへの問い合わせの結果から、主婦、パート・アルバイトでも審査に通る可能性があることがわかった。

また、公式サイトの申し込み資格には以下のような記載がある。

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

未成年の方は、親権者の同意が必要となります。

このことからも、主婦、パート・アルバイトと同じく、学生でも問題ないことがわかる。

ライフカードCh(有料)の場合は申し込み資格を満たしてさえいれば、審査に通る可能性が非常に高いカードのため、安心して申し込みができる。

さらに、年収の高い・低いではなく、あくまで定期的・安定的な収入の有無が重要であり、年収が低いからと言って諦める必要はないのだ。

審査に通るための対策

ライフカードCh(有料)と言えど、無職では審査に通る可能性が低いことがわかった。

それでは、どうすれば審査に通る可能性をあげることができるのか。

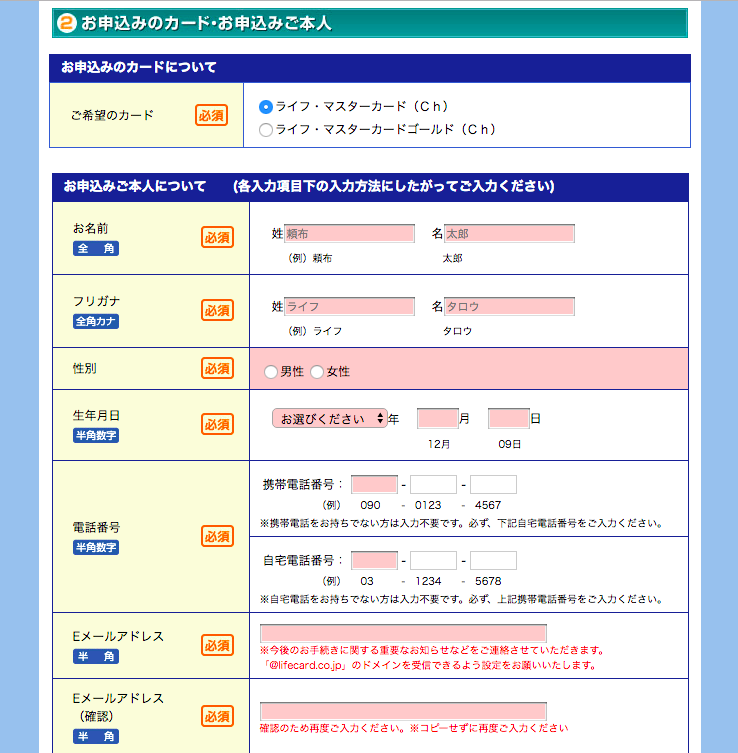

以下では、ライフカードCh(有料)のweb申し込み画面を参考に、対策を紹介する。

申し込み画面にヒントがある

ライフカードCh(有料)の公式サイトから申し込みをしようとすると、以下のような入力画面にたどり着く。

画面を一番下までスクロールすると、以下のような項目が出てくる。

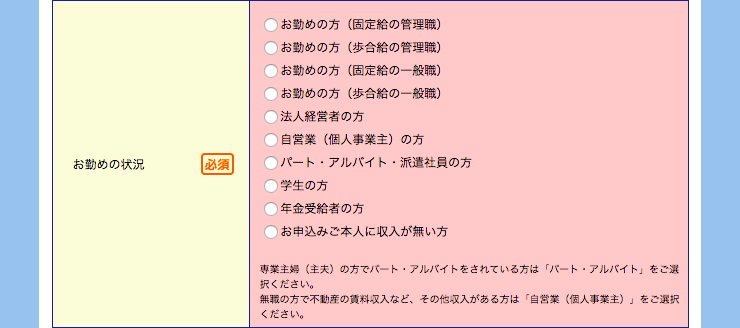

画面の「お勤めの状況」の項目に大きなヒントが隠されているのだ。

まず、選択肢の中に以下の属性があることがわかる。

- パート・アルバイト

- 自営業

- 学生

- 年金受給者

つまり、これらにあてはまる人は申し込みをすることが可能であり、審査に通る可能性があるということだ。

また、小さな文字で以下のような文言が記載されている。

専業主婦(主夫)の方でパート・アルバイトをされている方は「パート・アルバイト」をご選択ください。

無職の方で不動産の賃料収入など、その他収入がある方は「自営業(個人事業主)」をご選択ください。

上記の記載があるため、主婦でもパート・アルバイトをしていれば申し込みが可能であることがわかる。

また、具体的な記載はないが、自身がパート・アルバイトをしていない専業主婦でも配偶者に定期的・安定的収入があれば、まず問題ない。

さらに、たとえ無職でも不動産の賃料収入など、その他収入があれば「自営業(個人事業主)」として申告できることがわかる。

ポイントは「その他収入」の部分で、不動産の賃料収入以外には以下のような例があげられる。

- ネットークションなどで定期的な収入がある

- 不動産などの投資で定期的な収入がある

- 友人・家族の仕事の手伝いで定期的な収入がある

上記はあくまで一例で、これらのケースで必ず審査に通るという保証はないが、無職ではないということが重要だ。

形式を問わず、定期的な収入を得ていれば、「自営業(個人事業主)」として申告することが可能になるということを覚えておいてほしい。

安定した収入を得ることが最も重要

今回紹介したライフカードCh(有料)は非常に審査に通りやすいカードで、どうしてもクレジットカードが作りたいという人には是非チャレンジしてほしいカードだ。

しかし、無職の場合は申し込み条件を満たしていないので、審査に通る可能性は限りなく低いといえる。

そのため、まずは何かしらの安定した収入を得ることが最優先だ。

ここでいう安定した収入というのは、何も500万、600万ということではなく、定期的にきちんと収入があれば問題ない。

また、安定した収入さえあれば、パート・アルバイトでも、主婦でも、非正規雇用でも問題ない。

堂々とクレジットカードを申し込むことができる。

どうしてもクレジットカードがほしい場合は、以下の二つを心がけてほしい。

- 審査に通りやすいカードを狙う

- 安定した収入を得る

この二つの条件さえ満たせば、審査に通る可能性は高くなるはずだ。

審査が不安な人に!【アコム】ACマスターカード

上述のようにライフカードCh(有料)は非常に審査のハードルが低いカードとなっている。

カード会社が審査のハードルについて触れているため、本当に審査に通りやすいカードであることは間違いない。

しかし、実際の審査通過率を見てみると、思ったほど確率が高くないとも言われている。

申し込みをしている人の属性が偏っている可能性も考えられるが、ライフカードCh(有料)だからといって絶対に審査に通るわけではないのだ。

そこで、どうしてもクレジットカードが欲しい人には、【アコム】ACマスターカードをおすすめしたい。

【アコム】ACマスターカードはライフカードCh(有料)のように審査のハードルについて触れられているカードではないが、独自の審査基準が設けられている独特なクレジットカードだ。

その名の通り消費者金融のアコムが発行するクレジットカードとなっており、一般的なクレジットカード会社の審査基準とはそもそも異なると言われている。

ライフカードCh(有料)に落ちてしまった人、もしくは落ちてしまう不安がある人には、【アコム】ACマスターカードに申し込んでみることをおすすめする。

また、【アコム】ACマスターカードは一般的なクレジットカードと異なり付帯サービスがついていないものの、即日発行が可能で、年会費も無料だ。

さらにライフカードCh(有料)ではほとんどつくことがないと言われている「キャッシング枠」もつけられる可能性が高い。

すぐにカードが必要な人、年会費無料のカードが良い人、キャッシング枠が欲しい人は【アコム】ACマスターカードが断然おすすめだ。

ただし、【アコム】ACマスターカードは「リボ払い専用カード*」であることには注意して欲しい。

*リボ払い専用カードでも一般的なクレジットカードのように一括払いをすることは可能(以下の記事を参照)

【アコム】ACマスターカード怖い?危ない?

ACマスターカード

最短20分で審査結果がわかる。最短即日発行に対応。とにかく急ぎでクレジットカードが必要な人におすすめ

※お申込時間や審査によりご希望に添えない場合がございます。

三菱UFJフィナンシャル・グループのアコムが発行。全国の自動契約機(むじんくん)で最短即日受け取り可能。

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.25% キャッシュバック形式(請求金額から差し引かれる) |

| 発行スピード | 最短即日発行 |

| 国際ブランド |